Этот пост не о финансовой грамотности. Это — личный опыт. Я сам когда-то тыкал в телефон, чтобы получить «лёгкие» 10 тысяч до зарплаты. И я знаю ту смесь стыда, паники и временного облегчения, которая заставляет это делать снова и снова. Сегодня я разложу эту ловушку по винтикам. Не для осуждения, а для ясности. Чтобы вы, увидев рекламу «денег за 5 минут», понимали не только цену займа, но и цену своего спокойствия.

Глава 1. Как меня поймали на «лёгкие» деньги

Это было пять лет назад. Сломался ноутбук, срочно нужен был для работы. На карте — ноль. В банке отказали: маленькая зарплата, плохая кредитная история. А потом я увидел баннер: «Займ онлайн! Одобрение 99%».

Что чувствуешь в этот момент:

🔸1. Облегчение: Наконец-то решение!

🔸2. Безопасность: «Это же легальная компания, всё будет норм».

🔸3. Уверенность: «Отдам через две недели, какие проценты?»

Я вбил данные. Через 90 секунд на карте появились 10 000 ₽. Это был самый дорогой поступок в моей жизни.

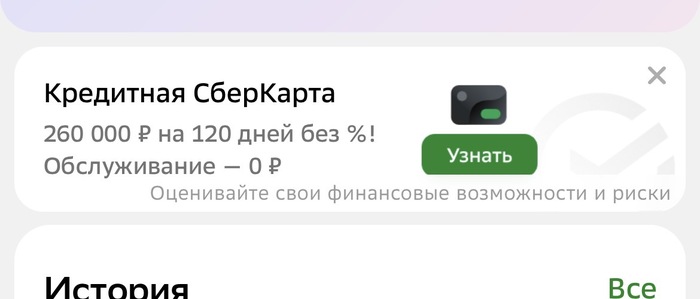

Первая ловушка — иллюзия скорости. Тебе не дают времени подумать. Не дают прочесть договор (а там, на 15-й странице, мелким шрифтом — самое важное). Ты покупаешь не деньги. Ты покупаешь минуту покоя. И продаёшь своё будущее.

Глава 2. Цифры, от которых холодеет спина (даже моя)

Все знают, что проценты в МФО высокие. Но мало кто понимает, КАК они работают. Я сел и посчитал уже потом, когда нужно было выкарабкиваться.

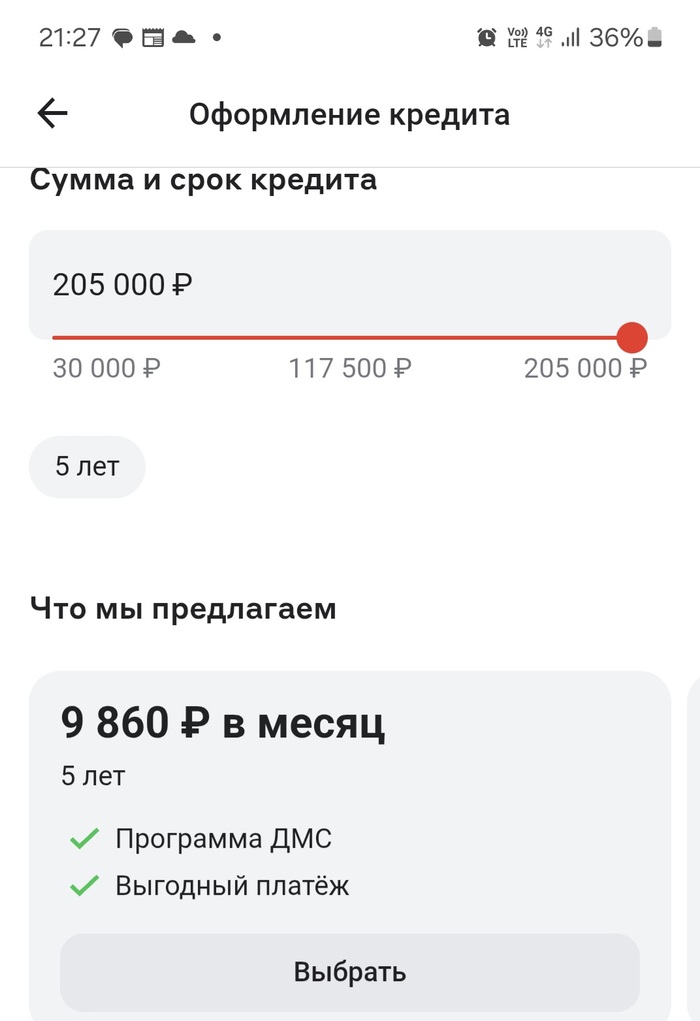

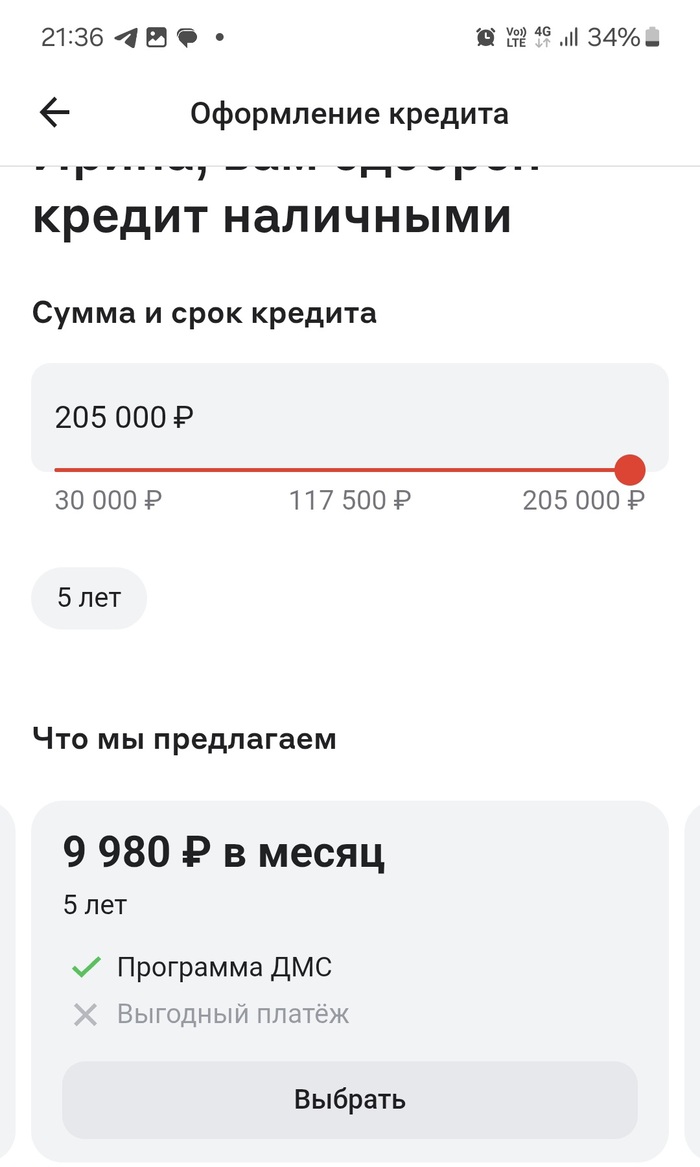

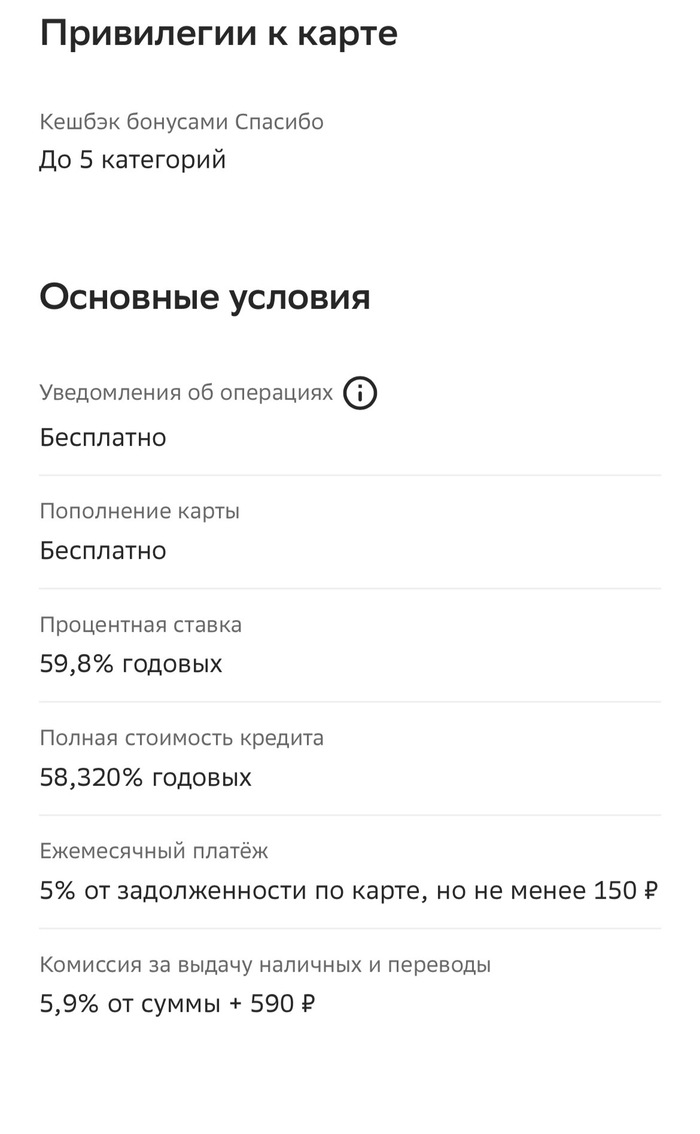

Возьмём стандартные условия:

🔸Сумма: 10 000 ₽

🔸Ставка: 0,8% в день (та самая, из рекламы)

🔸Срок: 30 дней

Что получается:

🔸Переплата в день: 80 ₽ (кажется, ерунда)

🔸Переплата в месяц: 2 400 ₽ (уже неприятно)

🔸Годовая процентная ставка (ГПС): 292%. Да, вы не ослышались.

Это значит: Если вы не вернёте эти 10 000 ₽ через месяц, а будете только платить проценты, то за год отдадите 28 800 ₽ только за пользование деньгами. Ни один банк, ни одна инвестиция не принесёт таких денег. Это не кредит. Это финансовая пирамида наоборот, где на вершине — всегда МФО.

Глава 3. Почему ты не можешь остановиться (психология долга)

Самое страшное начинается потом. Первый займ — как первая доза. Он ломает психологический барьер.

🔸1. Эффект «разорванного пакета». Съели одну конфету из новогоднего набора — потом тянет доесть всю коробку. Так и с займом: раз взял — проще взять ещё, чтобы закрыть предыдущий. Формируется долговая спираль.

🔸2. Ты начинаешь врать. Сначала себе: «Это в последний раз». Потом близким: «Нет, у меня всё ок». Изоляция и стыд растут.

🔸3. Меняется мышление. Ты перестаёшь искать решение проблемы (как заработать больше, как оптимизировать расходы). Ты ищешь следующий пластырь — новый займ.

Это система, отточенная до мелочей. Её создали не дураки. Она работает на твоих слабостях: импульсивности, страхе,

нежелании думать о завтрашнем дне.

Глава 4. Как я выбирался (и что делать, если вы в этой яме)

Мой путь занял 9 месяцев. Я не герой. Я просто понял, что иначе — конец.

🔸Шаг 1: Осознание дна. Нужно честно сказать себе: «Я в долговой яме. Это не «временные трудности», это проблема, которая сама не рассосётся».

🔸Шаг 2: Стоп-кран. Больше никаких новых займов. Никаких «возьму тут — закрою там». Это главное правило. Иначе вы роете яму быстрее.

🔸Шаг 3: Инвентаризация. Выписал ВСЕ долги на листок: кому, сколько, под какой процент. Увидел общую сумму — стало страшно, но появилась ясность.

🔸Шаг 4: Реструктуризация (самый важный шаг).

🔸Позвонил во все МФО. Не коллекторам, а именно в компанию. Сказал: «Не могу платить по всем. Готов платить только тело долга мелкими суммами, прошу убрать проценты и штрафы».

🔸Итог: В двух из трёх компаний пошли навстречу. Закрыл долги по реальной сумме займа, без грабительских процентов. Они это делают, потому что им выгоднее получить хоть что-то, чем ничего.

🔸Шаг 5: План «Аскет». Урезал все расходы до минимума на полгода. Работал на двух работах. Цель была одна — вылезти.

Вывод, который я вынес (и который вам пригодится)

Микрозайм — это не финансовый инструмент. Это скорая помощь, которая сама ломает вам ноги. Её можно использовать ОДИН раз в жизни в случае прямой угрозы (чтобы не вылететь с квартиры, на жизненно важное лекарство). И то — с чётким планом возврата в течение недели.

Лайфхак для мозга: Когда в следующий раз рука потянется к приложению, задайте себе три вопроса:

🔸1. Что случится, если я НЕ возьму эти деньги? (Часто последствия не так страшны, как кажется).

🔸2. Как я буду отдавать? Распишите по дням и рублям.

🔸3. Что я сделаю, чтобы больше никогда не оказаться в этой ситуации? (Начну вести бюджет, найду подработку, продам ненужное).

Я прошёл через это. Теперь я смотрю на рекламу МФО как на предупреждающий знак «Осторожно, стометровая пропасть».

Не повторяйте моей ошибки. Ваше спокойствие и будущее дороже любых, даже самых «лёгких», денег.

Если вы в такой ситуации прямо сейчас — не молчите. Поговорите с близкими, найдите бесплатные консультации по финансовой реабилитации. Самое опасное — оставаться с этой проблемой один на один.