Каким должен быть портфель в твоём возрасте

В «пенсионных» портфелях у больших ребят доля акций обычно режется по мере приближения к пенсии. У Vanguard, например, с ~90% акций в 25 лет до ~50% к 65 и ~30% к 72. Задача — не быть «умнее рынка», а «дожить до кассы».

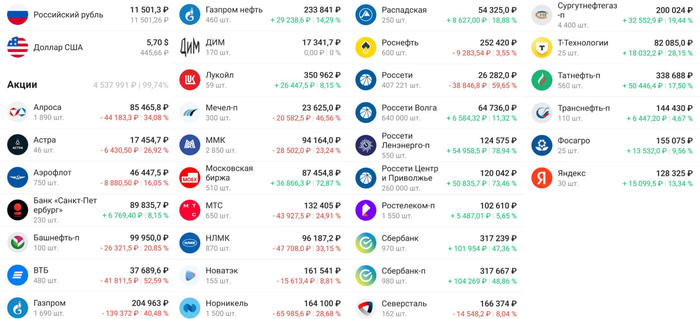

30 лет: 100% акции с денежным потоком (Лукойл, Сбер, Транснефть). Твоя работа — главный амортизатор любых просадок. Семь лет боковика, как сейчас, — не беда, а возможность нарастить позиции в выбранных активах.

40 лет: 75% — всё те же акции, что были в 30, а 25% — валютные корпоративные облигации, фонды коммерческой недвижимости или сама коммерческая недвижимость, если капитал позволяет. Тут уже больнее ошибаться, хотя рост капитала ещё в приоритете. Но уже с оглядкой на обязательства, которых стало больше, а времени восстановиться — меньше.

50 лет: 50% акций, с высокой вероятностью уже давших отличный результат благодаря реинвестированию дивидендов и сложному проценту. Остальное — то, что точно принесёт выплату «первого и шестнадцатого» или спасёт при резкой волатильности: короткие облигации, золото, недвижимость. Главное — стабильные выплаты без возможности потерять всё за одну ночь.

60 лет: 25% акции, дальше — всё как и в 50, только уже на 3/4 капитала. Квартира в соседнем подъезде, которая сдаётся, пусть через риелтора приносит доходность ниже облигаций — пускай. Зато всегда понятно, что половину средней зп по региону она принесёт, даже при дефолте государства (как любят мне писать читатели, такое у нас случается). Если всё грамотно рассчитал и не планируешь жить вечно, то можно начинать тратить тело капитала — конечно, заранее просчитав, на сколько лет его должно хватить.

70 лет: Акции? Ну разве что как наследство внуку со словами: «Не продавай, станешь богатым» (и вправду ведь станет, но всё равно продаст). Вклады, валюта, недвижимость через управляющую компанию и больше времени на воздухе — секрет финансового долголетия после 70.

Подписаться на Уровень FU (https://t.me/levelfu)