Важные события этой недели для инвестора. Выпуск 40. Операционные результаты и день инвестора у Самолета

Год только начался, а уже крайняя неделя января. Инвестиционных новостей будет немного, но они все равно будут и сконцентрируются на операционных отчетах за декабрь 2025 года и год в целом. Также пройдет заседание ОПЕК+ и продолжение переговоров. Затронем непрямые инвестиционные новости, а также пару слов о ситуации на рынке с намеком на тех анализ, будь в курсе всего!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

⭐Основные события.

Понедельник (26.01)

- МГКЛ. Операционные результаты за декабрь 2025 г.

Вторник (27.01)

- закрытие реестра по дивидендам ВХЗ, 20 рублей

Среда (28.01)

- Henderson. Операционные результаты за 2025 г.

- Данные о недельной инфляции от Росстата

Четверг (29.01)

- Самолет Big Day. День инвестора

- ВсеИнструментыру. Операционные результаты за 2025 г.

Пятница (30.01)

- Продолжение трехсторонних переговоров в Абу-Даби

- Заседание мониторингового комитета ОПЕК

⭐Непрофильные новости

🔸Axios: мы очень близки к встрече между Путиным и Зеленским

🔸Делегации России, США и Украины во время встречи в Абу-Даби достигли прогресса в обсуждении вопросов по прекращению огня, но не пришли к компромиссу по территориям

🔸Песков: методы, к которым прибегает Трамп в политике, не очень корреспондируются с курсом России на формирование многополярного мира

🔸Заботкин: возвращаться к нейтральной ДКП, преждевременно. Инфляция пока выше цели, не говоря уже об инфляционных ожиданиях, которые пока вообще сильно не снизились

🔸Мы ожидаем, что на февральском заседании ЦБ сохранит ключевую ставку неизменной на уровне 16% — главный экономист группы ВТБ

🔸Заботкин: ограничение льготной ипотеки и жесткая ДКП стабилизировали ситуацию на рынке жилья. ПУЗЫРЯ НЕТ!

🔸Банк России (https://cbr.ru/statistics/macro_itm/external_sector/pb/bop-e...) опубликовал предварительную оценку платежного баланса за ноябрь 2025 г. и уточнил оценку за январь–октябрь

🔸Bloomberg: нефтяной танкер, попавший под санкции за транспортировку российской нефти, дрейфует в Средиземном море после того, как у берегов Алжира у него возникли проблемы

🔸Цена фьючерса на золото установила новый исторический рекорд - $5000/унц

🔸Минэнерго: в 2026 г. подкомиссия рассмотрит все угольные компании, желающие получить финансовую поддержку

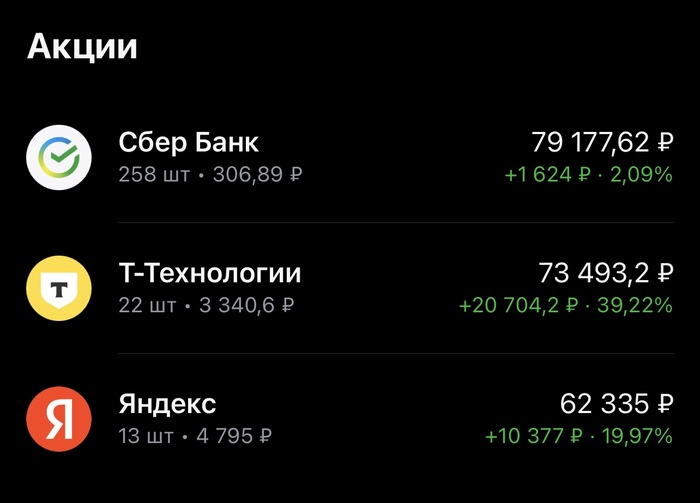

🔸Префы Сбера оказались самой доходной бумагой за последний 25 лет - они подорожали почти в 730 раз с ₽0,41 до ₽299,01

🔸АЛРОСА: в мире накопился огромный запас природных алмазов, сейчас он медленно снижается

🔸Рынок алмазной продукции сегодня сильно меняется за счет молодых потребителей, которые вместо натуральных камней предпочитают дешевые синтетические алмазы

⭐Рынок.

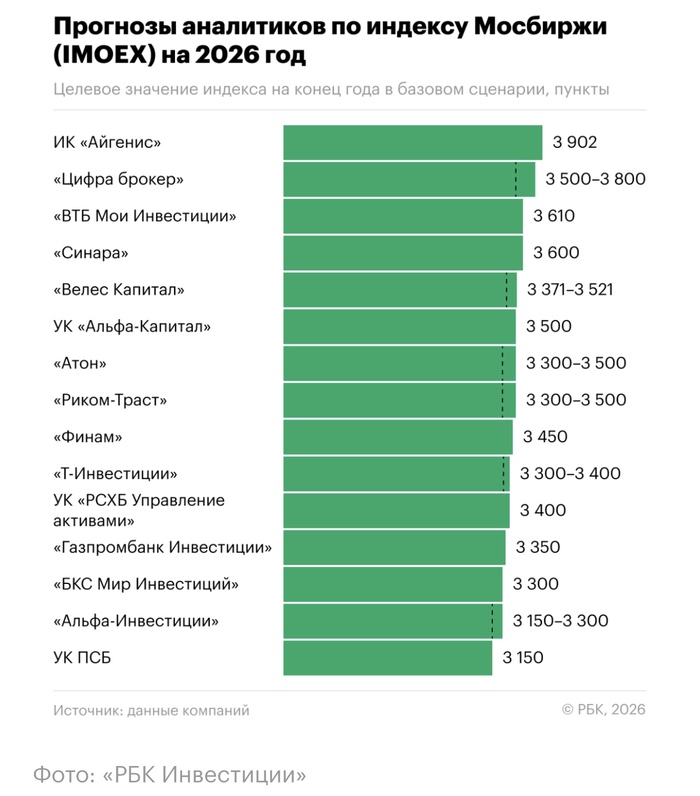

Переговорный процесс в процессе (пока без прорывов, основной вопрос - территории). Много новостей нас ждет на неделе (перенос встречи -> негатив). Поэтому будьте аккуратнее, но до встречи рынок могут тянуть вверх. Все ближе заседание ЦБ по ставке, прогноз в любом случае оставят жестким (мои ожидания: прогноз по инфляции на 2026 г. повысят до 5-6%, ставку по году пересмотрят (не 13%, а 14%)), а это не понравится рынку.

Нефть пытается прибавлять (на фоне: Израиль попросил США нанести удар по правительственным и военным объектам в Иране), но глобально это не меняет ситуацию в нашей нефтянке. Впереди отчеты по году, плюс 1 пол. 2026 г. вероятнее всего будет даже хуже 2 пол. 2025 г. -> добавим сюда курс -> негатив для рынка акций.

Если вам понравился материал, подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости