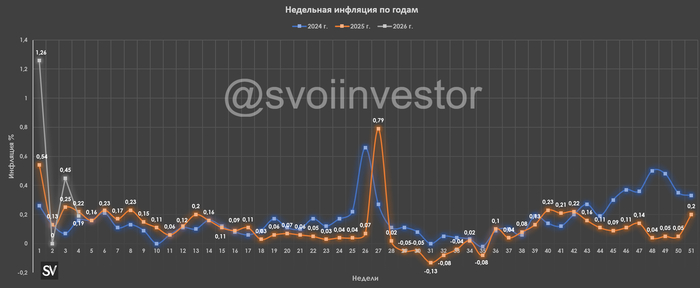

Инфляция под конец января — за месяц выполним наполовину план ЦБ по годовой инфляции. ИО на уровне начала 2025 г., когда ставка была 21%

По данным Росстата, за период с 20 по 26 января ИПЦ составил 0,19% (прошлые недели — 0,45%, 1,26%), с начала месяца 1,91%, с начала года — 1,91% (годовая — 6,43%). Темпы января продолжают находиться на высоком уровне (эффект от повышения НДС, тарифов РЖД), но они замедлились относительно прошлой недели: подорожание цен на бензин замедлилось, дефляция в технике (спасибо крепкому ₽), однако рост цен на плодоовощную корзину продолжился. При таких темпах января мы выйдем на 2% по месяцу — это более 20% saar (месячная инфляция без сезонных факторов, умноженная на 12), то есть за один месяц план ЦБ будет выполнен наполовину (ожидают 4-5% по году, но не забываем, что в октябре будет сверх повышение ЖКХ), проблема ещё в том, что в месячном пересчёте будет учтён рост ЖКХ на 1,7%. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин повысились за неделю на 0,01% (прошлая неделя — 0,12%), дизтопливо подорожало на 0,03% (прошлая неделя — 0,11%), темпы замедлились (вес бензина в ИПЦ весомый ~4,35%). Правительство продлило полный запрет на поставки бензина за рубеж ещё на 2 месяца до февраля 2026 г., также запрет коснулся ДТ для непроизводителей. В.В. Путин подписал указ, который вводит мораторий на обнуление выплат по топливному демпферу с октября 2025 г. по май 2026 г.

🗣 Данные Сбериндекса по изменению потребительских расходов к 25 января снизились и находятся на уровне намного ниже прошлогодних значений (6,25% vs. 15,48%).

🗣 Из-за снижения ключевой ставки и смягчения ДКП кредитный портфель Сбера в декабре показал взрывные темпы (ЦБ стоит напрячься): портфель жилищных кредитов вырос на 3,9% за месяц (в ноябре +2,1%), банк выдал 618₽ млрд ипотечных кредитов (+314,8% г/г, в ноябре 366₽ млрд). Портфель потреб. кредитов снизился на 1% за месяц (в ноябре -1,1%), банк выдал 174₽ млрд потреб. кредитов (+39,2% г/г, в ноябре 163₽ млрд). Корп. кредитный портфель увеличился на 0,7% (в ноябре +0,7%), корпоративным клиентам было выдано 2,7₽ трлн кредитов (+12,5% г/г, в ноябре 1,5₽ трлн).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 76,3₽). Рубль находится в комфортном коридоре, а значит, влияет положительно на инфляцию (снижение цен на импорт). Но с учётом дефицита бюджета, укрепление рубля негативный фактор для него.

🗣 В 2026 г. Минфин планирует разместить в ОФЗ 6,5₽ трлн (в иностранной валюте в объёме, эквивалентном не более 1$ млрд, проинфляционный фактор). Такая сумма выглядит довольно оптимистично на фоне курса $ и цены Urals (в 2025 г. разместили более 8₽ трлн). Дефицит федерального бюджета по итогам 2025 г. составил 5,645₽ трлн или 2,6% ВВП (дефицит составил 1,369₽ трлн в декабре), в 2026 г. дефицит планируется в 3,786₽ трлн (1,6% ВВП), слишком обнадеживающе. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 26 января потрачено 2,5₽ трлн, при доходах в 500₽ млрд.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ставка пала на ОФЗ, но сможет ли рынок переварить займ в 9-10 трлн, если НГД просядут (₽ крепок, цена Urals на низких уровнях из-за наращивания добычи ОПЕК и санкций, НГД за 2026 г. запланированы на уровне 8,9₽ трлн, но бюджет может недополучить +3₽ трлн с сегодняшними вводными). Опрос инФОМ в январе показал, что ожидаемая инфляция осталась неизменной — 13,7% (многие были рады неизменности значения, но напомню, что этот уровень начала 2025 г., когда ставка была 21%), наблюдаемая также — 14,5% (3 месяца подряд значение не меняется). Снижение ставки в феврале под вопросом!

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor