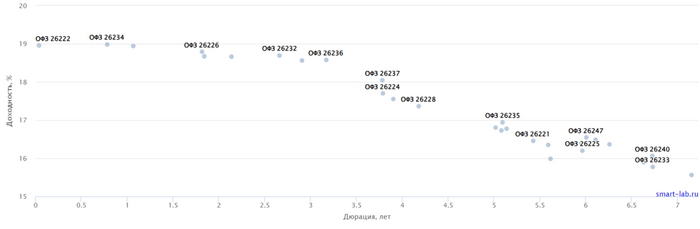

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI находился на уровне 102,5 пунктов, инфляция не даёт индексу воспрянуть. Министерство предложило флоатер и классику — аукцион состоялся (если верить словам регулятора, что ставка снизится в ближайшие годы, то во флоатаре занимать министерству выгодно, а вот в классике — нет, ибо на протяжении 10-15 лет платить 16,5% доходность не комильфо). Вторичный рынок ОФЗ находится под давлением и вот почему:

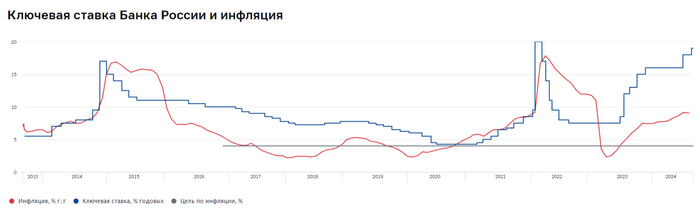

🔔 Мы допускаем, что потребуется дальнейшее повышение ключевой ставки на ближайшем заседании — заявила глава ЦБ Эльвира Набиуллина.

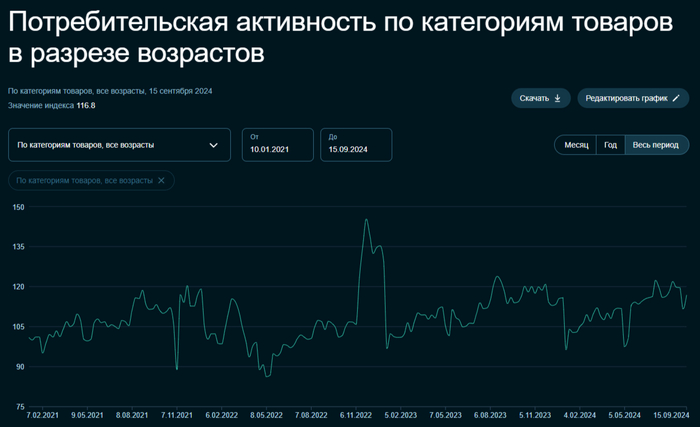

🔔 По данным Росстата, за период с 17 по 23 сентября ИПЦ вырос на 0,06% (прошлые недели — 0,10%, 0,09%), с начала сентября 0,24%, с начала года — 5,52% (годовая — 8,75%). С учётом динамики инфляции под конец сентября — есть проблески замедления, но мы в лёгкую по сентябрю можем выйти на 0,4% (~9% saar), у нас в запасе ещё неделя и месячный пересчёт (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Естественно, что 9% saar многовато по году, поэтому регулятор признал, что прогноз по инфляции в 2024 г. в 6,5-7% будет превышен и пересмотрен.

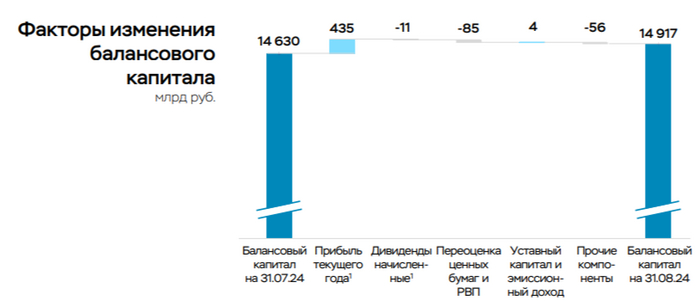

🔔 Минфин, конечно, снизил долю займа в 2024 г., но снижение смешное (до 3,92₽ трлн, всего на 150₽ млрд). Сумма остаётся рекордной с начала пандемии. Данный факт подтвердился анонсом новых выпусков, где купонная доходность рекордная из всех выпусков ПД (12-12,25%), а общий объём выпуска составит 2,75₽ трлн.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин с октября 2023 г. по июнь 2024 г. не использовал флоатеры, рассказывая, что в этом году нецелесообразно использовать данный вид ОФЗ, но ситуация со спросом и поведением банков заставила, вновь прибегнуть к флоатеру.

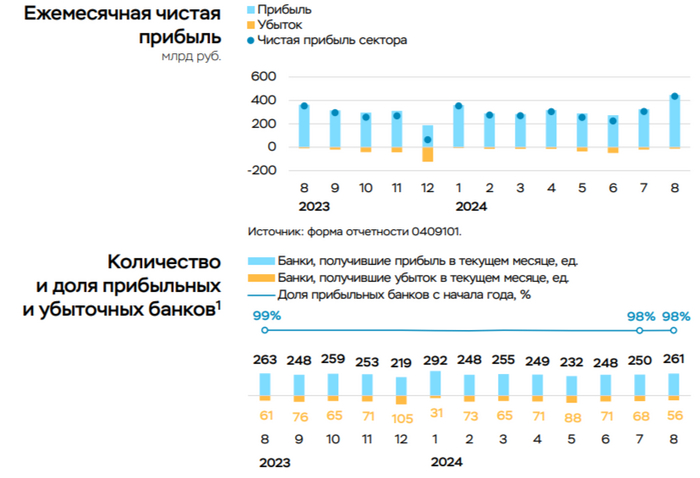

✔️ Согласно статистике ЦБ, в августе основными покупателями ОФЗ на вторичном рынке были вновь физические лица, а также НФО за счёт собственных средств — на 16,6₽ и 9,5₽ млрд соответственно (значительно сократив объёмы). Крупнейшими продавцами стали 6 месяц подряд СЗКО, продав ОФЗ на сумму 23,7₽ млрд (в июле продали на 53₽ млрд). На первичном рынке крупнейшими покупателями стали в очередной раз СЗКО, но сократив свою долю до 55,8% от всех размещений с 91,8% в июле (скупали любимые флоатеры).

✔️ Доходность большинства выпусков перешагнула за 17% (ОФЗ 26238 торгуется по 52% от номинала с доходностью 15,56%, кто покупал по 100%, то имеют сейчас -48% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во II декаде сентября она составила 17,986% (годичные ОФЗ дают доходность выше 18,9%).

А теперь к самому выпуску:

▪️ Классика: ОФЗ — 26247 (погашение в 2039 г.)

▪️ Флоатер ОФЗ—29025 (погашение в 2037 г.), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос в классике составил 45,3₽ млрд, выручка — 10,3₽ млрд (средневзвешенная цена — 79,42%, доходность — 16,53%). Спрос во флоатере снизился — 154,9₽ млрд, выручка — 29,3₽ млрд (средневзвешенная цена —94,3%). Таким образом, Минфин заработал за этот аукцион 39,6₽ млрд. Согласно плану Минфина на III кв. 2024 г. необходимо разместить 1,5₽ трлн (размещено 672₽ млрд), план провален. Как будут восполнять бюджет, большой вопрос (НГД по бюджету сокращены, а финансирование из ФНБ не изменилось).

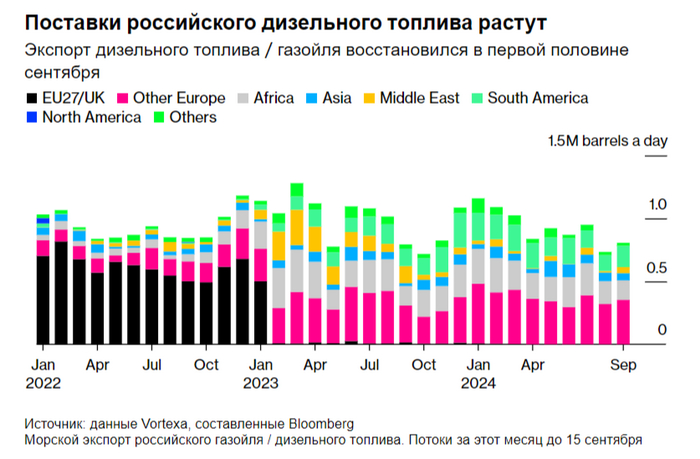

📌 Минфин хочет занять приличную сумму в 2024 г., анонсировав новые выпуски ОФЗ и отдав предпочтение долгосрочным бумагам с ПД, то плюс в ОФЗ — это фиксация повышенного % на долгие годы в "безрисковом" инструменте. При этом надо понимать, что инфляционная спираль раскручивается и в октябре могут повысить ставку до 20% (топливный рынок лихорадит, цены на бытовые услуги растут высокими темпами, корпоративное кредитование показывает рост, ослабление ₽, а ещё с 1 октября повышают утильсбор).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

![[Пример] Как брокеры рассказывают сказки](https://cs15.pikabu.ru/post_img/2024/09/28/6/172751168113932581.jpg)