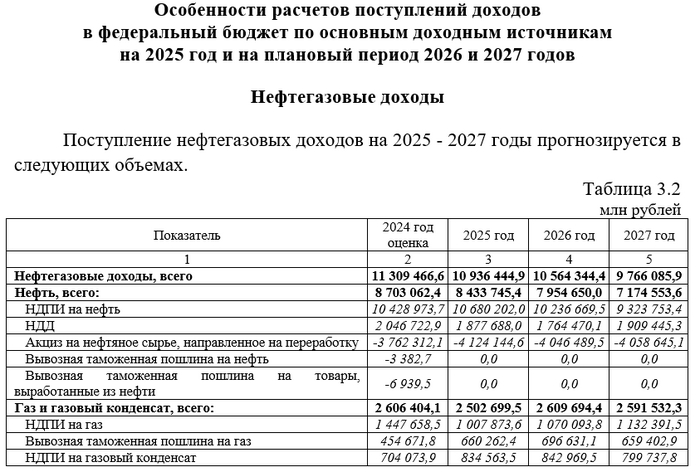

🛢️ По данным Минфина, НГД в сентябре 2024 г. составили 771,9₽ млрд (+4,3% г/г), месяцем ранее — 778,6₽ млрд (+21,1% г/г). Низкая база 2023 г. ушла в небытие, во II п. это преимущество исчезло (средний курс $ в сентябре 2023 г. — 96,6₽, а цена Urals — 83,18$, параметры лучше, чем в 2024 г., но сейчас скидки на продажу сырья в Азию сокращены), как вы можете наблюдать % рост относительно 2023 г. уже не 40-50% как в I п. Средний курс $ в сентябре 2024 г. составил 91,2₽ (в августе — 89,2₽), средняя же цена Urals — 63,57$ за баррель по данным Минэк (в августе — 70,27$), цена за бочку в августе была равна ~5800₽ (в августе — 6270₽). По новому бюджету средний прогнозный курс $ за 2024 г. — 91,2₽ (до этого 94,7₽), цена Urals — 70$ (до этого 65$), а НГД подросли до 11,31₽ трлн (повысили на 325₽ млрд, за 9 м. 2024 г. заработали ~8,372₽ трлн), как вы можете понять в сентябре бюджет недополучил (средняя цена бочки ~6385₽). А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

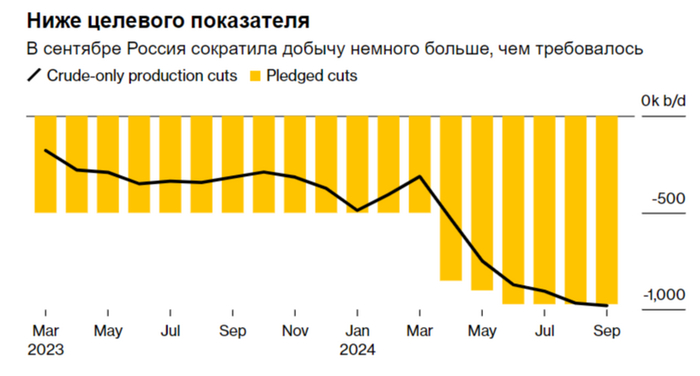

🗄 НДПИ (1,01₽ трлн vs. 1,04₽ трлн месяцем ранее). РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. (в июне добыча должна была составить 8,979 млн б/с). РФ 5 месяцев не придерживалась плана сокращения, но в сентябре добыла нефти ниже целевого показателя ОПЕК+ — 8,97 млн б/с, по сути это начало компенсации за ранее превышенные квоты. НДПИ на нефть и вправду сокращается, это может произойти и в последующих месяцах.

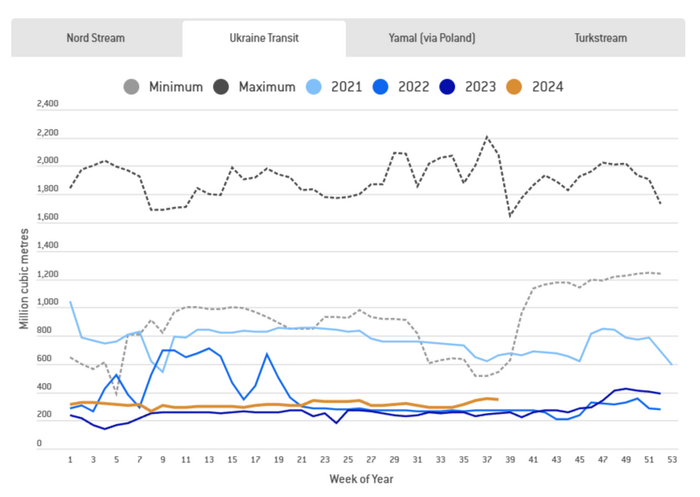

🗄 Экспортные пошлины на газ возросли до 59,2₽ млрд (НДПИ на газ/газовый конденсат также повысился относительно прошлого месяца). Недавно разбирал проблемы Газпрома: налоги (даже с отменой НДПИ в 600₽ млрд, повышенные налоги останутся и, возможно проснётся инвестиционный аппетит, ибо отмена доп. НДПИ направлена на инвест. программу), долги (занимать при высокой ставке нереально, а в валюте уже невозможно, долг сократился благодаря консолидации СЭ) и потеря экспорта (в Европу газ уходит дороже, чем в Китай, поставки газа через Украину находятся под угрозой). Но отмечаем увеличение экспорта и добычи, значит, выручка во II растёт.

🗄 Налог на дополнительный доход (НДД) составил 0,5₽ млрд, он платится поквартально (в марте, апреле, июле и октябре происходят аномальные выплаты в данной статье), поэтому случаются перекосы в доходах.

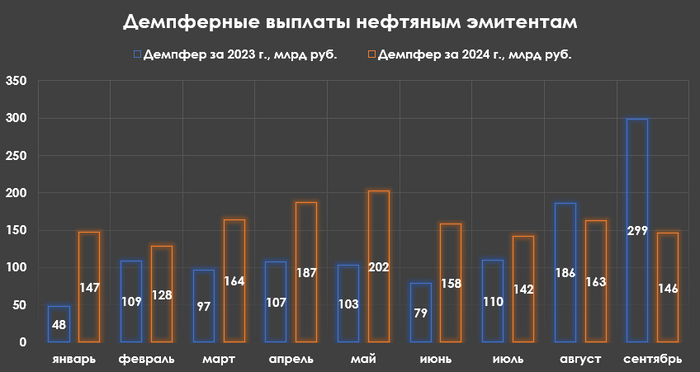

🗄 В сентябре регулятор выплатил компаниям по демпферу — 145,7₽ млрд (-51,2% г/г, в августе — 163,3₽ млрд), фиксируем 2 месяц подряд снижения относительно 2023 года (в октябре всё изменится, в 2023 г. демпфер обнулился в данном месяце). Данное сокращение происходит на фоне снижения маржи переработки, в сентябре экспорт топлива оставался на низком уровне, увеличившись лишь незначительно, в основном за счёт поставок диз. топлива и мазута (НПЗ на плановых ремонтных работах). Не забывайте, что демпферные выплаты необходимо нормировать на себестоимость нефти, чтобы учитывать их в прибыли нефтяников.

📌 Если III кв. 2024 г. для нефтяников (Лукойл, Роснефть, Татнефть, Газпромнефть и т.д.) оказался так себе (явно слабее II кв. и прошлого года), то начало IV кв. вселяет оптимизм, помогла ситуация на Ближнем Востоке (цена Brent приближалась к 80$, так ещё и $ укрепился до 96₽). Конечно, есть некоторые факторы, которые могут снизить оптимизм. Во-первых, ОПЕК+ обещает начать наращивать добычу с декабря, значит, цена на нефть может вновь пойти вниз. Во-вторых, Минфин прогнозирует профицит НГД в октябре — 110,4₽ млрд, но так как в сентябре недобрали 38,6 млрд, то ведомство направит на покупку иностранной валюты и золота в октябре — 71,8₽ млрд. Как итог, с учётом зеркалирования всех операций ФНБ продажа валюты в октябре увеличится до 5,3₽ млрд в день (в сентябре продавали по 0,2₽ млрд), а значит, можно ожидать укрепление ₽.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor