Обзор акций Татнефть — хороший актив, по справедливой цене

• Коротко:

Стабильно платит дивиденды, увеличивает долю продукции с высокой добавленной стоимостью.

• Подробно:

Татнефть — это один из крупнейших ВИНКов РФ (вертикально-интегрированных нефтяных компаний). В составе нефтегазодобыча (добыли 13,7 млн нефти тонн за I полугодие), нефтепереработка, нефтегазохимия, сеть АЗС (более 1 500 АЗС в РФ, Турции и странах СНГ), — эти направления бизнеса на базовом уровне логичны и понятны среднему инвестору когда мы говорим про ВИНКи.

Есть и другие направления, к примеру композитный кластер, который реализуется в рамках задачи по глубокой переработке сырья и создании новых материалов.

Шинный бизнес. У Татнефти есть производство различных видов синтетических каучуков, технического углерода — это все используется в шинном производстве. Отличное дополнение в группе.

Электроэнергетика (Установленная электрическая мощность генерирующих предприятий Группы 748 МВт), позволяет контролировать свои расходы на электроэнергию. Разработка и производство оборудования для нефтегазовой отрасли и т.п.

Просто хотел подчеркнуть насколько этот винк ВИНК! Чтобы у вас тоже сложилось правильное впечатление о компании которая старается максимально широко контролировать всю цепочку добавленной стоимости (простыми словами оставляет деньги внутри себя).

• На чём зарабатывает?

Выручка от продажи сырой нефти занимает только треть, чуть больше половины выручки идёт от продажи нефтепродуктов. Остальную выручку генерируют оставшиеся направления.

• Кто контролирует?

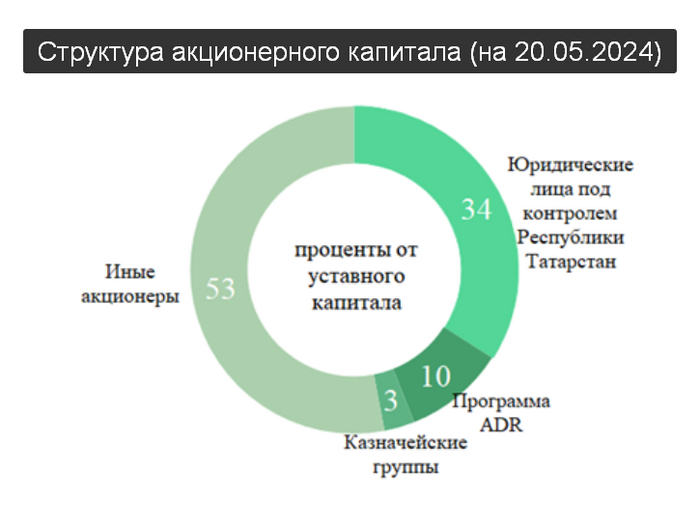

На правительство Республики Татарстан приходится треть всех акций (рис 1) + они владеют «золотой акцией», что даёт право назначать своих представителей в совет директоров и ревизионную комиссию компании, а также налагать вето на важные решения. Т.е. компания надёжно контролируется Республикой Татарстан, что логично, так как основные производственные активы расположены в Республике.

• Что с дивидендами?

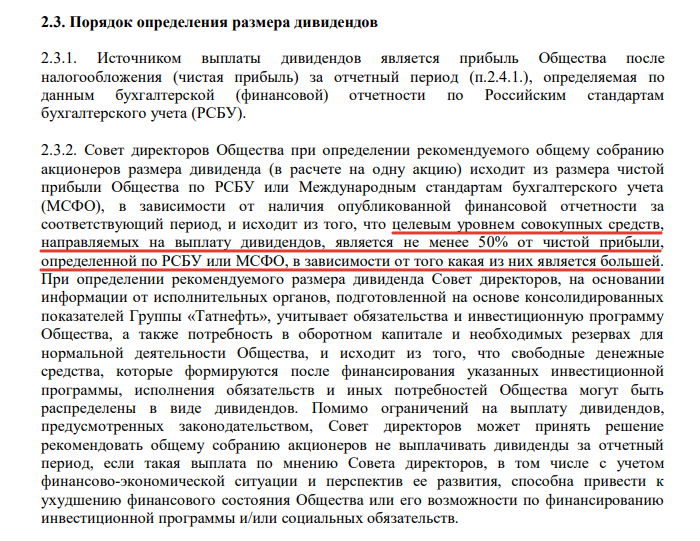

Дивидендная политика компании предусматривает выплаты не менее 50% от прибыли по МСФО или РСБУ, в зависимости от большей величины (рис 2).

И знаете, когда вы инвестор компании дивиденды которой сильно влияют на бюджет Республики Татарстан, которая к тому же владеет третью акций и золотой акцией, вы предполагаете, что "обижать" инвесторов с дивидендами не будут. По опыту так и происходит, дивиденды не пропускаются и сложные времена, так 2020 и в 2022 мы можем увидеть уменьшение, но не отмену дивидендов (рис 3), плюс компания часто направляет более 50% на дивиденды.

Ожидаемая див доходность в следующие 12 месяцев ~15%

• А что с долгами?

Чистый долг у компании отрицательный, поэтому будет ключевая ставка 20% или 21% прибыли компании это не угрожает.

• А что с ценой акций?

Цена акций хорошая, компания, как и почти весь рынок РФ, недорогая. Но если пожадничать и пытаться ловить дно, то можно ещё подождать коррекции небольшой от текущей цены, на дивидендном гэпе она провалилась и может на слабости рынка уйти чуть ниже. Но новости о дивидендах за III и IV квартал будут скоро.

• Что в итоге?

Компания наращивает переработку нефти (что увеличивает маржинальность), планирует расширение шинного бизнеса (что увеличит маржинальность). Расширяет сеть АЗС (ну вы поняли). И т.д. При этом стабильно платит дивиденды и часто направляет на дивиденды более 50%.

В личном портфеле держу, добавлять планирую. Причин продавать не вижу. Возможное падение цены как возможность.

#Обзор #Татнефть #Акции #Дивиденды #Нефть

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Т-Инвестициях и БКС). Написанное не является индивидуальной инвестиционной рекомендацией