IPO ГК «Базис»: прогноз цены

10 декабря ГК «Базис» проводит первичное публичное размещение акций (IPO) на Московской бирже. Но стоит ли инвестировать в акции на старте? Какие перспективы IPO ГК «Базис» для инвесторов? Как определить справедливую стоимость акций технологической компании? В этой статье я проведу анализ финансовых показателей компании, изучу её доходы и расходы, а также рассмотрю возможные сценарии роста. Моя цель — показать, насколько обоснованы ожидания рынка и какие риски могут возникнуть, чтобы вы могли принять взвешенное и обдуманное решение.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Прежде чем приступить к чтению, ознакомьтесь с моим руководством по анализу компаний (часть 1, часть 2 и часть 3). Там я подробно рассказываю, как провожу анализ, аналогичный этому.

IPO ГК «Базис».

10 декабря на Московской бирже запланировано IPO компании ГК «Базис». «Базис» разрабатывает и сопровождает программное обеспечение, которое помогает компаниям управлять своей ИТ-инфраструктурой. Компания относится к сектору Software (System & Application), где часто в цену акций заранее закладывают ожидания быстрого роста.

Практика показывает, что после IPO компании технологического сектора нередко дешевеют. Часто на старте в цену закладываются слишком оптимистичные сценарии, а реальность оказывается более сдержанной. Это не значит, что акции точно упадут, но, скорее всего, в первые недели рынок может переоценивать ожидания. Цель этого обзора — без спешки разобраться, насколько устойчив бизнес «Базиса» и оправданы ли ожидания вокруг него.

Оценка стоимости компании методом дисконтированных денежных потоков (DCF).

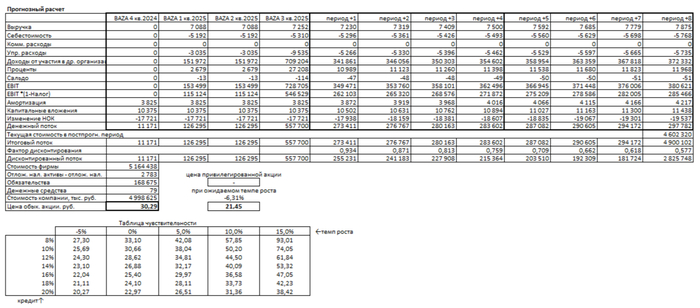

Расчёты основаны на данных РСБУ, взятых поквартально за период с 2025 года по третий квартал 2025 года. Прогнозируемый горизонт составляет два года. Рост выручки и денежных потоков предполагается консервативным — на уровне 5% в год. В качестве ставок дисконтирования используются средневзвешенные процентные ставки на срок от 1 до 3 лет из «Статистического бюллетеня Банка России» от 05.12.2025: 9,83% в долларах и 15,68% в рублях. Этот подход не даёт точных результатов, но позволяет сформировать аккуратные прогнозы.

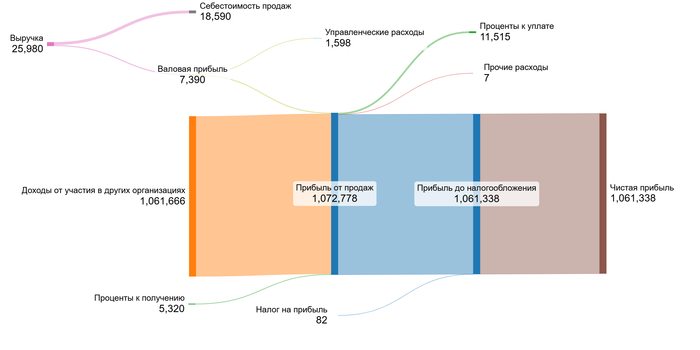

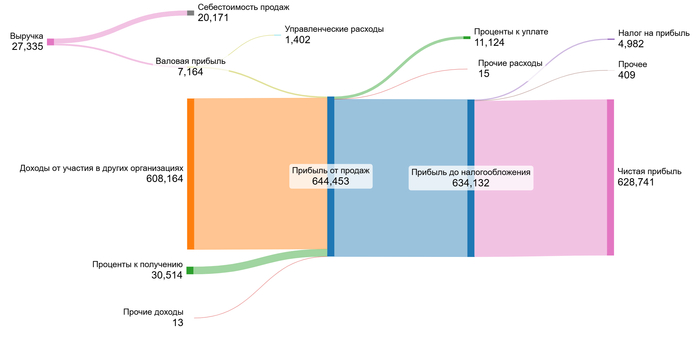

В галерее ниже представлены диаграммы, демонстрирующие динамику ежегодных финансовых результатов компании.

Основной доход компании — участие в других организациях, который заметно превышает операционные показатели. Выручка от основной деятельности хоть и растёт, но на конечный результат почти не влияет. Основной расход — управленческие расходы, которые в 2025 году значительно выросли. В итоге на чистую прибыль сильнее влияет доход от участия в других организациях, а не операционная деятельность.

Для расчёта средневзвешенной стоимости капитала (WACC) в модели используются следующие параметры: безрисковая ставка на уровне доходности 30-летних казначейских облигаций США — 4,79% в долларах, премия за страновой риск для России — 4,45%, премия за риск инвестирования в акции — 8,66%, премия за риск малой капитализации — 3,66% и нулевая премия за специфический риск компании. В процессе расчёта долларовые ставки пересчитываются в рубли.

Средневзвешенная стоимость капитала (WACC) составила 31,68%, что выше среднего по сектору Software — 28,92%. Это отражает более высокий риск компании. Для сравнения, средний WACC в других отраслях — около 20%. Более высокий WACC снижает оценку стоимости компании, так как будущие денежные потоки дисконтируются сильнее.

Окончательный расчет стоимости компании ГК «Базис».

В данном разделе мы рассмотрим два возможных сценария развития компании "Базис": первый предполагает рост, аналогичный другим компаниям отрасли, а второй — рост, основанный на внутренних финансовых показателях компании.

По результатам расчета на третий квартал 2025 года были получены следующие значения (тыс. руб.):

Стоимость фирмы: 5 164 438

Обязательства: 168 675

Денежные средства: 79

Итоговая стоимость компании: 4 998 625

Обязательства составляют всего 3,27% от будущей чистой прибыли. Можно предположить, что компания справляется с долгами, что положительно влияет на финансовую устойчивость.

Сценарий №1: Консервативный прогноз

При росте выручки на 5% в год, суммируя будущие денежные потоки и вычитая обязательства, стоимость одной акции может быть около 30,29 рублей. Это примерно на 71% ниже предполагаемой цены IPO (103–106 рублей). Метод DCF показывает, что долг компании меньше будущих потоков, значит, она сможет справляться с обязательствами.

Сценарий №2: Ожидаемый темп роста

Ожидаемый темп роста компании, рассчитанный как коэффициент реинвестирования × рентабельность капитала, составляет −6,31%. Если выручка будет меняться на −6,31% в год, стоимость одной акции по DCF может быть около 21,45 рублей, что на 79,76% ниже рыночной цены. И здесь долг меньше будущих потоков, поэтому компания справляется с обязательствами.

Сравнение с рыночной ценой

Цена IPO — 103–109 рублей за акцию (среднее около 106 рублей). P/E равен 31, что выше среднего по сектору и может указывать на переоценку акции.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности. Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Итог.

Из обзора ГК «Базис» можно предположить, что компания имеет стабильные доходы от участия в других организациях, операционная деятельность пока не сильно влияет на прибыль. Акции на момент IPO кажутся дорогими, а уровень риска выше среднего по сектору. Вероятно, инвесторы, ориентированные на рост и готовые к рискам, могут рассмотреть компанию, но для консервативного вложения она пока не идеальна.

❓ Как вы думаете, стоит ли включать компании с высокой P/E и высоким WACC в свой портфель или лучше ориентироваться на более стабильные варианты? Ответьте в комментариях!

Если статья была полезна, поставьте лайк и подпишитесь на мой канал в Телеграм. Там я регулярно разбираю стоимость акций, делюсь аналитикой компаний и полезными инвестиционными инструментами. Подписка поможет быть в курсе свежих данных и принимать более взвешенные решения.