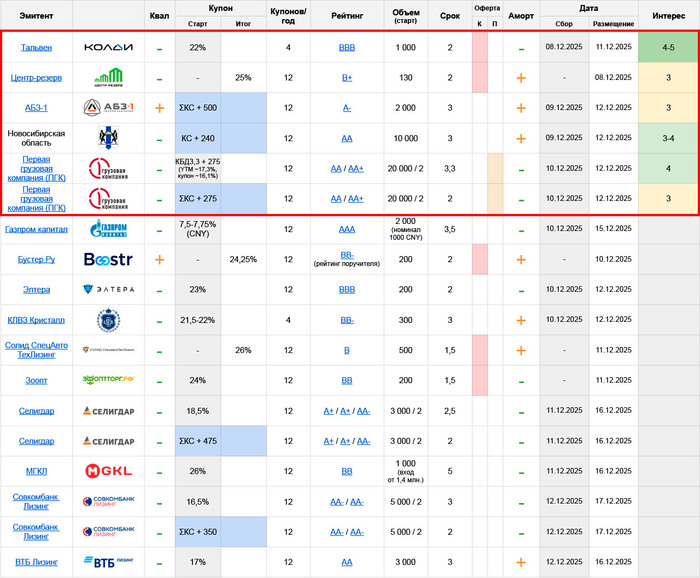

Первичные размещения облигаций: план на неделю с 08.12 по 14.12.25 (часть 1/3)

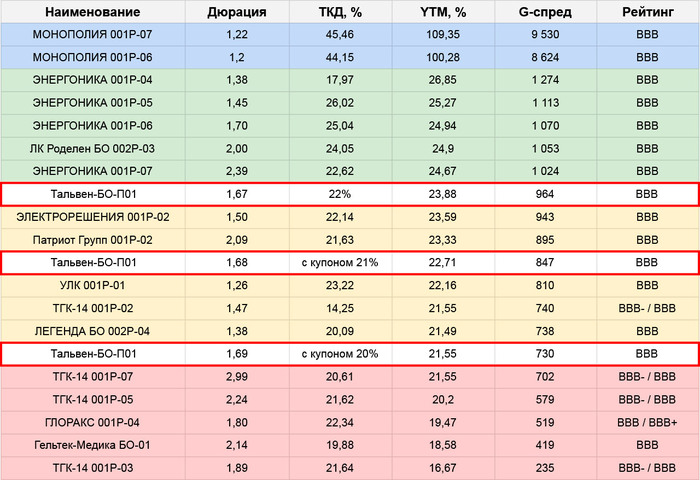

🏢 Тальвен: BBB, купон до 22% квартальн. (YTM до 23,88%), 2 года, 1 млрд.

Материнская компания группы Колди, которая занимается строительством элитной жилой недвижимости в Москве. Специфический сегмент: с одной стороны проектов мало, они сдаются неравномерно, поэтому финрезультаты и долговая нагрузка здесь сильно волатилят по годам. С другой – минимальная зависимость от льготной ипотеки, которая в прошлом, да и в этом году делает весь сектор застройщиков откровенно токсичным

В моменте долговые метрики Тальвена на грани (ЧД/EBITDA~4х, ICR~1х – это на коленке, но со всеми корректировками на «секторальные» приколы в отчетности). Но я пока не вижу смысла копать глубже, т.к. прямо сейчас это больше история про хайп

Группа планирует, ну или очень реалистично делает вид, что планирует IPO. Если прогрев продолжится, покупка дебютного выпуска на рыночном уровне (купон ~20,5-21%) или выше быстро станет удачным вложением, если нет (планы могут и поменяться) – совсем трагедии не будет, а держать до погашения не обязательно

🐷 Центр-Резерв: B+, купон 25% ежемес. (YTM 28,08%), 2 года, 130 млн.

Эмитент специфический, общее мнение тут. Выпуск в целом аналогичен сентябрьскому БО-05 RU000A10CRJ9, который на старте выглядел вполне неплохо, но ничего интересного в стакане показать не смог и до сих пор торгуется все с той же YTM~28%

Отсюда – не вижу никаких причин, чтобы новый пошел другим путем, а именно в сторону своего БО-04 RU000A10B7D1 (YTM~24,5%). Ниже номинала тоже ходить не должен, поэтому поиграться на небольшую дольку может и можно было бы, будь график размещений на этой неделе не такой плотный

Но он плотный и распыляться на весьма безыдейную в плане параметров бумагу, в которой еще и зависать надолго страшно, – особого желания нет

🚧 АБЗ-1: A-, флоатер ΣКС+500 ежемес. (EY до 23,75%), 3 года, 2 млрд.

Вроде и нормальный старт, но разница со своим более коротким флоатером 2P-02 RU000A10B263 (EY~23%) сотрется уже в районе спреда 450 б.п. И даже если до туда не доедет на сборе – разница не настолько существенная, чтобы сделать тут явный спекулятивный интерес

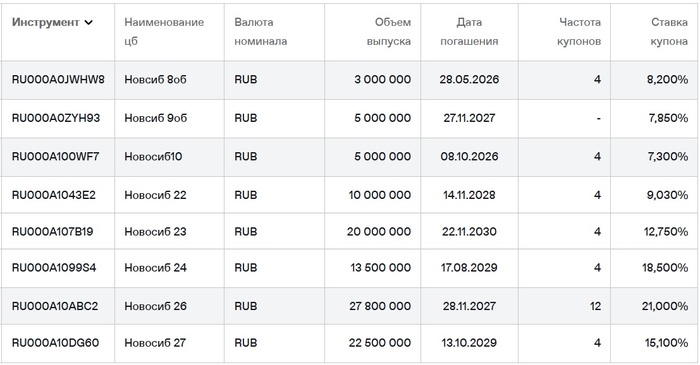

🇷🇺 Новосибирская область: AA, флоатер ΣКС+240 ежемес. (EY до 20,63%), 3 года, 10 млрд.

Тоже как бы нормально: свежие флоатеры ЯНАО 34005 RU000A10DMS9 и Нижегородская обл. 34017 RU000A10DJA3 торгуются с EY ниже 20% (а старый флоатер Новосиба 34026 RU000A10ABC2 и вовсе c EY~16,2%, но на него я бы не смотрел из-за слишком большой разницы по спреду)

Однако, эмитент уже держит в рынке приличный объем, и кроме того – успел заслужить себе не лучшую репутацию частыми допками, да и активно снижать купон на сборе тоже любитель

При всей моей любви к субфедам, этот мне наименее симпатичен, и соприкасаться с ним ради небольшого апсайда (а больших во флоатерах мы давно не видели, и в этом выпуске особо выдающихся вводных тоже нет) не особо хочется. Разве что совсем в районе стартового ориентира, на что надежды в любом случае мало

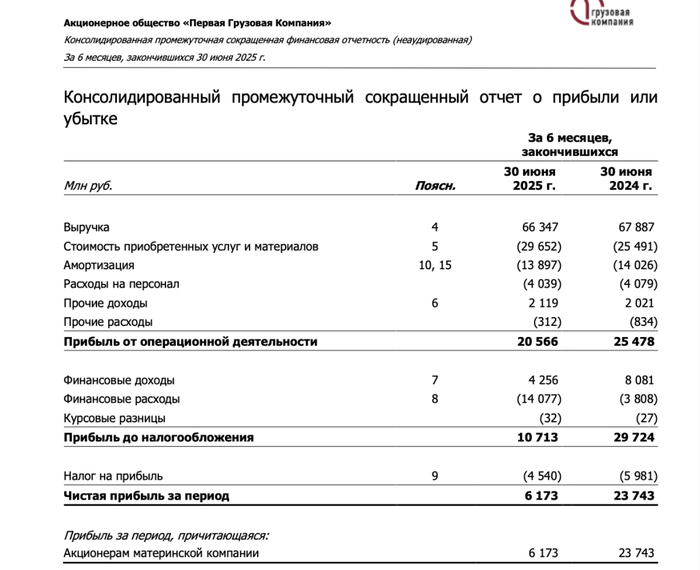

🚂 Первая Грузовая Компания (ПГК): AA/AA+, 2 выпуска – фикс купон до ~16,1% ежемес. (YTM до ~17,3%), флоатер ΣКС+275 ежемес. (EY до 21,05%), 3,3/2 года, общий объем 20 млрд.

Немного про эмитента писал перед размещением сентябрьского выпуска. Эмитент выглядит вполне спокойно, а вот доходностью не радует. Со стартовым купоном фикс дает символическую премию в ~50 б.п. к своему 3Р-01 RU000A10CWF7 что еще можно считать на грани интересного

Но прям совсем на грани, если купон снизят под 16% – ловить здесь будет уже нечего. Если только общий новогодний рост вместе с рынком, приправленный приличной длиной выпуска (3+ года и таки ЛДВ)

Флоатер на вид поприличнее. Мне лично сейчас не хочется раскидываться спекулятивной частью депо на флоатеры, потому что в них своя и очень вялая атмосфера, а вот в холд в пределах спреда 250 я бы эту бумагу добавил – из явно более интересного в этих рейтингах сейчас есть только МСП Факторинг 001Р-01 RU000A10D7Z2, но им одним сыт не будешь

✅Мой телеграм, где много интересного: https://t.me/mozginvest(пишу про облигации и акции РФ, ЦФА)