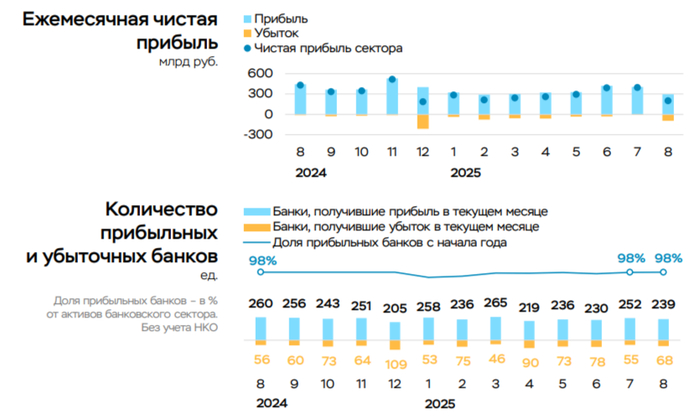

Чистая прибыль банковского сектора в августе 2025 г. — снизилась вдвое из-за отчислений в резервы и падения процентных доходов, повлияла к.с

💳 По данным ЦБ, в августе 2025 г. прибыль банков составила 203₽ млрд (-53,3% г/г, в июле — 397₽ млрд), по сравнению с прошлым годом есть ощутимое снижение — 435₽ млрд в августе 2024 г. Также отмечаю, что доходность на капитал в августе снизилась с 24,9 до 13%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) сократилась до 192₽ млрд (в июле 285₽ млрд), отрицательно повлияло снижение ЧПД (-36₽ млрд по сравнению с прошлым месяцем, из-за переоценки юр. кредитов т.к. в большинстве зашита плавающая ставка) и рост отчислений в резервы (+67 млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 90₽ млрд (-64₽ млрд по сравнению с июлем), по большей части из-за меньших дивидендов от дочерних компаний (4₽ млрд), после крупных выплат в июле (~60₽ млрд).

🟣Помимо этого, выросли налоговые отчисления (+33₽ млрд по сравнению с июлем), в предыдущем месяце отдельные банки отразили меньше налогов из-за разницы в признании доходов между бухгалтерским и налоговым учётом.

🟣 За 8 месяцев банки заработали 2,3₽ трлн чистой прибыли, что немного ниже прибыли за аналогичный период прошлого года (2,4₽ трлн). Банкам удаётся поддерживать широкую маржу в условиях жёстких ДКУ, несмотря на заметный рост отчислений в резервы из-за постепенного вызревания розничного портфеля.

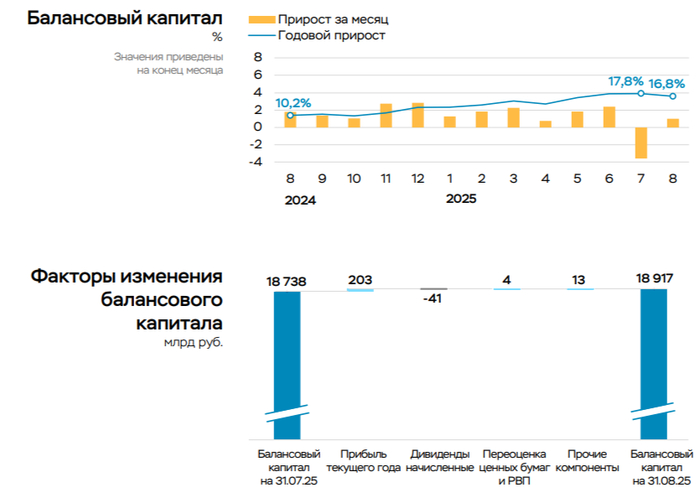

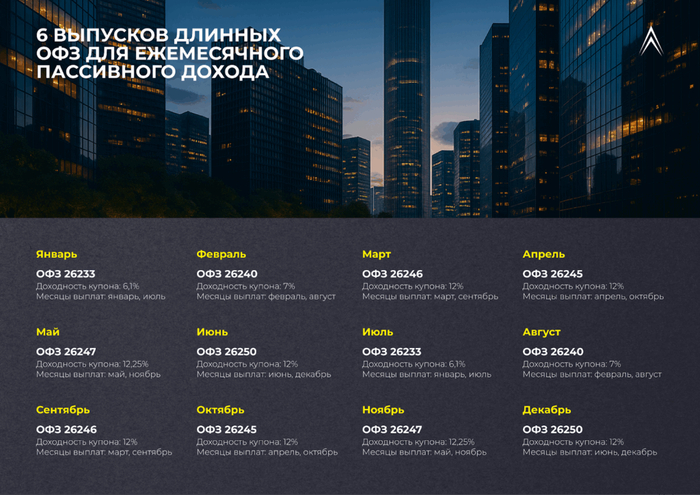

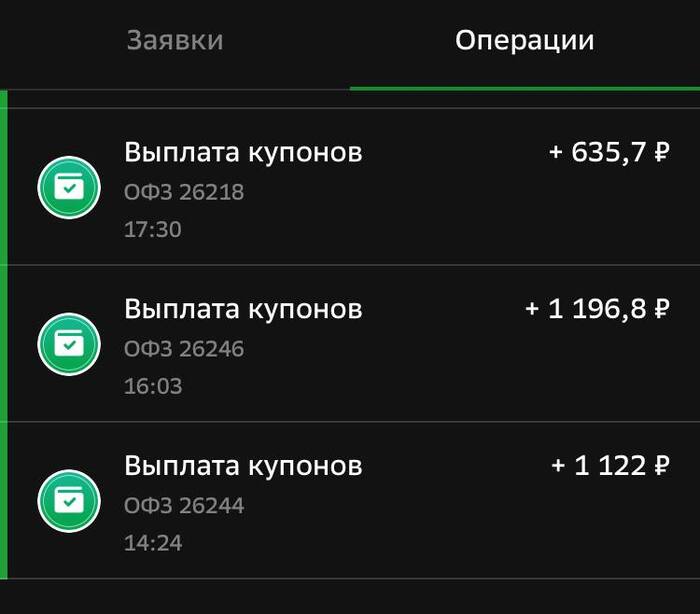

🟣 Балансовый капитал увеличился на 180₽ млрд (+1% м/м), снижение относительно прибыли обусловлено начислением дивидендов некоторыми банками на общую сумму 41₽ млрд. При этом капитал поддержала чистая прибыль, а также значительная положительная переоценка ценных бумаг (ОФЗ), отражаемая напрямую в капитале (+13₽ млрд).

Данные изменения видны по отчёту:

🏦 Отчёт Сбербанка за август: расходы на резервы и переоценка кредитов за август составила -46,8₽ млрд (годом ранее -93₽ млрд), в РПБУ учитывается валютная переоценка в резервах, поэтому резервирование приходится высчитывать (по моим подсчётам переоценка принесла прибыль в 6,8₽ млрд, а резервирование составило -53,57₽ млрд). Достаточность капитала составляет 12,8% (+0,1% м/м, выше на 0,9%, чем год назад), помогла прибыль и переоценка ОФЗ (+5₽ млрд из-за роста RGBI). По див. политике ключевым условием является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%, расчёт Сбера не учитывает прибыль за 8 м. 2025 г. в коэффициентах до аудита (это влияние оценивают в +1,8%). Вклад же Сбера в общую банковскую прибыль в июле составил 73%.

🏦 Отчёт ВТБ за август: отчисления в резервы составили +0,4₽ млрд (в прошлом году -20,3₽ млрд), банк восстановил резервы по корпоративному сегменту на 15,3₽ млрд за счёт работы с заблокированными активами. Стоимость риска в августе составила 1% (1% в прошлом году, покрытие неработающих кредитов резервами за месяц увеличилось на 0,8 п.п. до 129,4%). Общая достаточность капитала за месяц снизилась до 9,6% (min допустимое значение с учётом надбавок — 9,25%), снижение связано с выплатой дивидендов (банк разбивал дивиденд на 2 транша, 1 — 50₽ млрд в июле, 2 — 220₽ млрд в августе), ещё индекс RGBI незначительно сократился в августе, что тоже оказывает давление на достаточность. Банк провёл SPO в сентябре, это привлекло 84,7₽ млрд, помощь в достаточности капитала. Вклад же ВТБ в общую банковскую прибыль в августе составил 11,8%.

📌 Регулятор добился охлаждения в потреб. кредитовании (давит на заработки), но всё же я замечаю оживление в ипотечном кредитовании и корпоративном. В августе случились большие отчисления в резерв и просадок в % доходах из-за снижения ставки (в сентябре ставку снизили ещё раз до 17%), крепкий же ₽ не даёт заработать на курсовых разницах. Балансовый капитал в августе вырос ниже прибыли, в сентябре ожидается ещё меньший прирост из-за снижения индекса RGBI.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor