Поскольку возвратился я на Пикабу только вчера, в пятницу, то сегодня пробегусь по интересным моментам, которые были на этой неделе. Ну а в дальнейшем будут традиционные утренние обзоры по будням.

Кстати, дорогие друзья, ваши донаты являются делом богоугодны, всячески одобряемым и рукопожимаемым. Спасибо!

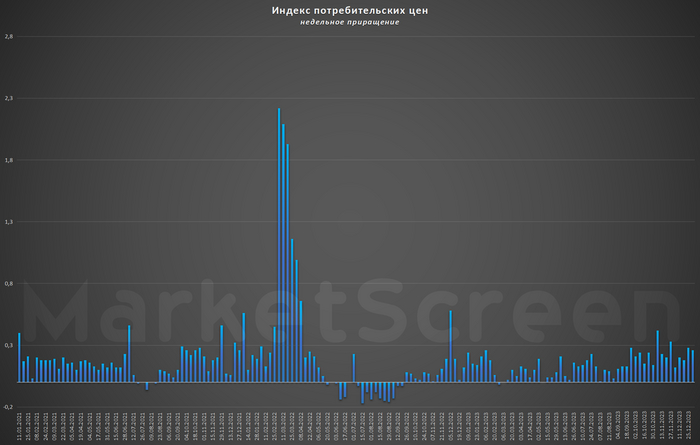

Росстат подвел итоги по годовой инфляции, а также разместил информацию по результату первых 9 дней января.

По итогам 2023 года потребительская инфляция составила 7,42% к декабрю 2022 года. В помесячном выражении в декабре рост потребительских цен замедлился до 0,73% м/м.

На первой неделе 2024 года (за период с 1 по 9 января 2024 года) на потребительском рынке рост цен замедлился до 0,26%, год к году инфляция составила 7,44%. За тот же период 2023 года инфляция составила 0,24%.

Учитывая среднесуточный прирост в 0,029%, то можно посчитать рост за полную первую неделю года в 0,202%. Напомню, это много. Для выхода на целевые показатели ЦБ (4% годовых), недельная инфляция должна составлять 0,08%.

▪️ На отчётной неделе в сегменте продовольственных товаров инфляция составила 0,72% за счёт изменения цен на плодоовощную продукцию. На продукты за исключением плодоовощной продукции инфляция составила 0,20% при удешевлении мясопродуктов и сахара.

▪️ В сегменте непродовольственных товаров на отчётной неделе инфляция составила 0,11%.

▪️ В секторе услуг наблюдается дефляция (-0,33%) за счёт удешевления авиабилетов на внутренние рейсы

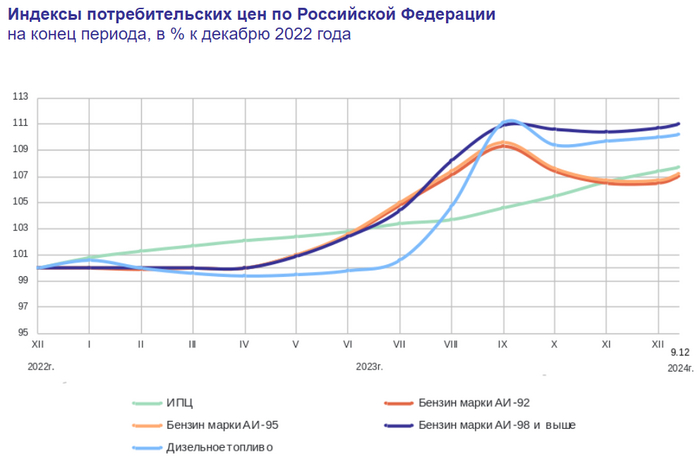

Резко вырос в цене бензин. +0,5% за 9 дней. Дизельное топливо прибавило 0,2%.

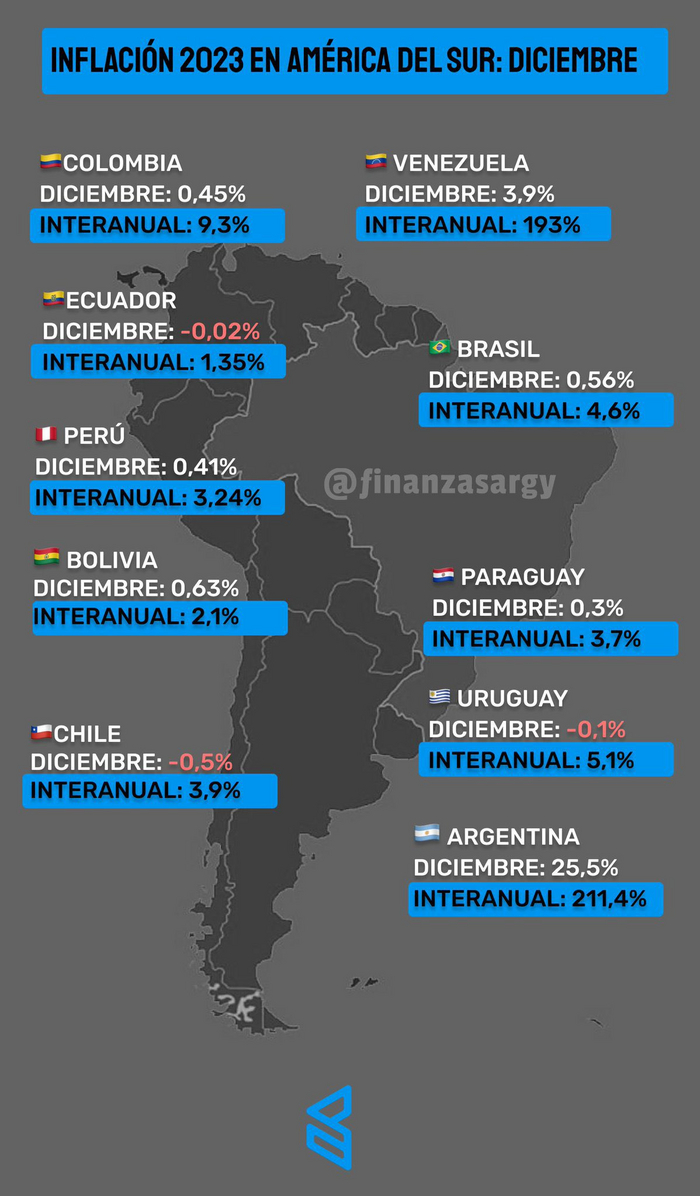

Вообще про инфляцию. Давайте посмотрим, что происходит в мире.

«Это инфляционная катастрофа» (с) новый президент Аргентинской республики Хавьер Милей

Короче, годовая инфляция в Аргентине составила 211,4%. Рекорд за 32 года. При этом только за декабрь добавило 25,5%.

В Аргентине прям хорошо. Они умудрились обогнать даже Венесуэлу, где за год сделали 193%, а за декабрь какие-то невнятные 3,9%.

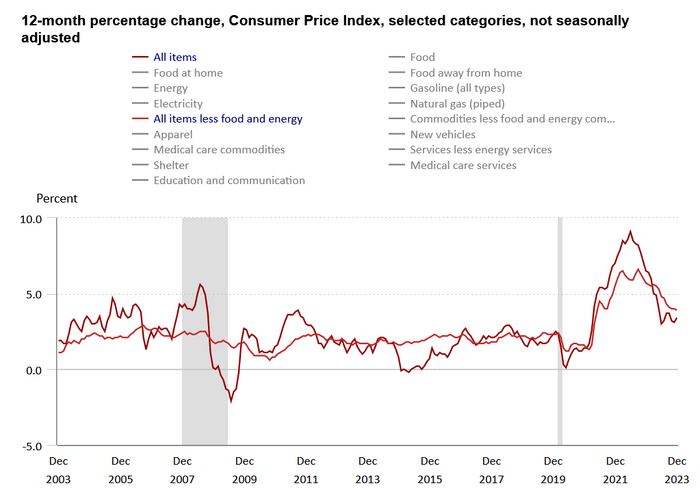

Потребительские цены (индекс CPI) в США в декабре выросли на 3,4% относительно того же месяца 2022 года, сообщило министерство труда страны.

В ноябре был рост на 3,1%. Ожидалось, что декабрь закроют с результатом 3,2%. Не фартануло.

По базовой инфляции (без еды и энергии) также выше ожиданий - 3,9% (3,8%). Но это ниже, чем в ноябре.

Наибольший рост показали перевозки, оплата жилья, еда вне дома.

**************************************

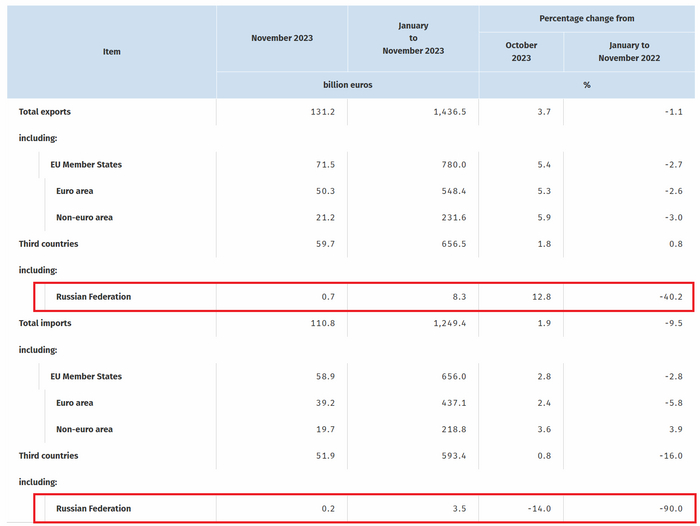

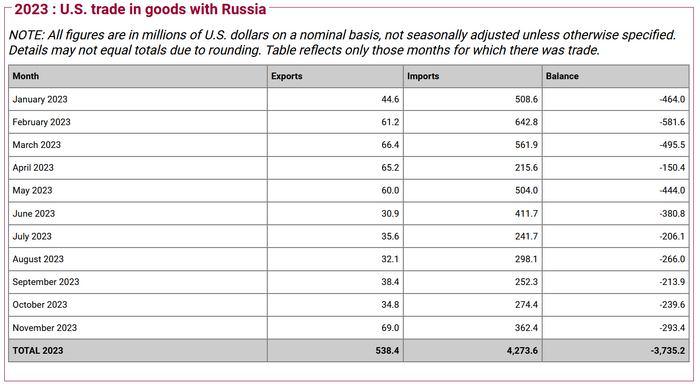

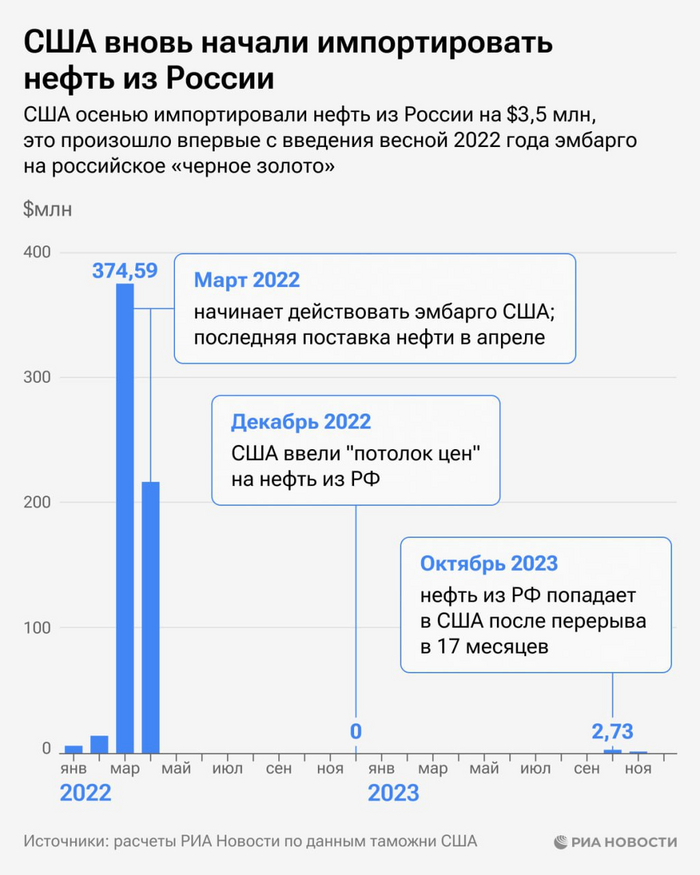

Вчера я рассказывал про торговлю между США и РФ. Посмотрим, что с Германией

Германия увеличила экспорт в Россию

Германия увеличила экспорт в Россию в ноябре на 12,8% по сравнению с октябрем - до 700 млн евро, говорится в отчете Федерального статистического управления ФРГ (Destatis). Импорт из РФ в позапрошлом месяце уменьшился на 14%, до 200 млн евро.

Ноябрьский экспорт в Россию был на 38,3% ниже, чем годом ранее, импорт - на 88,4%.

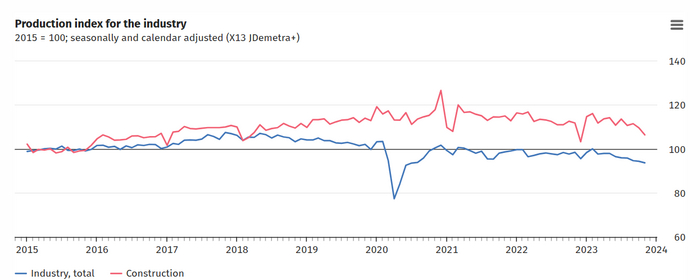

Производство в локомотиве Европы продолжает плохеть.

Но это ничего, зато меньше углеродный след.

Объем промышленного производства в ФРГ в ноябре 2023 года сократился на 0,7% по сравнению с предыдущим месяцем. Показатель снизился по итогам шестого месяца подряд и находится на самом низком с 2020 года уровне. Индекс производства равен 93,7. А за 100 взят показатель 2015 года. Успешный успех - не меньше!

Выпуск средств производства в позапрошлом месяце понизился на 0,7%, промежуточных товаров - на 0,5%, потребительских товаров - на 0,1%.

Объемы строительства упали на 2,9% по сравнению с предыдущим месяцем.

Объем промпроизводства в Германии в ноябре был на 4,8% ниже, чем в том же месяце 2022 года.

*********************************

Плачевно завершили 2023 год офисные здания в Сан-Франциске.

По результатам декабря трафик, в смысле движения юнитов туда-сюда по офисным помещениям, сократился на 53,1% по сравнению с 2019 годом.

Количество посещений офисов в Сан-Франциско значительно ниже общенационального показателя, который на 36,5% ниже уровня четырехлетней давности.

Ярким пятном, однако, стал Нью-Йорк, где в офисных зданиях было всего на 19,2% ниже посетителей, чем 4 года назад.

Мэр Сан-Франциски просто топовый эффективный менеджер.

***************************************

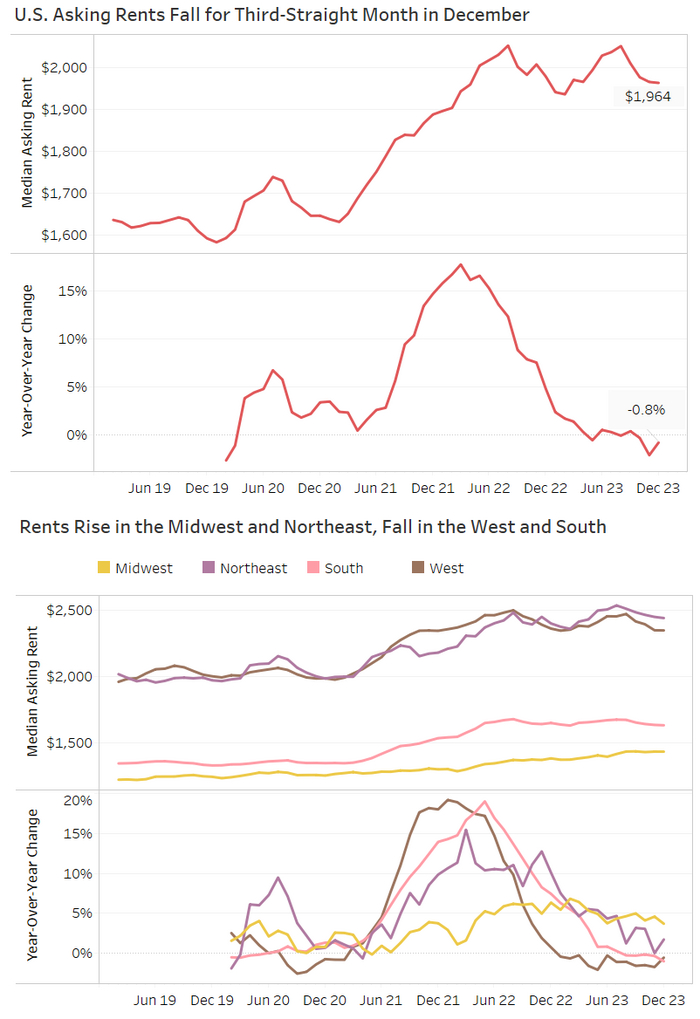

Медианная запрашиваемая арендная плата в США в декабре упала на 0,8% по сравнению с тем же периодом год назад.

В рублях долларах составила 1 964$. Это третий подряд месяц снижения.

Заметьте, как по разному выглядят абсолютный и процентный графики. В процентах вроде как два года снижение идёт, а в абсолюте болтаемся на одном месте. Вот такая хитрая особенность годового временного окна.

Арендные ставки сильно различаются по регионам США. Традиционно высокие ставки в правильных и хороших местах - Северо-восток и Запад. Унылая беспросветность Среднего запада и Юга - минус практически 50% в аренде.

********************************************

Говорят, в заблуждение нас вводят. И в этих ваших Америках не всё гладко.

Прекрасные отчёты публичных компаний и дальнейшие выводы о процветании американской экономики - это оперирование лишь частью (малой) всего массива данных.

По многим показателям публичные компании вышли из пандемии финансово более сильными, чем были до неё; это рисует радужную картину происходящего в экономике.

Но большая часть экономической активности в США генерируется более мелкими частными компаниями, которые не публикуют свою отчётность — и то, что происходит там, несколько отличается от происходящего у топов.

На неделе Marblegate Asset Management (контора, специализирующаяся на проблемных инвестициях и частном кредитовании) тиснула статью... Marblegate изучила анонимизированную финансовую статистику примерно по 1200 частным компаниям с выручкой от 100 до 750 миллионов долларов. Этакий средний бизнес, на который приходится около трети ВВП частного сектора и в котором занято около 50 млн. американцев. Проведено сравнение статистики частных компаний со средними показателями в Russel 3000. И выводы получились аховые.

▪️ В период с 2019 по конец 2022 года (самые последние данные за весь год) прибыль до вычета процентов, налогов, амортизации (EBITDA) - ключевой показатель прибыли — снизилась на 24% для компаний среднего бизнеса. Для публичных компаний он вырос на 18%. А мы с вами помним, что завещал нам Чарли Мангер? EBITDA - говно ("Bullshit"). А тут получается, что даже по говну идёт падение.

▪️ Рентабельность по EBITDA в среднем бизнесе упала на 25%; рентабельность Russell 3000 снизилась всего на 2%.

▪️ Финансовый рычаг, или отношение долга к EBITDA, вырос на 62% на среднем рынке; напротив, среди публичных компаний он снизился на 14%.

В итоге мы видим красивые результаты крупных компаний, а вот ниже идёт реальная экономика - средний бизнес - с более ограниченным доступом к капиталу. В 2023 году растущие процентные расходы стали основным источником стресса для компаний среднего бизнеса, которые в основном заимствуют у региональных банков и частных кредитных фондов, используя долговые обязательства с плавающей процентной ставкой. Напротив, публичные компании часто берут займы на рынке облигаций, где они привлекали финансирование по более низким ставкам до того, как ФРС начала повышать ставки. Для многих компаний среднего бизнеса процентные расходы почти удвоились по сравнению с периодом до повышения ставок - и некоторые просто не могут себе этого позволит. Последствия: число банкротств среди компаний среднего бизнеса резко возросло в 2023 году.

Надо понимать, что если взять данные уже за 2023 год, то результат будет ещё веселее.

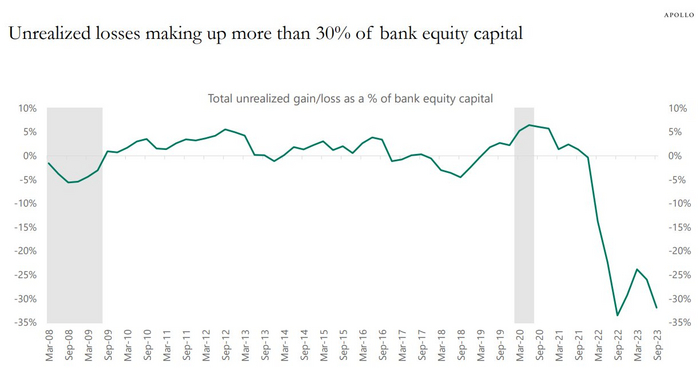

А что с американскими банками?

Нереализованные убытки в настоящее время составляют ~33% всего собственного капитала банков в США.

Даже в худший момент 2008 года нереализованные убытки составляли всего ~5% от собственного капитала.

Внушительно.

Поясним, что значит нереализованные убытки.

Вы купили облигации Казначейства США за условные 100 долларов на 1 миллиард долларов. Эти бумаги висят у вас на балансе. И тут вдруг цена этих самых казначейских облигаций падает до 50 долларов. Что происходит с вашим активом? Он уменьшился на 500 миллионов долларов. Т.е. вы получили убыток 500 миллионов долларов. Но он пока что нереализованный. Если вы сейчас продадите эти облигации по 50 долларов, то убыток реализуется. Вы скажете, пффф… ну банк же не будет их продавать, а в итоге облигации все равно в конце срока их жизни будут выкуплены эмитентом (тем, кто их выпускал - Казначейством) по номиналу. С одной стороны да. Если хватит сил досидеть. А вот крушение региональных банков в прошлом марте было вызвано именно этими самыми нереализованными убытками. Они высидеть не смогли.

Но нереализованные убытки - это не всё.

Беда с кредитами, просрочка по которым вышла за 90 дней. Ожидается, что за последние три месяца 2023 года портфель подобных займов увеличится в совокупности до 24,4 млрд $ у четырёх крупнейших кредиторов США - JPMorgan Chase, Bank of America, Wells Fargo и Citigroup. Это почти на 6 миллиардов долларов больше, чем в конце 2022 года.

Стоит отметить, что данный уровень просрочки свыше 90 дней всё ещё ниже пандемийного пика в 30 млрд $. Ну ничего... ждём пинка от сферы коммерческой недвижимости.

По оценкам аналитиков, доходы банков сократились в последние три месяца 2023 года из-за невыплаченных кредитов, а также сохраняющегося влияния более высоких процентных ставок, которые привели к росту стоимости депозитов. В целом, доходы шести крупных банков, включая Goldman Sachs и Morgan Stanley, по прогнозам, снизятся в среднем на 13% за последние три месяца 2023 года по сравнению с аналогичным периодом годом ранее.

*************************************

Перейдем к энергоносителям

Страна-бензоколонка!

Правительство прогнозирует, что добыча сырой нефти и природного газа в США достигнет новых рекордов в 2024 и 2025 годах, несмотря на растущие опасения, что сланцевая революция исчерпала себя.

Средняя добыча нефти в США в этом году составит 13,2 млн баррелей в сутки, увеличившись до 13,4 млн баррелей в сутки в следующем году, согласно энергетическому прогнозу, опубликованному во вторник Управлением энергетической информации. Эти цифры превышают 12,9 млн баррелей в сутки, спрогнозированные в 2023 году, что само по себе является рекордом, превышающим уровни, достигнутые до пандемии Covid-19.

Тем временем добыча сухого природного газа, как ожидается, вырастет до беспрецедентных 105 млрд кубических футов в сутки в 2024 году и 106 млрд кубических футов в сутки в 2025 году.

Скотт Шеффилд, исполнительный директор Pioneer Natural Resources, крупнейшего производителя в Техасе, сказал в декабрьском интервью, что прошлогодний рост означает, что есть “хорошие шансы”, что добыча достигнет 15 млн баррелей в сутки в течение пяти лет.

Т.е. тебе, дорогой друг, внутри страны агенты влияния 30 лет заливали в голову нарратив, что добывать нефть - это плохо, это страна-бензоколонка, это футакимбыть. А потом оказывается, что... а вот и нет. А вот и неплохо. А вот и даже хорошо. Но тебя уже отодвинули от твоих рынков.

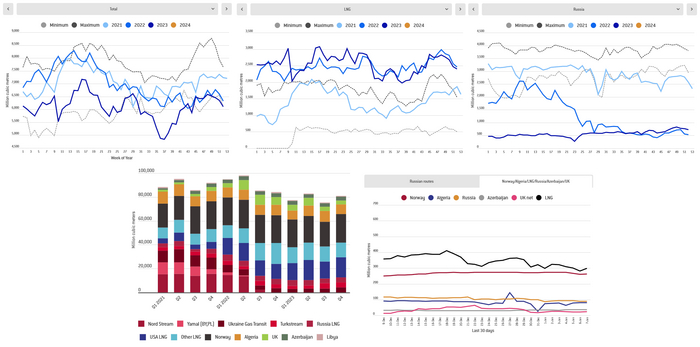

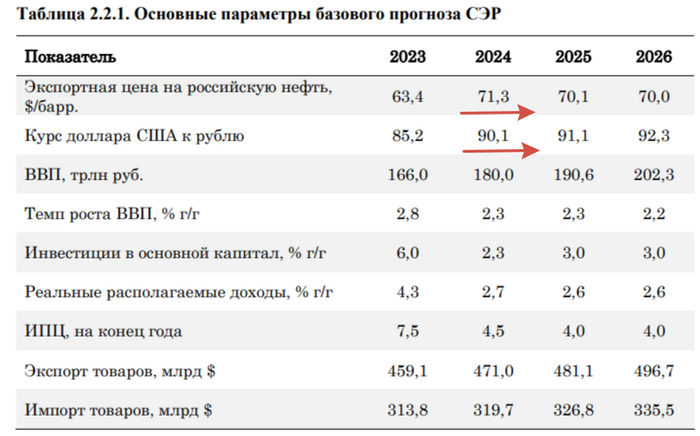

Экспорт нашей с вами нефти продолжается.

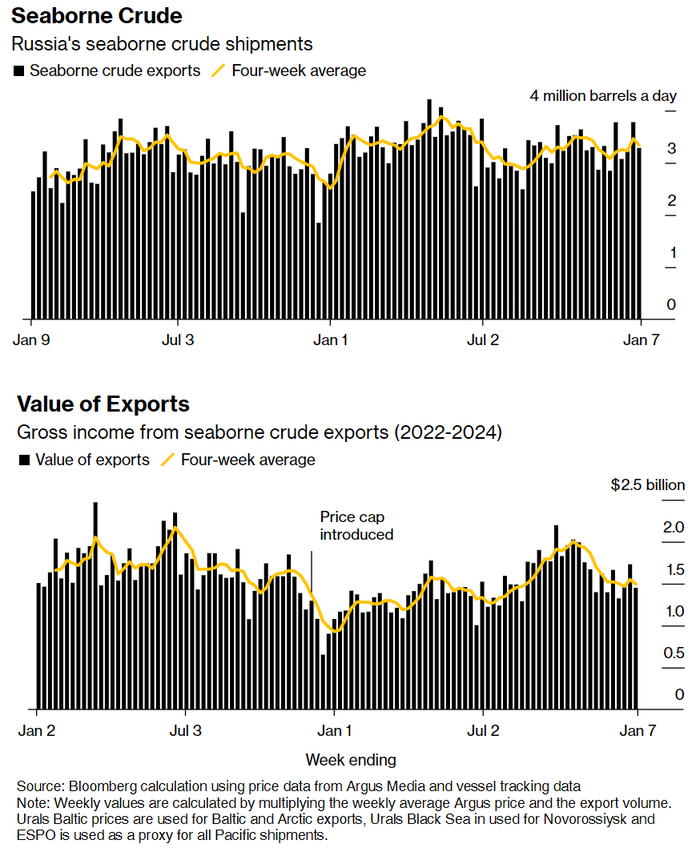

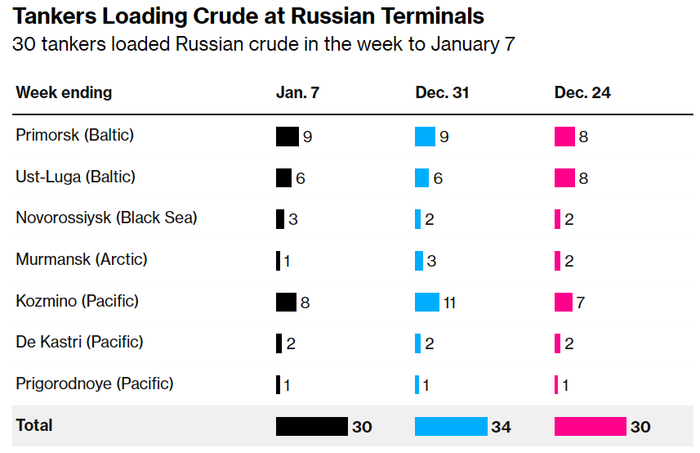

Поставки российской сырой нефти морским транспортом начались в 2024 году в точном соответствии с обещанием Москвы сократить экспорт в рамках решений ОПЕК+. 3,28 млн.барр. в сут. Это на 300 000 баррелей ниже среднего уровня экспорта в мае и июне.

Вся российская нефть, предназначенная азиатским покупателям после погрузки в западных портах, продолжает идти через Красное море без каких-либо проблем.

Сильные ветра в Козьмино привели к сокращению отправки. 8 танкеров вышли за неделю, что на 3 штуки меньше, чем за прошлый отчётный период.

После отмены экспортной пошлины на российскую сырую нефть Bloomberg начал отслеживать валовую стоимость морского экспорта сырой нефти, используя данные о ценах Argus Media и их собственное отслеживание танкеров. И оказалось страшное - текущие доходы вполне себе сравнимы со средними за прошлый год (2022). Вот это поворот. Работает потолок.

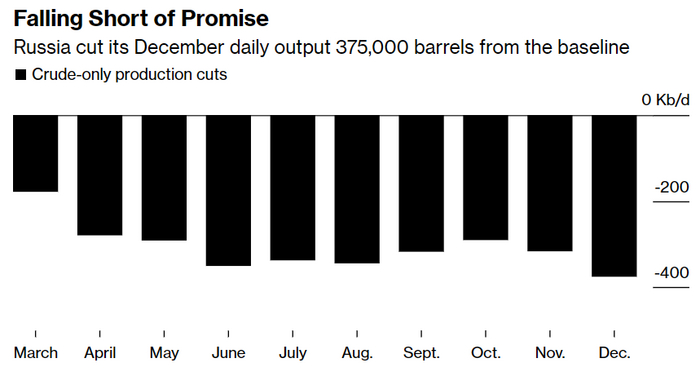

Добыча нефти в России сокращается.

Ежедневная добыча сырой нефти в прошлом месяце составила в среднем 1,306 млн тонн, сообщили Bloomberg люди, знакомые с данными Министерства энергетики, которые говорили на условиях анонимности.

Это составляет 9,57 миллиона баррелей в день, исходя из типичного коэффициента пересчета национальной нефти в 7,33 барреля на тонну.

Это означает, что добыча сырой нефти в России в декабре была почти на 60 000 баррелей в день ниже, чем в предыдущем месяце, и примерно на 375 000 баррелей в день ниже февральского базового уровня.

Кстати, вы заметили, как в цивилизованных независимых западных сми все ссылаются на анонимных людей, знакомых с...? Разве можно в таком сомневаться? Это у нас анекдот про джентльменов, а у них, видимо, нет.

***********************************************

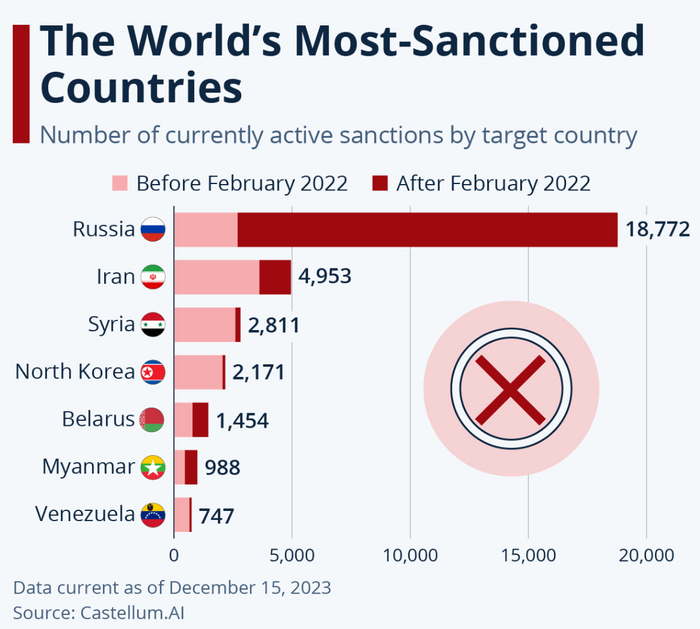

Оказывается, наша с вами Федерации была в топе стран по количеству введённых против них санкций (а по правильному рестрикций) ещё до февраля 2022 года. Но отечественный интеллигент этого не знает. Или не замечает. Мир у него рухнул именно в феврале.

Сообщают, что на текущий момент Россия является страной с наибольшим количеством санкций в мире - 16 077 штук в отношении российских физических и юридических лиц.

Лидерами текущего раунда санкций против России являются Соединенные Штаты, Канада, Швейцария и Соединенное Королевство с 3551, 2765, 2225 и 1749 ограничениями соответственно. Большинство из этих санкций направлены против физических лиц (11 462), в то время как против юридических лиц действуют 4 344 санкции, против судов - 169, а против воздушных судов - 102. В эти цифры не включены секторальные санкции, такие как общее торговое эмбарго на газ или нефть.

Под всей этой тяжёлой тяжестью мы давно уже должны были порваться. И разбежаться на атомы. Случилось? Нет. Почему? Потому что у нас с вами самый лучший в мире Президент, самый лучший в мире председатель Правительства, самый лучший в мире секси Председатель ЦБ и самый лучший в мире Министр обороны. И самая могучая армия.

Поток туристов из РФ в Таиланд превысил цифры допандемийного 2019

По данным управления по туризму Таиланда (ТАТ), за 2023 год в стране отдохнуло 1,48 млн российских туристов. Это больше, чем в 2019 году, когда страну посетили 1,47 млн туристов из РФ, и более чем втрое превышает результат 2022 года (435 тыс.). Туроператоры отмечают, что спрос на направлении весь прошлый год превышал ожидания, а сейчас россияне продолжают активно бронировать Таиланд до конца зимнего сезона

Всего Таиланд в 2023 году принял 28 млн иностранных туристов. Больше всего приехало из Малайзии (4,56 млн), на втором месте - Китай (3,5 млн), на третьем - Южная Корея (1,65 млн), затем идет Индия (1,61 млн), замыкает первую пятерку Россия.

****************************************

Дорогие друзья, в силу "Особого порядка" тут не все можно написать и назвать своими именами, посему приглашаю вас на свой экономико-познавательный канал, где ад и Израиль — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers