Развитие ситуации с долларом и госдолгом США, а также новые налоговые вопросы к блогерам

Все самые важные и интересные финансовые новости в России и мире за неделю: Tinder уходит из РФ, Набиуллина запустила Рублерост с доходностью 500%, крестный отец искусственного интеллекта заявил об опасности сверх-умного ИИ, а ребята из Google боятся конкуренции с кустарными языковыми моделями. (Видеоверсия здесь.)

Налоговая продолжает гонения на блогеров

Если вы, как и я, не очень хорошо представляете, о каких блогерах идет речь – то вот вам, например, фото Дины Саевой

Ранее в прессе со ссылкой на некие туманные «источники» появлялась информация о том, что у правоохранительных органов уже якобы готов секретный «расстрельный списочек» из 32 блогеров, которых готовятся с особым пристрастием прижучить за уклонение от уплаты налогов.

Пока выглядит похожим на правду: на прошлой неделе налоговая арестовала счета компаний Оксаны Самойловой (модель и жена Джигана), Дины Саевой (Тикток-блогерка), а также Дарьи Зотеевой (Инстасамка).

И у меня тут возникает такой вопрос: почему под раздачу попадают сплошняком дамы-блогерки (уже шесть штук, включая Митрошину, Лерчека и Блиновскую)? Это значит, что блогеры-мужики слишком плохо зарабатывают и поэтому не на радаре у ФНС, или что они и так слишком хорошо платят налоги? 🤔

Вопрос для «Что, где, когда?» – отвечает Александр Друзь

Давайте сыграем в игру! Я вам приведу несколько свежих новостей – а вы в комментах попробуете догадаться, что их объединяет. Поехали!

Приложение для знакомств Tinder официально объявило об уходе из России – это должно произойти к 30 июня. Так что, уже первого июля можно будет с уверенностью сказать: «в Российской Федерации секса нет!».

В Думу внесли законопроект о том, чтобы ввести систему «распределения» для выпускников вузов. Студентов-бюджетников хотят заставить три года «отрабатывать» бесплатное обучение, в противном случае придется возместить государству понесенные на него затраты.

Путин предложил вернуть Российскому движению детей и молодежи название «пионеры», ведь оно лишено какой-либо идеологической окраски.

Небольшая подсказка к нашей игре

Рублерост на 500% (без регистрации и смс)

Центробанк запустил сайт проекта «Рублерост», который пародирует всевозможные финансовые лохотроны и помогает распознать типичные завлекательные приемы, которыми пользуются мошенники.

Но мне кажется, что это какие-то полумеры – надо было идти еще дальше, чтобы образовательный эффект получился сильнее! Сразу рекламировать торговые сигналы от бывшего советника Набиуллиной, с возможностью перечислить реальные деньги на расчетный счет ЦБ – а после этого чтобы тебе приходило на email письмо по типу: «За деньги спасибо! Это была разводка, в следующий раз так не тупи, лол. С уважением, Э.С.»

Представляю, что Эльвира Сахипзадовна именно с таким лицом смотрит на тех, кто готов отдать свои деньги в «рублерост» под доходность 500%

Райф планомерно эвакуируется из РФ

Головной (австрийский) банк Raiffeisen закрыл корреспондентские счета всем российским банкам кроме своей собственной российской дочки. Окончательно изобавиться от российского подразделения Райф планирует уже к октябрю текущего года. Такие дела.

Регулярная рубрика «доллар рухнет уже прямо вот-вот!»

Пару недель назад Джанет Йеллен (глава Минфина США) в интервью CNN сказала, что введенные санкции против РФ ставят под угрозу общемировую гегемонию доллара – так как всё больше развивающихся стран думают о переходе на торговлю с использованием других валют (типа юаня). Хотя, вот к примеру Россия и Индия всё почему-то никак не могут о взаимной торговле в рупиях договориться, ну да ладно.

А на прошлой неделе и Кристалина Георгиева (глава Международного валютного фонда) заявила, что мир постепенно отказывается от доллара в качестве резервной валюты: ведь раньше в баксах лежало 70% мировых резервов, а теперь – всего 60%!

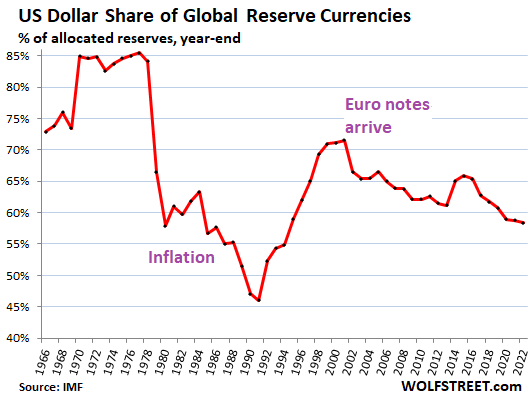

Правда, если посмотреть на график из отчета Wolf Street под названием Status of US Dollar as Global Reserve Currency, то долгосрочная картинка что-то не выглядит катастрофической:

Источник: Wolf Street. Доля доллара в структуре глобальных резервных валют

Можно с тем же успехом, глядя на график, писать «да еще совсем недавно всего 45% резервов было в долларах – а сегодняшние ~60% это прямо ого-го!». Отдельно можно заметить, насколько резко все буквально за пару лет «выпрыгнули» из доллара в конце 70-х, когда в США началась вторая волна двухзначной инфляции (под 15% годовых). Вот вам и «геополитика»...

Как бы то ни было, практически все спикеры по теме «захоронения доллара» (ну, из тех, кого не сильно стыдно слушать) сходятся в одном: что бы плохое про бакс ни вещали – какой-то очевидной альтернативы на замену, которая «точно будет лучше и надежнее», пока не наблюдается.

Модераторы Твиттера не дают спуску даже самому Байдену

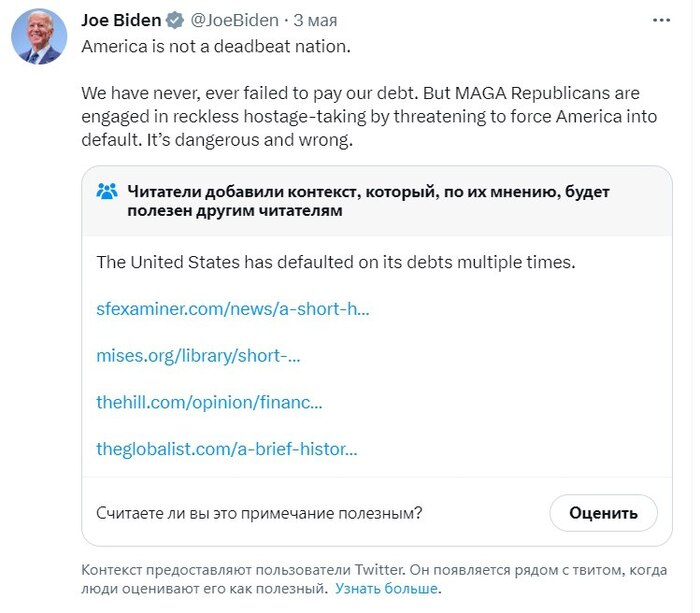

Если вы помните (см. позапрошлый выпуск новостей), в США сейчас продолжается регулярный карнавал с плясками вокруг поднятия потолка госдолга. По этому поводу Джо Байден регулярно грозно хмурит брови и костерит клятых республиканцев, которые не дают ему просто так поднять потолок госдолга – а вместо этого требуют взять на себя обязательства по ограничению госрасходов.

Ну и вот, третьего мая Байден имел неосторожность написать в Твиттере: «мы [как нация] никогда, никогда не позволяли себе не заплатить по долгам!». Вслед за этим великовозрастному фанату Ланнистеров сразу напихали в так называемых community notes («контекст от читателей») аккуратных ссылочек на пяток дефолтов США, случившихся за последние пару-тройку сотен лет. Неудобно вышло!

Скрин с ТГ-канала РБК (в самом Твиттере этот твит отображается прямо сейчас уже без «полезного контекста»)

Напоминаю, что ситуацию с американскими дефолтами мы разбирали полгода назад в отдельной статье, рекомендую ознакомиться.

Всё это напоминает известную американскую «игру в цыпленка» (когда две машины едут навстречу друг другу, и проигрывает свернувший): республиканцы изо всех сил делают вид, что готовы будут допустить дефолт, лишь бы не позволить наращивать бюджетные расходы; а Байден упорно всех уверяет, что ни о каких сокращения расходов он даже слышать не хочет, и согласен только на безоговорочное поднятие потолка госдолга. Как правило, в этой игре проигрывает тот, у кого первым сдадут нервы. Впрочем, если стать «цыпой» наотрез отказываются оба игрока – то иногда дело кончается лобовым столкновением...

Тем временем, Джанет Йеллен (глава Минфина США) уже сделала заявление в стиле «уважаемые пацаны, если вы там между собой окончательно не договоритесь по-быстрому – то бабки у нас с вами вполне могут закончиться уже к 1 июня!»

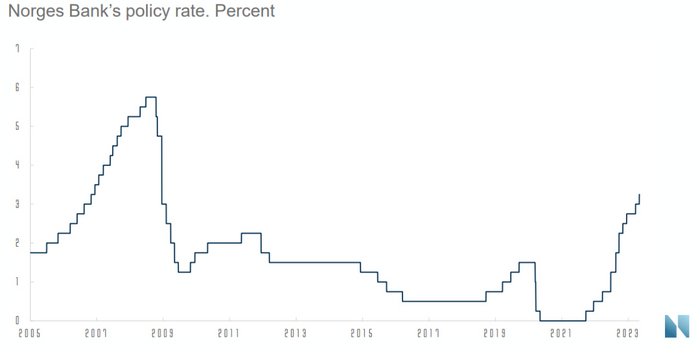

Почему рулить центробанками непросто

Ведущие западные экономики продолжают поднимать процентные ставки, но уже делают это осторожно – «на полшишечки». На прошлой неделе ФРС повысила свою ставку на 0,25 п.п. (до 5,25%) и намекнула, что пора бы и паузу взять. Европейский ЦБ тоже поднял ключевую ставку с таким же шагом (вместо предыдущих 0,50 п.п.) до 3,75%.

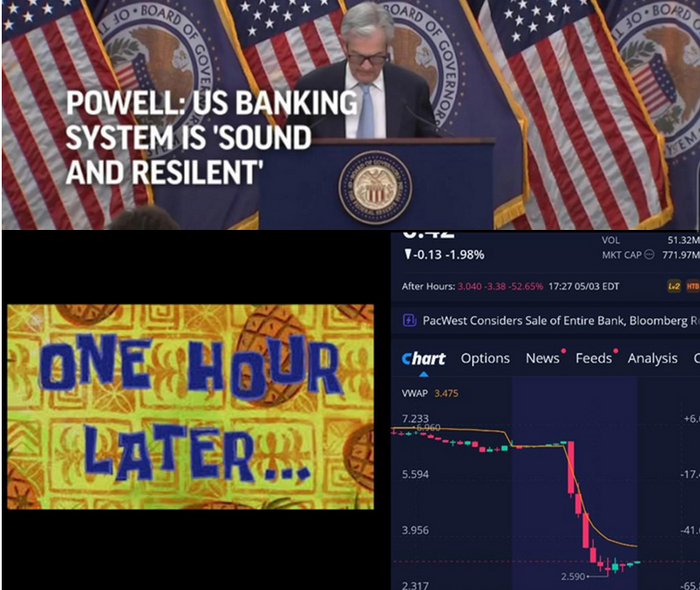

При этом гадкая инфляция пока и не думает окончательно падать к целевым 2% годовых, а продолжать поднимать ставки сильно выше уже совсем боязно – ведь банковской системе и так совсем несладко (бедные региональные американские банки на прошлой неделе опять штормило).

Да, сорри – вы угадали, вся новость была ради этого мема

Фантастические твари, и как они еще совсем недавно оценивали риски банковской системы

Кстати, на прошлой неделе Федрезерв как раз выпустил результаты своего расследования громкого краха Silicon Valley Bank в марте. И там местами прямо очень удивительно! (Спасибо Мэтту Левину из Bloomberg за увлекательное описание.)

Ранее мы с вами говорили о том, что жадный SVB набрал длинных облигаций во времена низких процентных ставок – и не подумал о том, что при росте этих самых процентных ставок данные бумаги сильно обесценятся. Однако, реальность оказалась еще смешнее!

Дело в том, что в 2022 году менеджмент SVB активно думал над противоположной проблемой: они пытались застраховать себя от падения ставок (!). В Америке за последнее десятилетие околонулевых ставок все настолько отвыкли от набегов на банки, что как бы подразумевалось, будто вкладчики будут при совершенно любом раскладе продолжать держать деньги в банке – да еще и практически без какой-либо доходности по этим депозитам. При таких вводных, растущие ставки для банка – это благо (можно больше зарабатывать на новых вложениях!), а то, что ранее купленные бумаги в моменте переоценятся вниз – на это можно просто не обращать внимание (продавать их банк ведь не собирается)...

Подготовленные в этой логике «отчеты о возможных рисках» регулярно отправлялись американским регуляторам – ну и те тоже не то чтобы отвечали «вы там совсем ебобо, что ли??». Из всего этого руководство SVB делало гениальные выводы, вроде «давайте не будем платить за хеджирование рисков роста ставок, раз мы боимся на самом деле обратного!». Ну вот они и подсвернули очень «удачно» все свои хедж-позиции, которые могли бы их спасти от обесценения активов при повышении ставок %. Гении, чистые гении финансового менеджмента!

Признаюсь, я бы заплатил немалые деньги, чтобы посмотреть на лицо Набиуллиной в тот момент, когда она будет читать этот отчет ФРС. Если на одном из ближайших публичных появлений на лице Эльвиры Сахпизадовны будут какие-то отметки – то зуб даю, что это от фейспалмов при прочтении.

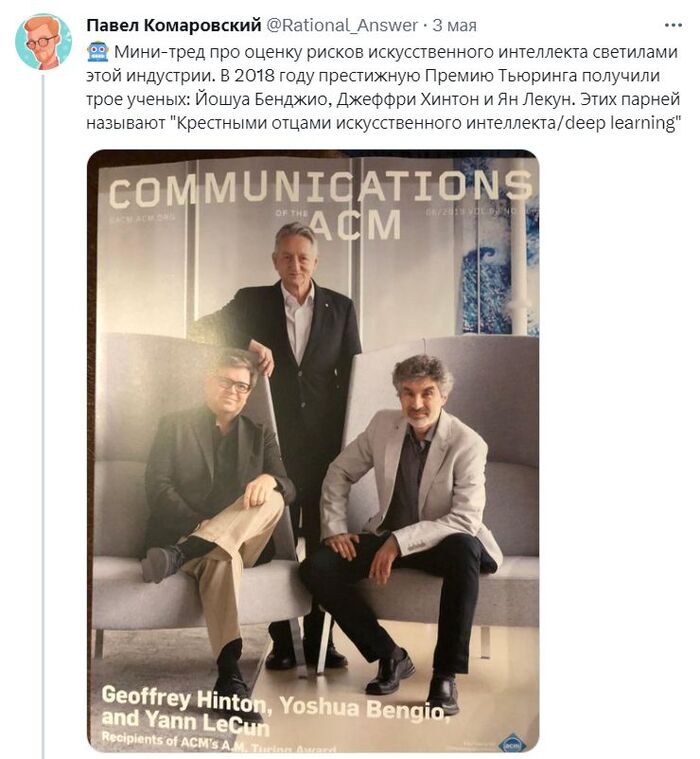

Крестный отец искусственного интеллекта рассказал о своих опасениях

Джеффри Хинтон, один из так называемых «Крестных отцов Deep Learning» (и лауреат мега-престижной премии Тьюринга) на прошлой неделе заявил, что увольняется из ИИ-подразделения Гугла. И вообще, ему как-то от наблюдаемой скорости развития искусственного интеллекта становится страшновато – как бы мы случайно совместными усилиями Скайнет какой-нибудь не запилили!

Детали можно посмотреть в его интервью MIT Technology Review – там довольно много интересных цитат, типа: «Я поменял свои взгляды на то, будут ли эти штуки умнее нас. Я думаю, они уже очень близки к этому, и будут умнее нас в будущем. Как мы сможем это пережить?»

Подробнее свои мысли про Хинтона я написал вот в этом Твиттер-треде

Заодно еще напоминаю, что мы не так давно выпустили отдельную большую статью о безопасности искусственного интеллекта:

Кто-то в Google считает, что будущее искусственного интеллекта находится в руках энтузиастов

В сети появился якобы слитый внутренний документ от какого-то исследователя из ИИ-подразделения Гугла. И там довольно интересные тезисы!

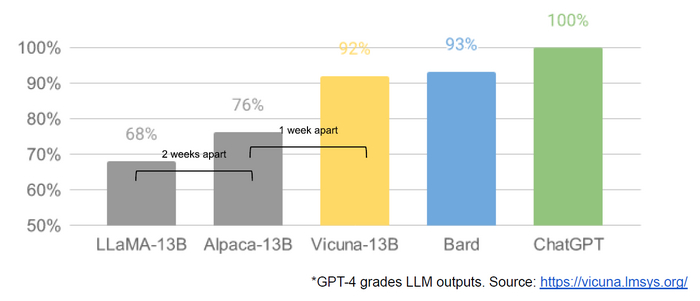

Основная идея там в том, что ни у кого из текущих ИИ-разработчиков нет в запасе «глубокого рва» – то есть, какого-то мощного ноу-хау, которое не позволит конкурентам быстро пилить большие языковые модели, сравнимые по результатам с топовыми моделями OpenAI. И даже круче: open-source энтузиасты быстро разрабатывают «на коленке» мини-ИИ, которые по способностям не выглядят сильно хуже, чем корпоративные монстры (в которых, очевидно, вбухано много денег).

Всего за несколько недель появлась Vicuna, которая уже не хуже гугловского Барда – и уже приближается к ChatGPT

Как только люди по всему миру увидели, каких крутых результатов достигают модели от лидеров рынка – они довольно быстро подсуетились и придумали, как на малом количестве параметров и с небольшими затратами можно получать не менее впечатляющие результаты. Возможно, в недалеком будущем все будут юзать не одинаковый ChatGPT, а скорее собственные модельки поменьше и пошустрее, которые можно «подпилить напильничком» конкретно под себя и свои задачи, и запускать прямо на собственном компьютере.

Из этого неназванный источник из Гугла делает вывод: возможно, с коммерческой точки зрения лучше не пытаться конкурировать с open-source моделями (как, де факто, делает OpenAI – максимально закрывая все свои технологические решения). Вместо этого стоит сделать упор на экосистему своих решений, которые помогут энтузиастам по всему миру «баловаться» разнообразными полу-самодельными решениями с помощью открытых инструментов от Google.

С точки зрения безопасности ИИ это всё, если честно, не выглядит супер-вдохновляюще (от кучи одиночек по всему миру вряд ли стоит ожидать еще более тщательного подхода к AI safety, чем от крупных корпораций).

Больше чатботов богу чатботов!

Microsoft сделали свой чатбот Bing Chat общедоступным для всех, кто юзает их браузер Edge и имеет Microsoft-аккаунт. Кроме этого там пообещали сразу кучу новых фич, которые будут появляться постепенно. Так, Bing сможет:

Добавлять в ответы картинки и графики (в том числе, сгенерированные самостоятельно с помощью DALL-E), где это уместно.

Понимать запросы с картинками от пользователей.

Делать краткие summary основной инфы из источников.

Подключать внешние плагины, а также удобно писать электронные письма с помощью специального инструмента Compose.

Короче, Юсуф Мехди (вице-президент Microsoft) считает, что нам всем неизбежно надо будет пересаживаться на Bing/Edge, чтобы максимально поюзать все возможные ИИ-удобства

Ученые продолжают пытаться научить роботов читать мысли людей

Мы уже как-то раньше обсуждали проекты по воссозданию картинок нейросетью на базе мозговой активности людей, лежащих в аппарате фМРТ. Ну и вот сейчас дошло дело и до текстовых нейросеток – ученые натравили GPT-1 на мысли людей, которые по 16 часов лежали в этой страшной гудящей машине.

Пока результаты не то чтобы поражают воображение, но уже есть понимание, что концептуально схема рабочая. Думаю, если повторить тот же фокус, но уже с GPT-4 и с гораздо большим количеством данных – может получиться очень даже интересно!

POV: Уилсон вот-вот с помощью нейросетки узнает, что Хаус всё время думает о таблеточках

Робо-Шарика научили говорить

Какие-то ребята встроили ChatGPT в робопса от Boston Dynamics под названием Spot («Шарик» по-русски) – так что теперь с ним можно поболтать про всякое, а тот будет отвечать голосом с помощью гугловского text-to-speech преобразователя. What a time to be alive, huh?

А знаете куда еще можно встроить ChatGPT? Just sayin'...

У криптокомпаний всё больше поводов эмигрировать из США

Просто две коротких новости из криптомира:

В США начали новое расследование на предмет того, не помогала ли криптобиржа Binance россиянам обходить санкции против РФ.

Криптобиржи Coinbase и Gemini запустили международные площадки для криптовалютных деривативов.

Короче, криптаны, кажется, окончательно поняли, что со Штатовскими регуляторами каши особо не сваришь – так что начали более активно готовить себе «запасные аэродромы».

Криптобиржей Gemini рулят близнецы Винклвоссы (вы их должны помнить по фильму Финчера «Социальная сеть» еще). Хочется думать, что на этом фото они отплывают от берегов США, чтобы начать строить свою криптоимперию заново в Сингапуре

Хорошая новость недели

Всемирная организация здравоохранения официально объявила, что ковид разжаловали из статуса пандемии, представляющей чрезвычайную ситуацию. И это хорошо!

(При этом, за прошедшие пандемийные три года от недуга умерло то ли 7, то ли 20 млн человек – что, конечно, совсем не очень хорошо.)

* * *

Если подборка новостей показалась вам интересной – буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.