Банковский сектор. Часть 3. Т-Технологии отчет за 3 кв. 2025 года. Самый быстрорастущий банк в России!

По мере выхода свежих отчетов продолжаю разбирать банковский сектор (в прошлый раз были ВТБ и Сбер), теперь дошла очередь до Т-Технологий! Посмотрим на темпы роста финансовых показателей. Компания очень похожа по корпоративным подходам на американские банки. Ежеквартальные дивиденды, байбэк, при этом высокая рентабельность, лично мне это очень нравится! Давайте изучим отчетность!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Т-Технологии — технологическая компания, развивающая финансовую и лайфстайл экосистему. С момента основания в 2006 году Группа разработала полный комплекс технологических решений и услуг в таких сферах, как интернет-банкинг, брокерские услуги, торговый эквайринг и другие сервисы для продавцов, страхование, банковские услуги в сегменте МСБ и многое другое. Группа обслуживает более 50 млн розничных клиентов и более 1,3 млн клиентов в сегменте малого и среднего бизнеса.

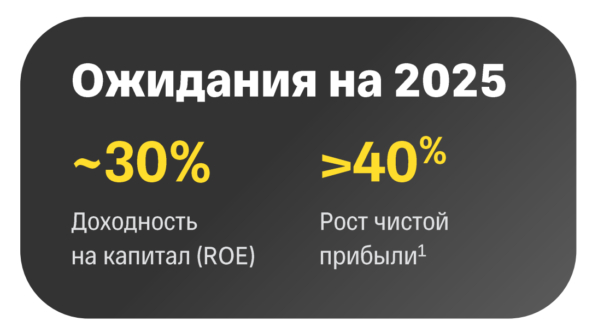

❓У Т-Технологий был прогноз на 2025 год:

Рентабельность капитала: (ROE)>30%

Рост чистой прибыли: >40%

Посмотрим как они идут к нему и идут ли вообще.

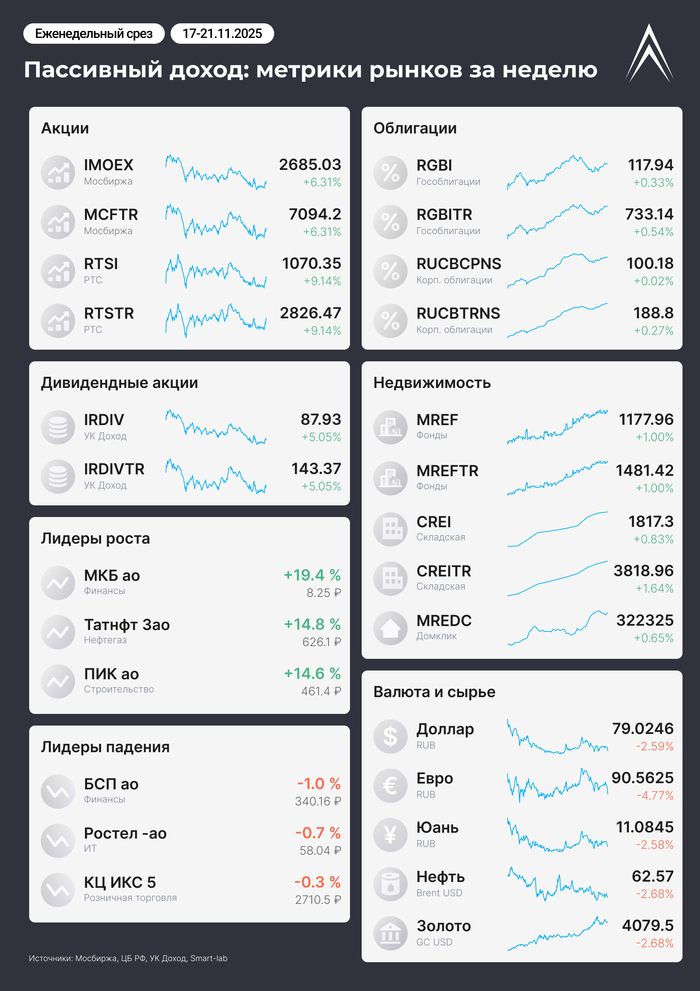

✅Чистый процентный доход увеличился на 26% г/г и составил 130.7 млрд.р. Чистые процентные доходы обновили максимумы! Это эффект Росбанка в первую очередь.

✅Чистый комиссионный доход -выросли на 31% г/г до 38.5 млрд.руб. Это больше чем у других банков ( У Сбера -0,8%, у ВТБ +8,6%)

✅Выручка выросла на 39% год к году и составила 367 млрд.р

✅Чистая прибыль прибавила 6% г/г и составила 40.1 млрд.р. Это очень солидный результат!

🚀Рентабельность капитала - 29.2% (28.4% кварталом ранее)

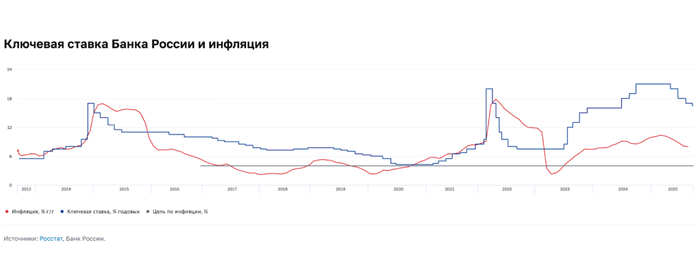

Т-Технологии очень хорошо идут, есть шансы выполнения прогноза, со снижением КС банк будет наращивать свои финансовые показатели, но если он это делает весь 2025 год, то при снижении КС к 8-12% это будет ракета!🚀🚀🚀

⭐Оценка бизнеса, дивиденды и байбек!

P/E= 5,2 (простым языком , показывают за сколько лет окупятся ваши вложения в акции компаний)

Мультипликатор за прошлые года: P/E 2024г=6,3; 2023г=12,25; 2022г=16,85;

P/B= 1,1 (Price/Balance Value балансовый показатель простым языком активы минус обязательства)

Мультипликатор за прошлые года: P/B 2024г=1,67; 2023г=2,67; 2022г=2,65;

RSI Indicator: 64.33% на 4 ч ( рыночная стоимость, но идем в сторону перекупленности)

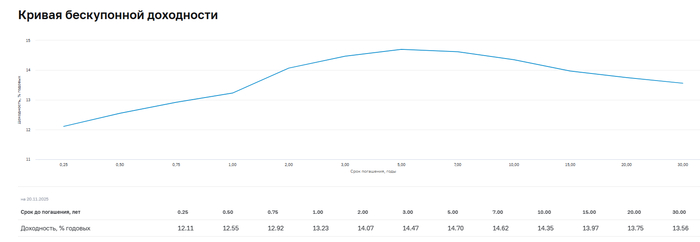

❓По мультипликаторам с таким сильным ростом Т-Технологии стоят дешево. Чуть дороже того же Сбера. Какая же справедливая стоимость акций? По-моему субъективному мнению с учетом текущих доходностей ОФЗ и Рентабельностью:

✅Текущая справедливая стоимость: 4000 руб

✅Через год на уровне: 5000 руб

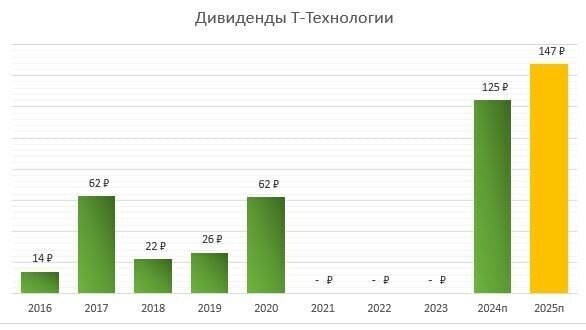

💰Дивиденды.

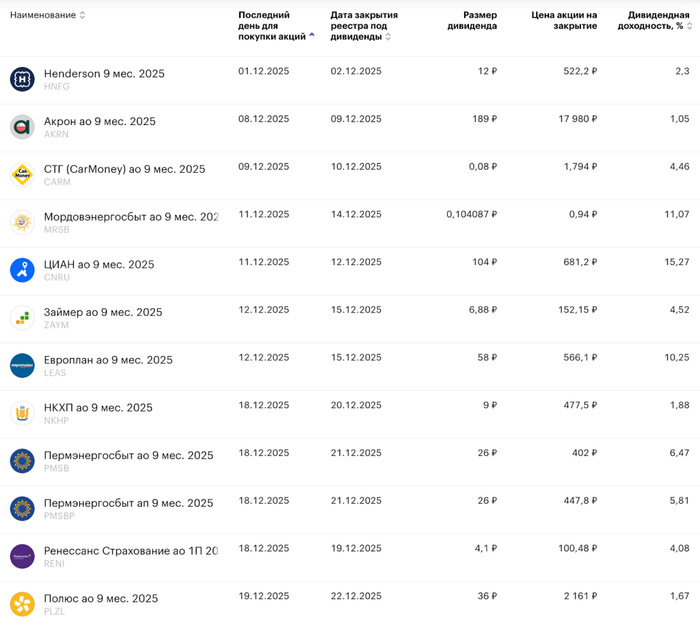

Компания выплачивает ежеквартальные дивиденды, в духе американских компаний. Я считаю это намного удобнее чем платить раз в год. (К примеру, человек весь год покупает акции компании в надежде получить дивиденды, а по итогу случается форс-мажор и компания отменяет дивы, акции падают, в ежеквартальных выплатах смысла больше). Были объявлены дивиденды в размере 36 руб или 1,2% див.доходности. При этом сумма дивов постоянно увеличивается за счет роста фин.показателей. За весь 2025 год компания выплатит около 147 руб или 4,8% див.доходности.

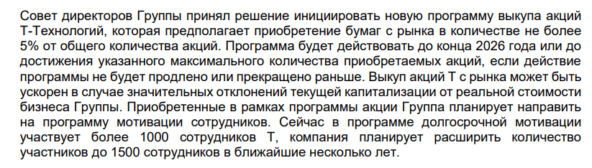

💸💸💸Байбэк.

Как и западные банки, Т-Технологии тратит деньги на байбэк. Теперь будут выкупать до 5% до конца 2026 года. Это должно поддержать котировки компании, чтобы вы понимали 5% по текущей цене это 41 млрд. р! Или 24% от прогнозируемой годовой прибыли. Достаточно много, единственное нужно помнить, что акции не погашаются, а будут использованы для программы мотивации сотрудников. (Хотел бы я работать в Т-технологии😂😂😂)

⭐Вывод.

Мне нравится Т-Технологии, отчет шикарный. Никаких подводных камней, прогноз подтвержден, рентабельность на уровне 30%. Согласен, пока банк не платит большие дивы, но это придет со временем. Корпоративная этика на высоте! Я покупаю Т-Технологии ежемесячно и буду продолжать это делать. Сейчас доля в портфеле около 7,65% и такими темпами могут обогнать падающий Лукойл. Всем хорошего дня!

Если вам понравился материал, подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!