Разбор эмитента: Новатэк

Новатэк - одна из крупных частных газовых компаний страны, которая занимается добычей и продажей природного газа и сжиженного природного газа (СПГ). Да, в обычном газе компания уступает Газпрому. Но в СПГ, без которого будущего у российского газового экспорта просто нет, Новатэк - несомненный лидер. И многое из того, что мы будем видеть на рынке через 5–10 лет, будет зависеть именно от него.

Основные месторождения компании сосредоточены в Западной Сибири и ХМАО. Запасов газа подтверждено на ближайшие 20 лет, этих запасов хватит переждать любые санкции.

Флагманский проект компании - Арктик СПГ-2, который уже частично введён в эксплуатацию. Проект сложный, дорогой, политически чувствительный, но он развивается, и именно он формирует большую часть будущего роста компании.

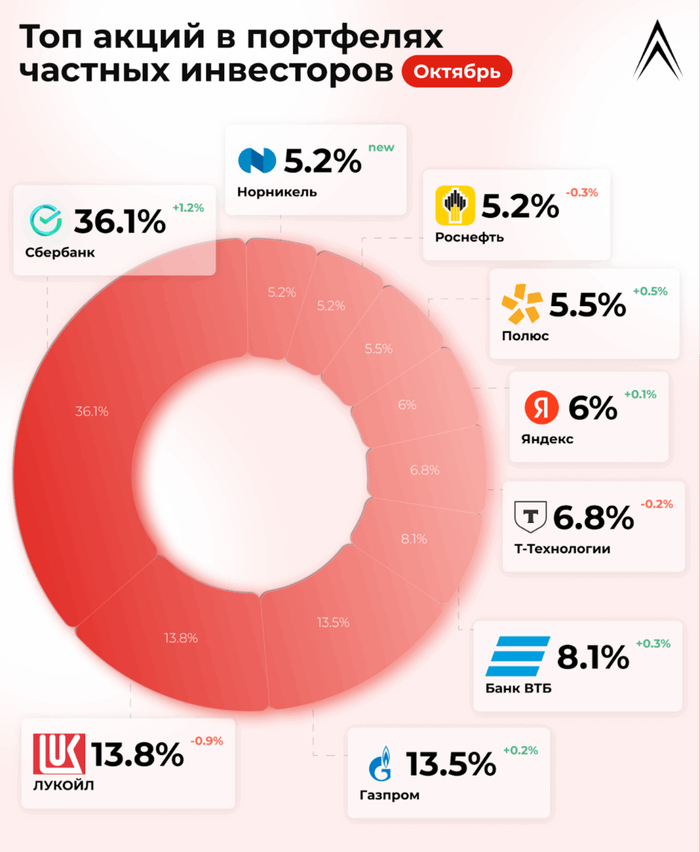

Бумаги Новатэка торгуются на Московской бирже под тикером NVTK. Компания входит в основной бенчмарк биржи с весом около 4,7%, что отражает значимость эмитента в структуре российского рынка.

💰Дивиденды

Новатэк всегда придерживался довольно щедрой политики: минимум 50% скорректированной чистой прибыли по МСФО компания распределяет акционерам. Выплаты происходят два раза в год.

За 2024 год суммарные дивиденды составили 82,15 рубля на акцию. За 1 полугодие 2025 года дивиденды вновь вышли на уровне прошлого года - 35,5 рублей на бумагу, что соответствует доходности порядка 3,2%. Дивдоходность не космос, но стабильность выплат здесь важнее.

⚡Риски

Санкционное давление, включая ограничения на флот и оборудование.

Сильная зависимость от Китая, который фактически является единственным крупным покупателем СПГ и может, при желании, давить на цену.

Курс рубля - сильный рубль традиционно съедает часть маржи экспортёров.

Позиция ЕС, который намерен полностью отказаться от российского газа к 2028 году.

📍Выводы

Компания продолжает находиться под американскими и европейскими санкциями. Кроме того ЕС декларирует полный отказ от российского газа к 2028 году вне зависимости от решения украинского конфликта, поэтому сейчас продажи обычного газа сосредоточены в пределах России, а сжиженного - в Китай. Но в перспективе проект Ямал СПГ может оказаться под вопросом.

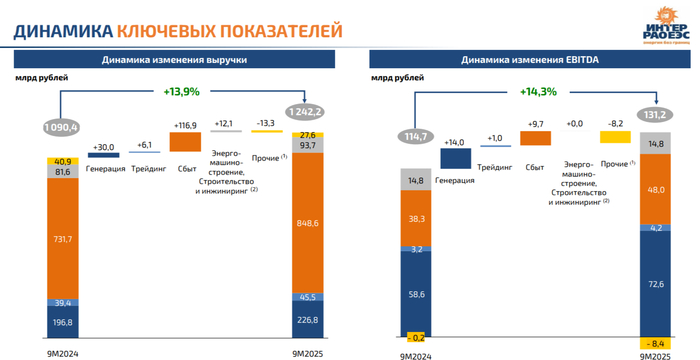

Несмотря на санкции и благодаря китайским покупателем Новатэк 1 полугодие 2025 года закрыло с ростом выручки на 7% до 804 млрд. рублей. Основным драйвером роста выручки является проект Арктик СПГ-2, а точнее рост загрузки уже построенных мощностей. Для этого по прежнему нужны танкеры, которые смогут переводить СПГ в зимний период.

По итогам 3 квартала компания завила о снижении добычи и продажи газа на 2,2% и 3,1% соответственно. Еще более негативная тенденция наметилась в переработке газового конденсата, которое сократилось на 18% год к году.

За полугодие компания сократила капитальные расходы, перераспределив потоки на сокращение долговых обязательств. В итоге чистый долг с начала года сократился на 22,5% до 108 млрд рублей. В текущем году эти действия помогли сократить негативную динамику чистой прибыли, но к её росту не привели. За 1 полугодие чистая прибыль сократилась на 17% до 237 млрд. рублей, что не помешало совету директоров и акционерам согласовать выплату дивидендов на уровне 1 полугодия 2024 года.

В моем портфеле Новатэк отсутствует в силу высокого удельного веса нефтегазового сектора, сформированного другими эмитентами.

Не инвестиционная рекомендация.

🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.