АЛРОСА опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Отчёт получился ожидаемо слабым, компания сезонно показывает сильные фин. результата в I п. по сравнению со II п., страшно представить, что будет дальше, но не буду вас томить и перейду к отчёту:

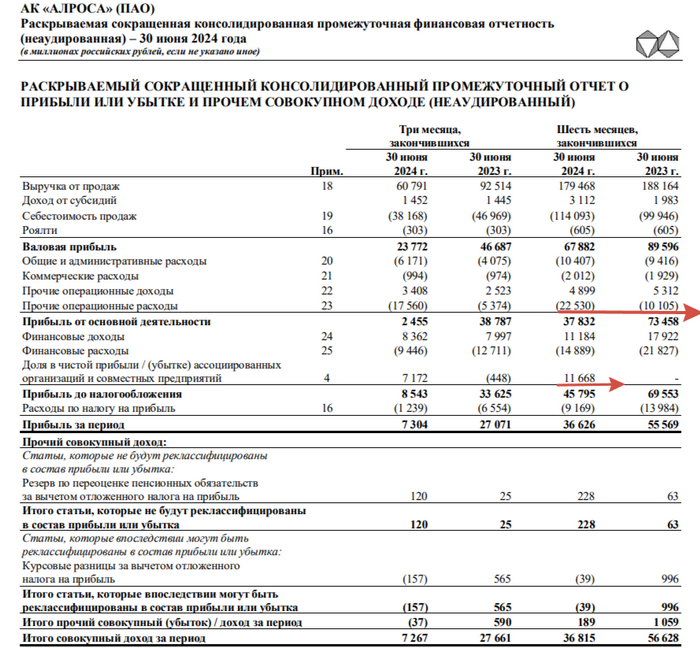

💎 Выручка: 179,4₽ млрд (-4,6% г/г)

💎 Операционная прибыль: 37,8₽ млрд (-48,6% г/г)

💎 Чистая прибыль акционеров: 36,6₽ млрд (-34% г/г)

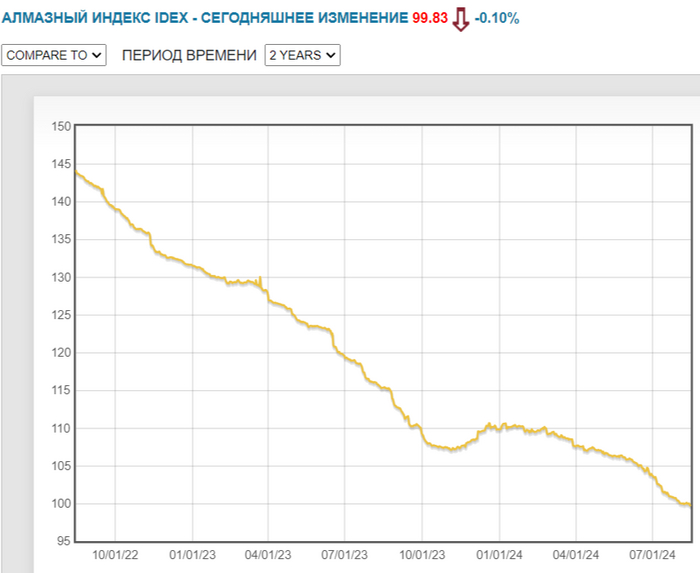

💎 Компания не предоставила операционные результаты, но есть несколько фактов. Индекс цен на алмазы c начала года упал на 9%, если сравнивать с началом 2023 г., то падение составило 23%. ЕС с 1 января 2024 года ввела ограничения на импорт непромышленных алмазов, добытых, обработанных или произведённых в России. С 1 марта начались поэтапные ограничения на импорт российских алмазов, обработанных в третьих странах. США с 1 марта запретили импорт из России непромышленных алмазов весом от 1 карата, а с 1 сентября запретят — от 0,5 карата. В декабре 2023 г. Гохран договорился с Алросой о покупке алмазов, а уже в марте 2024 г. приобрёл первую партию алмазов. Сумма сделки не раскрывается, но у Гохрана есть лимит на покупку драгметаллов и драгкамней, который в 2024 г. составляет — 51,5₽ млрд.

💎 Прибыль снизилась даже с учётом курса ₽ и покупок Гохран (покупки сделали, только в I кв. и то со значительной скидкой), всё-таки спад цен на алмазы из-за растущей конкуренции с лабораторно-выращенными алмазами, санкции и избыток запасов бриллиантов в Индии, сыграли большую роль. Проблема остается в операционных расходах — 141,6₽ млрд (+23,5% г/г), на это влияет себестоимость продаж — 114,1₽ млрд (+14,2% г/г, НДПИ сократился на 17₽ млрд по сравнению с прошлым годом, но движение запасов алмазов возросло на 24,5₽ млрд) и прочие операционные расходы — 20,5₽ (рост в 2 раза, половина трат не раскрывается). Как итог операционная прибыль значительно просела.

💎 Почему же тогда чистая прибыль не так сильно просела? Всё благодаря доли ЧП в совместном предприятии — 11,7₽ млрд (данные о структуре группы скрыты, но, кажется, прибыль от ангольского актива Катока). Финансовые расходы/доходы в отрицательной зоне -3,7₽ млрд (годом ранее -3,9₽ млрд), но всё же какой-никакой прогресс есть.

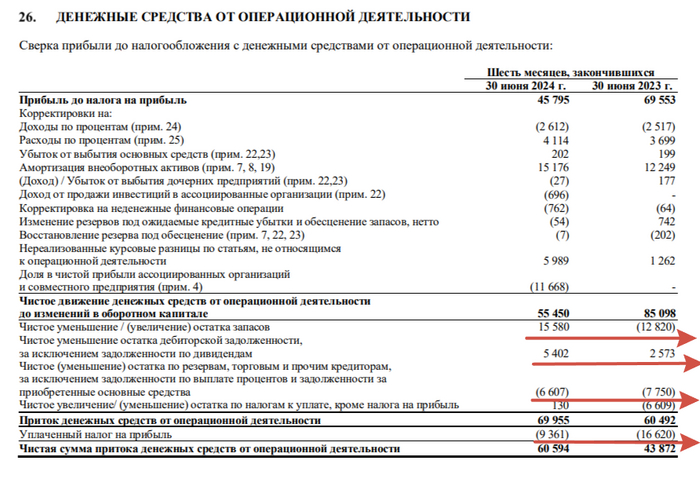

💎 Компания нарастила свою денежную позицию до 106,4₽ млрд (на конец 2023 г. было 99,2₽ млрд, кэш+депозиты, сокращение кэшовой позиции связано с выплатой дивидендов). Долг компании сейчас составляет 112,7₽ млрд (на конец 2023 г. было 127,8₽ млрд, большинство долга в валюте, поэтому выплаты снисходительные), чистый долг -6₽ млрд, что как бы развязывает руки по выплате дивидендов.

💎 OCF увеличился до 60,6₽ млрд (+38% г/г) из-за распродаж запасов, сокращения налогов и возвращения дебиторки. CAPEX снизился до 22,6₽ млрд (-7,2% г/г, что странно), как итог FCF получился рекордным за последние 2 года — 41₽ млрд (рост в 2 раза). Исходя из див. политики компании то на выплату может пойти 100% FCF, а это 5,6₽ на акцию, а при распределении 50% от ЧП — 2,5₽ на акцию.

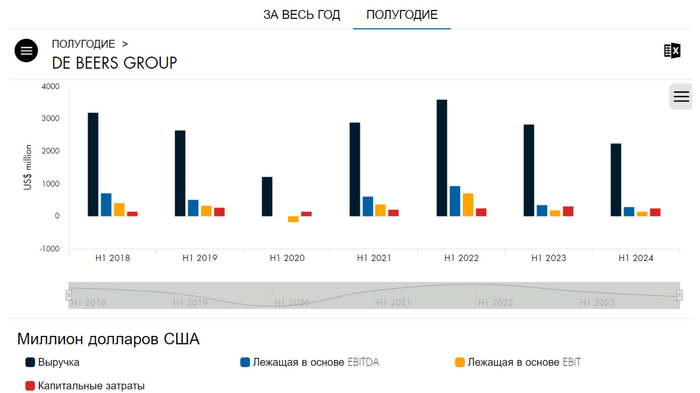

📌 II полугодие у компании может выйти ещё более слабым в финансовом плане: компания явно нарастит CAPEX, потому что уже начала бурение замораживающих скважин для строительства рудника Мир-Глубокий (на восстановление потребуется $1,8-2 млрд говорится в презентации компании), помимо этого Алроса приобрела у Полюса золоторудное месторождение Дегдеканское, также почти 200 предприятий Индии по огранке алмазов приостанавливают работу в августе (как бы ни случилась очередная приостановка продаж, запасы на балансе составляют 166,3 млрд, +11,5% г/г) и начавшееся укрепление ₽. С такими вводными компания точно прибегнет к консервативной выплате дивидендов (2,5₽ на акцию). А ещё главный конкурент Алросы — De Beers вышел на 1 место по фин. показателям судя по отчётности компании, хотя тоже прибывает в кризисной ситуации.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor