Нефтегазовые доходы в ноябре 2024 г. — ослабление рубля помогает нефтяникам и бюджету РФ. Демпферные выплаты восстанавливаются

🛢️ По данным Минфина, НГД в ноябре 2024 г. составили 801,7₽ млрд (-16,6% г/г), месяцем ранее — 1211,8₽ млрд (-25,9% г/г). Второй месяц подряд темпы НГД ниже, чем год назад, низкая база 2023 г. ушла в небытие (во II п. это преимущество исчезло, средний курс $ в ноябре 2023 г. — 90,4₽, цена Urals — 72,37$), но по году всё равно в плюсе (+27,1%). Средний курс $ в ноябре 2024 г. составил 100,7₽ (в октябре — 96,2₽), средняя же цена Urals — 63,48$ за баррель по данным Минэк (в октябре — 64,72$), как итог цена за бочку в октябре была равна ~6390₽ (в сентябре — 6230₽). По новому бюджету средний прогнозный курс $ за 2024 г. — 91,2₽ (до этого 94,7₽), цена Urals — 70$ (до этого 65$), а НГД подросли до 11,31₽ трлн (повысили на 325₽ млрд, за 11 м. 2024 г. заработали ~10,385₽ трлн), бюджет в этом месяце выровнял свои доходы от НГД благодаря ослаблению ₽ (средняя цена бочки по бюджету ~6384₽). А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

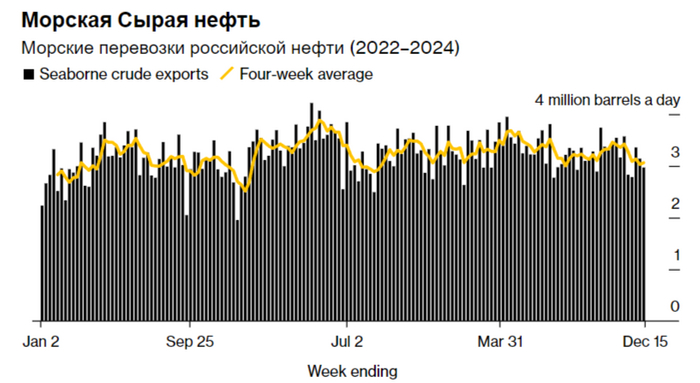

🗄 НДПИ (1,014₽ трлн vs. 908,1₽ млрд месяцем ранее). РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. (в июне добыча должна была составить 8,979 млн б/с). РФ полгода не придерживалась плана сокращения, в ноябре добыла нефти выше целевого показателя ОПЕК+ — 8,994 млн б/с (-7 тыс. б/с по сравнению с прошлым месяцем), не забываем, что РФ должна ещё компенсацию по добыче за ранее превышенные квоты. Поэтому поставки нефти морским путём с октября сократились на 11%, сокращение может продолжиться из-за компенсации.

🗄 Экспортные пошлины и НДПИ на газ повысились (добыча газа увеличивается, как и его экспорт). Недавно разбирал отчёт Газпрома за III кв. 2024 года: С 1 января 2025 г. отменят "нашлепку" к НДПИ на газ, это высвободит 600₽ млрд, но её убрали из-за необходимости пристроить эти деньги на инвест. программы. У Газпрома есть проект СПГ-Завода в Усть-Луге (заёмные средства — 2,882₽ трлн) и Сила Сибири 2 (требуется 1,5₽ трлн на 5 лет). При этом долговая нагрузка растёт (занимать в валюте невозможно), также на горизонте маячит потеря экспорта (нарастят экспорт газа в Китай до 38 млрд м3 в 2025 г., но есть риск потери транзита через Украину). Девальвация ₽, рост цен на газ, сокращение инвест. программы и отмена дивидендов, должны положительно сказаться на компании в будущем.

🗄 Налог на дополнительный доход (НДД) составил 0,3₽ млрд (прошлый месяц — 491,6₽ млрд), он платится поквартально (в марте, апреле, июле и октябре происходят аномальные выплаты в данной статье), поэтому случился такой перекос в доходах по сравнению с прошлым месяцем.

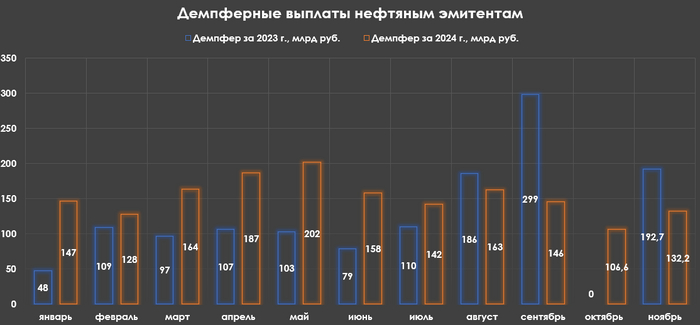

🗄 В ноябре Минфин выплатил компаниям по демпферу — 132,2₽ млрд (-31,4% г/г, в октябре — 106,6₽ млрд). Плановые ремонты на большинстве НПЗ завершены, помимо этого правительство разрешило производителям бензина экспорт с 1 декабря, поэтому стоит ожидать увеличения выплат. Пока что, эскорт в начале декабря сокращается, но из-за объёмов диз. топлива. Не забывайте, что демпферные выплаты необходимо нормировать на себестоимость нефти, чтобы учитывать их в прибыли нефтяников. Напомню, что дума приняла закон об изменении топливного демпфера и повышении акцизов на нефтепродукты, по оценке Минфина это принесёт экономии 131₽ млрд в 2025 г., 10% отщипнут у нефтяников от всех выплат.

📌 Если III кв. 2024 г. для нефтяников (Лукойл, Роснефть, Татнефть, Газпромнефть и т.д.) оказался так себе (явно слабее II кв. и прошлого года), то IV кв. может преподнести сюрприз в виде девальвации ₽, продлении сокращения добычи сырья странами ОПЕК+ до конца марта 2025 г. на 2,2 млн б/с, закончившимися ремонтными работами на НПЗ и разрешением экспорта бензина (в общем необходимо следить за данными и держать руку на пульсе).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor