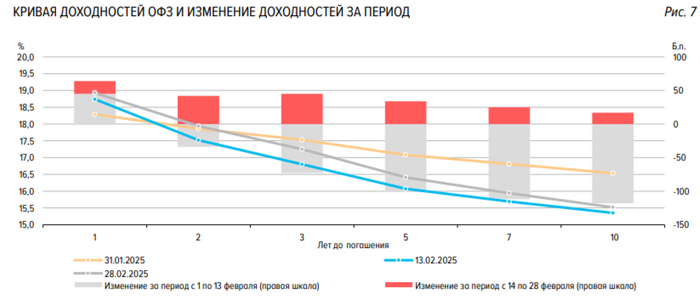

Минфин провёл аукцион ОФЗ, предложив инвесторам по традиции два классических выпуска. При его проведении индекс RGBI находился выше 110 пунктов, министерство пользуется геополитической ситуацией и поставляет на рынок классику, при ошеломительном спросе, но некое давление всё равно присутствует:

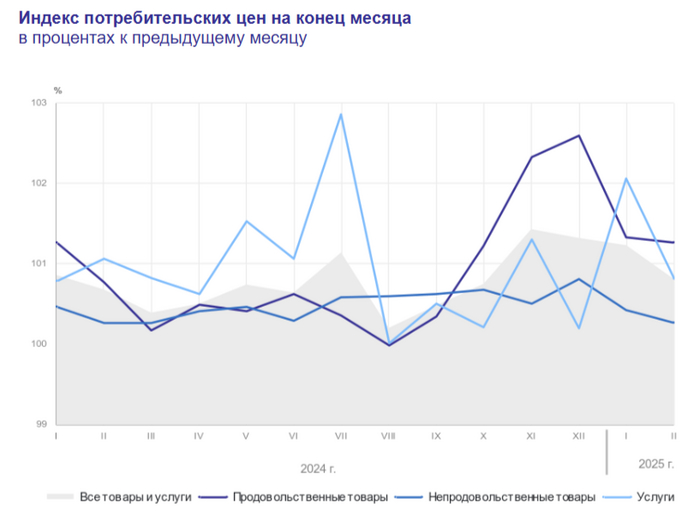

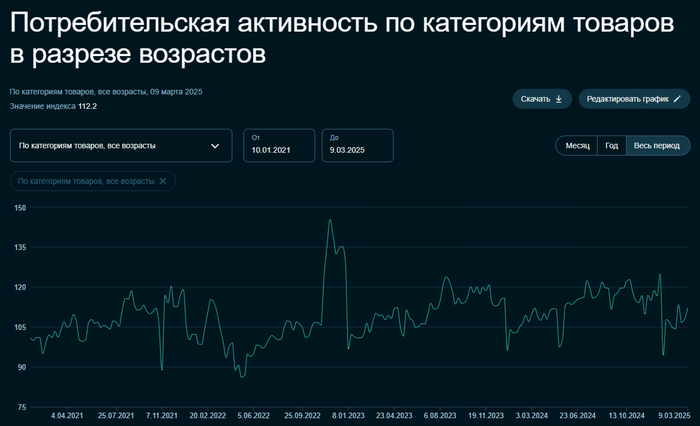

🔔 По данным Росстата, за период с 4 по 10 марта ИПЦ вырос на 0,11% (прошлые недели — 0,15%, 0,23%), с начала марта 0,17%, с начала года — 2,22% (годовая — 10,19%). В целом за март 2024 г. инфляция составила 0,39%, с такими недельными темпами данные цифры мы точно превзойдём (0,5-0,6%), но относительно прошлого месяца темпы замедляются, и это ставит на паузу вопрос о повышении ключевой ставки на мартовском заседании. Месячный пересчёт февраля составил 0,81% (недельная — 0,79%), он выше недельной, это было ожидаемо (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Февральские 0,81% вывели нас на 9,5% saar (месячная инфляция без сезонных факторов, умноженная на 12), а это многовато, поэтому сохранение жёсткой ДКП ЦБ вполне логично на мартовском заседании.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, дефицит федерального бюджета по итогам 2 месяцев составил 2,7₽ трлн или 1,3% ВВП, больше чем заложено на весь 2025 год (тратят существенно).

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин выпустил два флоатера нового типа (29026, 29027). Новый тип предусматривает использование в расчёте купона срочной версии RUONIA. В старом формате купон рассчитывался как средняя арифметическая величина за три месяца, в новом — с учётом капитализации в этот период.

✔️ Согласно статистике ЦБ, в феврале основными покупателями ОФЗ на вторичном рынке стали НФО — 120,4₽ млрд, физические лица также нарастили свои покупки на рекордные 46,9₽ млрд. Крупнейшими продавцами стали СЗКО — 170,1₽ млрд, опять же рекорд для данной группы продавцов. На первичном рынке крупнейшими покупателями стали в очередной раз СЗКО — 47,1%. Похоже, крупнейшие банки неистово зарабатывали в феврале, покупая на первички ОФЗ с премией и потом продавая на вторичном рынке.

✔️ Доходность большинства выпусков снизилась до 15,3% (ОФЗ 26238 торгуется по 55,5% от номинала с доходностью 14,66%, кто покупал по 100%, то имеют сейчас -44% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде марта она составила 20,738% снизившись (годичные ОФЗ дают доходность выше 19,2%).

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26247 (погашение в 2039 г.)

▪️ Классика ОФЗ — 26245 (погашение в 2035 г.)

Спрос в 26247 ошеломительный 234,8₽ млрд, выручка — 153,6₽ млрд (средневзвешенная цена — 85%, доходность — 15,35%, забрали весь объём). Спрос в 26245 составил 115,7₽ млрд, выручка — 65,1₽ млрд (средневзвешенная цена — 85,28%, доходность — 15,34%, также забрали весь объём). Минфин заработал за этот аукцион 218,7₽ млрд (в прошлый — 177,6₽ млрд). Согласно плану Минфина на I кв. 2025 г. необходимо разместить 1₽ трлн (план выполнили ещё неделю назад, сейчас просто наполняют бюджет и закрывают план на следующий квартал, осталось 4 недели сверх заработка).

📌 Ошеломительный спрос связан с геополитикой (переговоры и снятие санкций, возможный заход иностранных инвесторов в наши консервативные инструменты, укрепление ₽, последующие возможное снижение ключевой ставки, о котором вещают представители ЦБ в марте, но мне мало верится в снижение к.с.), а инвесторы стараются зафиксировать повышенный % в консервативном инструменте на долгие годы (СЗКО видимо стараются нажиться на этих инвесторах).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor