Российский Яндекс отчитался за 2024 г. Главное событие в жизни компании уже произошло — это продажа российского бизнеса нидерландской Yandex N.V. консорциуму частных инвесторов за 475₽ млрд (50% скидка). Но тем интереснее, фин. результаты эмитента, которые очищены от различных убыточных зарубежных направлений в бизнесе (Nebius Group чувствует себя прискорбно):

💬 Выручка: 1,094₽ трлн (+37% г/г)

💬 Скоррект. EBITDA: 188,6₽ млрд (+56% г/г)

💬 Скоррект. чистая прибыль: 100,9₽ млрд (+94% г/г)

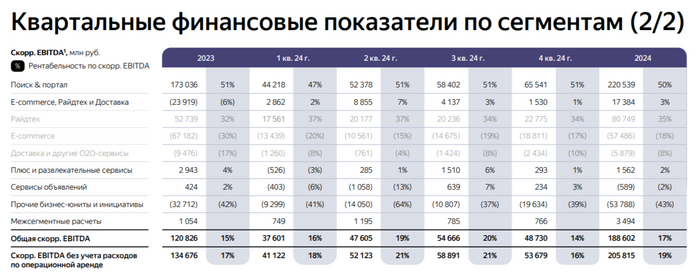

📱 Сегмент поиск и портал продолжает быть основным добытчиком прибыли для компании (EBITDA в 2024 г. росла от квартала к кварталу). Рентабельность скоррект. показателя EBITDA 2024 г. снизилась до 50,2% (годом ранее — 51,2%), происходит это из-за роста расходов на персонал, а также инвестиций в развитие продуктов и технологий, включая генеративные нейросети.

📱 Ещё в I кв. появился новый объединённый сегмент: райдтех, электронная коммерция и доставка. Объединение произошло, чтобы скрыть убыточность электронной коммерции и доставки, ранее Яндекс не раскрывал полноценно данный сегмент, а представлял общую EBITDу, но уже 2 кв. подряд делится цифрами. Направление райдтеха (такси, самокаты и каршеринг) тянет всех наверх — EBITDA: 80,7₽ млрд (+53% г/г), а вот электронная коммерция (маркет, лавка и еда) — EBITDA: -57,5₽ млрд и доставка убыточны уже на протяжении долгого периода — EBITDA: -5,9₽ млрд. Хотя стоит признать, что убытки снижаются по сравнению с 2023 г., но в IV кв. произошло ускорение убыточности из-за роста бизнеса.

📱 Сегмент плюс и развлекательные сервисы уже 3 кв. подряд безубыточны, EBITDA: 1,6₽ млрд (-47% г/г). Снижение по сравнению с 2023 г. связано с инвестициями в создание и продвижение контента, увеличением расходов на персонал и маркетинг, но по году без убытков за счёт прироста на 29% подписчиков Яндекс Плюса и удорожания самой подписки.

📱 Сегмент сервисы и объявления 2 кв. подряд в плюсе, но EBITDA за 2024 г. отрицательная: -0,6₽ млрд, I и II кв. были убыточны из-за инвестиций в путешествия и недвижимость.

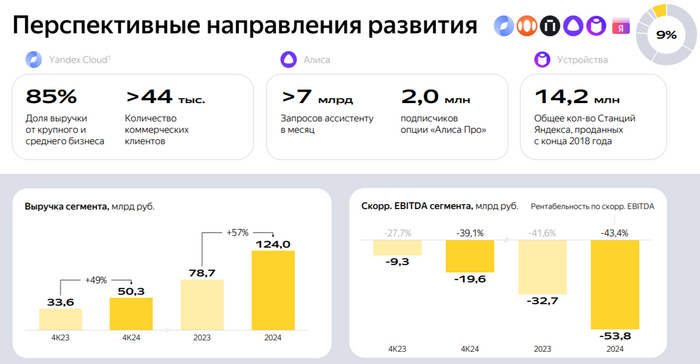

📱 Сегмент прочие бизнес юниты и инициативы убыточен — EBITDA: -53,8₽ млрд (+64% г/г). Начиная с 2022 г. убыток в данном сегменте растёт двойными темпами (если раньше он был по ~3₽ млрд в кв., то сейчас +10₽ млрд, в IV кв. 2024 г. вообще пошли на рекорд и сделали почти 20₽ млрд убытка), причём облако и станции Алисы навряд ли убыточны (учитывая конъюнктуру рынка, да и несколько лет назад Яндекс хвастался, что устройства Алисы вышли в безубыточность). Тот же финтех (Яндекс Банк) набирает обороты и клиентуру.

📱 Чистая прибыль за 2024 г. составила 11,5₽ млрд (-79% г/г), но убыток является бумажным и связан с вознаграждением менеджмента через распределение акций, поэтому скоррект. ЧП в +. Я всё же думал, что вознаграждения окончатся в III кв. — 17,7₽ млрд, но в IV кв. выписали ещё 19₽ млрд, как итог на вознаграждения сотрудникам за 2024 г. потратили 92,2₽ млрд, на минуточку на дивиденды за 2024 г. хотят потратить 58,4₽ млрд (80₽ на акцию заплатили за I п., за II п. хотят рекомендовать такую же сумму).

📱 OCF увеличился до 203,2₽ млрд (+77,9% г/г), слова благодарности Яндекс Банку (кредиторская задолженность 74,8₽ млрд и клиентские депозиты 81,1₽ млрд, без этого FCF был бы отрицательным), CAPEX 124,6₽ млрд (+48% г/г, причём резкий скачок во II п., штаб-квартира в Москве стоит дорого), как итог FCF составил 64,3₽ млрд.

📌 Менеджмент прогнозирует, что скоррект. EBITDA в 2025 г. составит 205₽ млрд, но проблема в том, что большая часть уходит на вознаграждения и инвестиции (долг подрос до 260₽ млрд +84,6% г/г, % расходы увеличились более, чем в 2 раза — 35,3₽ млрд), поэтому ожидать сверх дивидендов в будущем не стоит. Напрягает убыточность сегмента прочие бизнес юниты и будущая дополнительная эмиссия акций.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor