Российский рынок акций в ожидании новостей

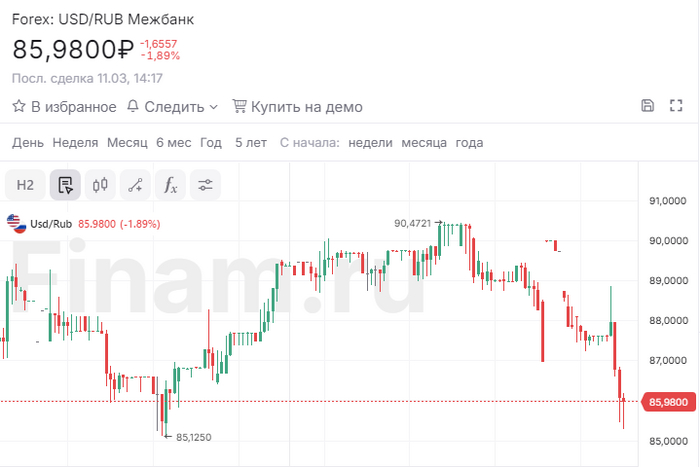

Российский рынок на протяжении всего дня сползал в ожидании новостей от России по прекращению огня сроком на 30 дней. Все устали, нет сил держать бумаги. Торговые объёмы остаются на минимальных уровнях, активность на рынке поддерживается преимущественно розничными инвесторами и роботами.

Замедление недельной инфляции до 0,11% ожидаемо было проигнорировано рынок. Участники рынка сосредоточены на переговорах по Украине, и любые экономические данные сейчас отходят на второй план.

В течение дня наблюдались кратковременные всплески активности в отдельных акциях, но полноценные движения так и не сформировались. Многие бумаги выглядят привлекательно для открытия коротких позиций с технической точки зрения, но текущая геополитическая ситуация делает такие шаги рискованными. Любые внезапные новости могут вызвать резкий разворот рынка в противоположную сторону.

Ближе к вечеру начали появляться заявления со стороны США и сообщения в СМИ. Госсекретарь США Рубио отметил, что контакт с Россией должен состояться в среду, однако позиция российской стороны остаётся неясной.

Параллельно Белый дом сообщил о том, что вчера в Москву вылетел спецпосланник Трампа Уиткофф. На этом фоне Владимир Путин публично обсуждал с Генштабом скорое освобождение Курской области, что может указывать на затягивание принятия решения по прекращению огня.

Сейчас лучше избегать необдуманных решений и подождать конкретики. Одним из лучших решений в такой ситуации остаётся выжидательная позиция. Главное — не попасть в ловушку новостей, когда после сообщения о согласии на прекращение огня могут последовать уточнения и дополнительные условия. Это приведёт к всплеску волатильности, и рынок не успеет адекватно оценить поступающую информацию.

Совет трейдера

Если убыточная позиция стала больше среднестатистической прибыльной сделки, немедленно закрывайте её.

День 60. На рынках с 2011 года. Ушёл с должности начальника аналитики в брокерской компании ради трейдинга и свободы. С 2025 года я веду дневник трейдера, где фиксирую свои мысли, заметки и результаты. Это помогает мне дисциплинировать себя. Каждый пост — это мой путь трейдера.

Больше о трейдинге вы найдете в моём телеграм-канале.

С уважением, Дмитрий!