Ставка на ставку. Чего Вам еще надо...

Завтра пройдет очередное заседание ЦБ, на котором будет поднят вопросе о размере ключевой ставки. С учетом имеющихся вводных у ЦБ нет иного вариант: кроме как начать цикл снижения ставки!

К сожалению, решение принимает в том числе один персонаж с фамилией на букву З., который заслуживает эпитет, как и угол в 100 градусов 🤓

📌 Диспозиция перед заседанием

— Инфляция. У инвесторов появилось новое вечернее развлечение по средам - отслеживать данные по недельной инфляции от Росстата. Накопленная годовая инфляция по Росстату перевалила за 10% несмотря на ставку, спасибо Минфину за это, который пуляет необеспеченные трлн рублей на движуху.

Не получается победить инфляцию 21% ставкой из-за роста тарифов на +10%, может пора признать в ЦБ, что таргет в 4% недостижим из-за бюджетного импульса?

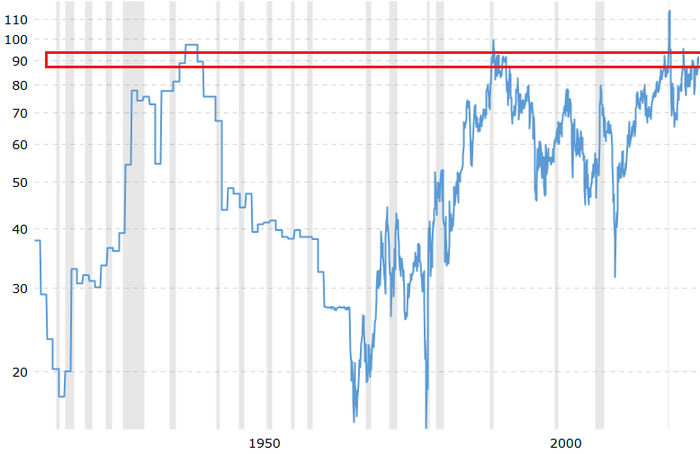

— Доллар. Курс зеленой американской бумажки аномально скорректировался c 110 до 80 рублей! Позитивный эффект на инфляцию увидим с лагом в несколько месяцев из-за закупок новых партий импорта.

— Отчеты. Финансовые результаты за 2 полугодие 2024 год отражают эффект высокой ставки, что наглядно видно у Северстали 💿 и ТМК 💿, а некоторые компании работают на проценты...

Двух закредитованных товарищей в лице Сегежи 🪓 и МВИДЕО 💩 спасли через допэмиссии, но найдутся ли деньги для остальных?

— Кредитование. ЦБ хотел снижения кредитных портфелей, у главного банка страны Сбера кредитный портфель снижается 3 месяца подряд. Лысый З., ты добился своего, что дальше?

— Увольнения. Падение спроса из-за ставки, что видно по индексу HH 🔖, и тяжелое бремя заемного капитала вынуждают компании сокращать персонал. Гонка зарплат в частном секторе прекращается, белые воротнички выходят на рынок труда, что тоже позитивно для инфляции.

📌 Прогноз по ставке 🧐

Эксперты считают, что ЦБ оставит ставку в 21%, но они забывают о том, что c августа 2023 года в России действует жесткая ДКП. Реальному бизнесу очень тяжело дышать, а слово ''Capex'' у некоторых табуировано.

Уже не знаю к каким богам обратиться с просьбой о плавном снижении ставки хотя бы до 20.5%, в противном случае увидим жесткую посадку всей экономики...

Вывод: неснижение ставки на завтрашнем заседании в очередной раз покажет профнепригодность персонажа с фамилией на букву З., получающего зарплату в 4 млн рублей в месяц...

Подпишись, мне будет приятно!