Какие опасности грозят X5 после окончания периода высокой инфляции?

🛒 X5 Group традиционно первой среди продуктовых ритейлеров отчиталась о своих операционных результатах за 1 кв. 2025 года, а значит самое время внимательно изучить их вместе с вами. Тем более, что после состоявшейся редомициляции акции компании пользуются сейчас повышенным вниманием среди инвесторов.

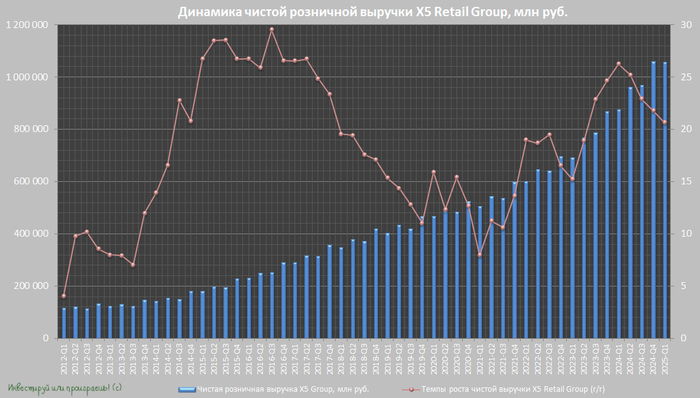

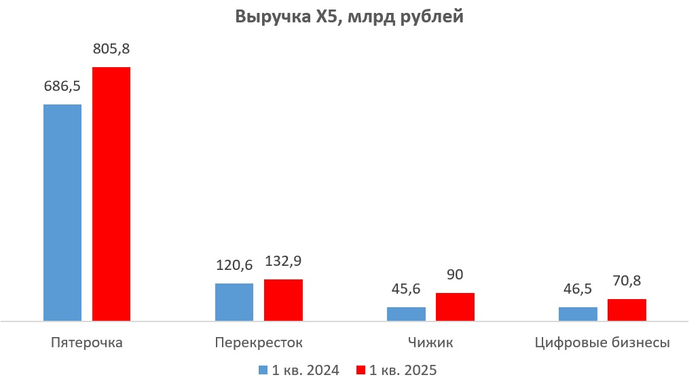

📈 Выручка с января по март увеличилась на +20,7% (г/г) до 1070 млрд руб. Благоприятное сочетание высокой инфляции и расширения торговой сети позволяют компании демонстрировать высокие темпы роста, уверенно закрепляясь в статусе лидера отрасли по этому показателю.

📈 Цифровые бизнесы в отчётном периоде показали бурный рост на +52,3% до 70,8 млрд руб. Главными потребителями услуг по доставке готовой пищи выступают молодые покупатели, предпочитающие экономить собственное время, отдавая предпочтение быстрому обслуживанию. Да и я, признаюсь, частенько заказываю в "Перекрёстке" продукты онлайн, с доставкой прямо домой - это удобно, экономит время и порой даже выгоднее, чем оффлайн.

Одной из уникальных черт цифровой коммерции является очень высокая степень конкуренции. Всего 10 лет назад концепция онлайн-доставки казалась фантастикой, а сейчас превратилась в неотъемлемую составляющую повседневной жизни. Этот феномен породил беспрецедентную борьбу за клиента между многочисленными игроками рынка, каждый из которых пытается завоевать лояльность покупателей уникальными предложениями и сервисом.

И, надо сказать, в настоящий момент X5 прочно заняла вторую позицию среди сервисов доставки еды в России, уступая первенство только сервису Самокат, который принадлежит Сберу. При этом стоит отметить, что за последний год дистанция между ними существенно сократилась, и руководство X5 открыто заявляет о своём намерении в среднесрочной перспективе возглавить список лидеров!

Рискну предположить, что Сбер, будучи владельцем крупнейшего сервиса доставки, не пожелает без боя терять первое место и постарается удержать лидерство всеми силами. А потому, в условиях обострившегося соперничества, можно ожидать усиления маркетинговой активности обоих игроков, а также значительного увеличения расходов на оплату труда курьеров. Подобные меры, безусловно, негативно отразятся на рентабельности бизнеса обеих компаний, но зато какая битва двух титанов нас ждёт!

📈 Но вернёмся всё же к результатам X5. Сопоставимые продажи (Like-for-Like) в отчётном периоде также заметно выросли - на +14,6% (г/г). Любопытно, что средний чек увеличивался более сдержанными темпами, по сравнению с инфляцией, при этом отмечено увеличение посещаемости торговых точек. Вероятнее всего, руководством компании была принята осознанная стратегия, нацеленная на привлечение покупателей через специальные акции и скидки.

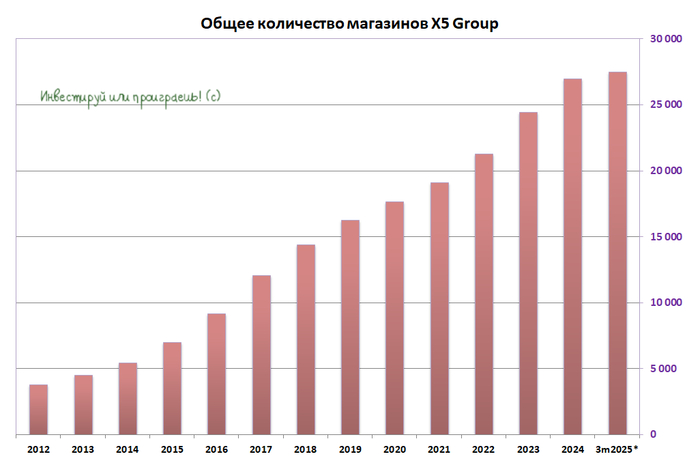

🏪 С января по март X5 Group открыла 521 новый магазин. План компании на 2025 год предусматривает открытие более 2000 магазинов, и текущая динамика укладывается в рамки заявленных амбиций.

📊 Занимательная статистика: на сегодняшний день ТОП-5 крупнейших игроков продовольственной отечественной розницы в совокупности контролирует приблизительно 40% рынка. Между тем, в большинстве развитых стран этот показатель существенно выше - в среднем в 1,5–2,0 раза. И это ещё больше наводит на мысль, что дальнейшая консолидация отрасли выглядит неизбежной, поскольку позволяет крупнейших игрокам добиваться выгодных закупочных цен и экономии на масштабах.

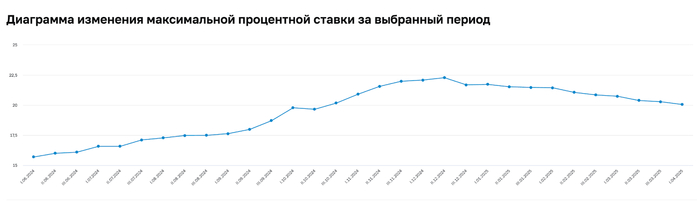

👉 Разумеется, высокая инфляция играет на руку X5 Group, позволяя ей демонстрировать солидные темпы роста выручки. Однако ЦБ предупреждает о возможной смене инфляционной тенденции уже начиная с мая, что замедлит рост среднего чека компании. Тем не менее, если в вашем портфеле есть акции X5, рекомендую держать их и дальше, а вот если вы к ним продолжаете присматриваться, то приобретение бумаг по цене ниже 3000 руб. представляется оправданным решением. Запишите себе и не забудьте!

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным. И хорошей вам рабочей недели!

©Инвестируй или проиграешь