Свежие облигации Артген БО-02 на 5 лет! Купоны до 23% (но есть нюанс)

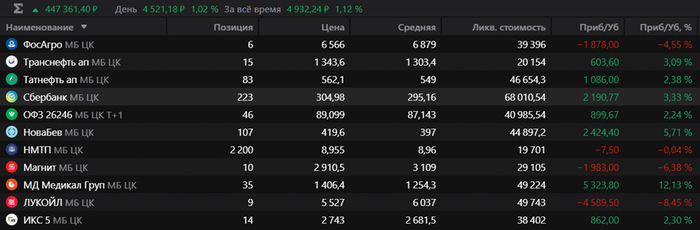

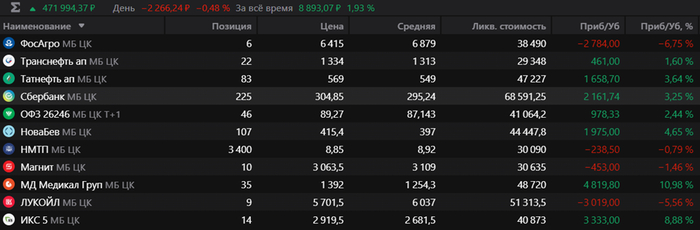

15 декабря исследователи из «Артген биотех» соберут заявки на свой второй выпуск облигаций с весьма заманчивым купоном. Возможно, если приложить к нашему израненному ВДО-портфелю лечебные бумаги Артгена, ему полегчает. Ну… или нет🤷♂️ — давайте разбираться вместе.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🧬Эмитент: ПАО «Артген Биотех»

💉Артген биотех — холдинговая компания в сфере биотехнологий, выступающая как стратегический инвестор в инновационные предприятия на рынках медицины и здравоохранения. До 2023 г. называлась Институт стволовых клеток человека (ИСКЧ).

Объединяет более 10 компаний, занимающихся исследованиями, разработками и их внедрением в области генной терапии, а также в области клеточных технологий и тканевой инженерии, биобанкирования, генетических исследований для медицинских и научных целей и биофармацевтики.

На Мосбирже торгуется сам Артген (под тикером ABIO), а также его «дочки» ММЦБ (GEMO) и Генетико (GECO).

Ключевые бенефициары: основатель ИСКЧ Артур Исаев (44,07%), ООО «МирМам» (13,91%).

⭐Кредитный рейтинг: BBB- «стабильный» от АКРА (июль 2025).

💼В обращении 1 выпуск на 300 млн ₽ с купоном 10.75%, у которого 19 декабря колл-опцион (совпадение?😉).

📊Финансовые результаты Артген

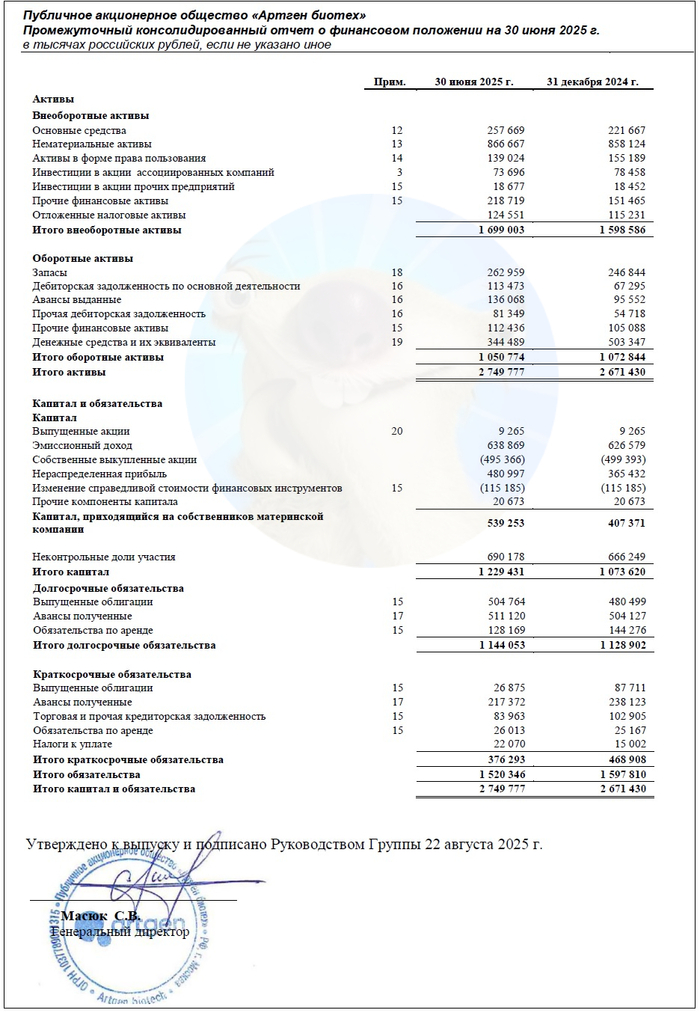

Смотрим цифры из консолидированного отчета по МСФО за 6 мес. 2025 г.:

✅Выручка: 839 млн ₽ (+12,6% г/г). Операционные расходы росли быстрее — на 24%, до 721 млн ₽. За весь 2024 год компания получила 1,52 млрд ₽ выручки (+11% на фоне 2023).

🔻EBITDA (по моей оценке): 183 млн ₽ (-11% г/г). Рентабельность по EBITDA около 22%. По итогам прошлого года EBITDA составила 386 млн ₽ (+11% г/г).

✅Чистая прибыль: 132 млн ₽ (+28% г/г). Процентные расходы даже снизились на 25% до 39,7 млн ₽. В 2024 году Артген заработал 241 млн ₽ прибыли (+24% г/г).

💰Собств. капитал: 1,23 млрд ₽ (+14,5% за полгода). Активы увеличились на 3% до 2,75 млрд ₽. На счетах 344 млн ₽ кэша (в конце 2024 было 503 млн ₽).

🔺Кредиты и займы: 532 млн ₽ (-6,4% за полгода). Чистый долг без учета аренды возрос в 3 раза (до 187 млн ₽) из-за уменьшения кэша, но всё равно копеечный на фоне капитала. Долговая нагрузка по показателю ЧД/EBITDA LTM увеличилась с 0,18х в начале года до 0,51х на 30.06.2025.

⚙️Параметры выпуска

● Название: Артген-БО-02

● Номинал: 1000 ₽

● Объем: 300 млн ₽

● Купон: до 23% (YTM до 25,58%)

● Выплаты: 12 раз в год

● Срок: 5 лет (1800 дней)

● Амортизация: нет

● Рейтинг: BBB- от АКРА

● Выпуск для всех

❗Оферта: колл-опционы на 13, 26, 38 и 50 купоне

👉Организаторы: Альфа-Банк, Совкомбанк, Цифра брокер.

⏳Сбор заявок — 15 декабря, размещение — 23 декабря 2025.

🤔Резюме: а в чём подвох?

🧬Итак, Артген размещает фикс объемом 300 млн ₽ на 5 лет с ежемесячным купоном, без амортизации и с колл-опционами через каждый год.

✅Известный эмитент. Крупнейший публичный био-медицинский холдинг страны, объединяющий более десятка профильных компаний.

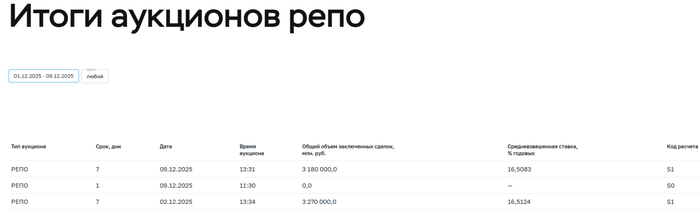

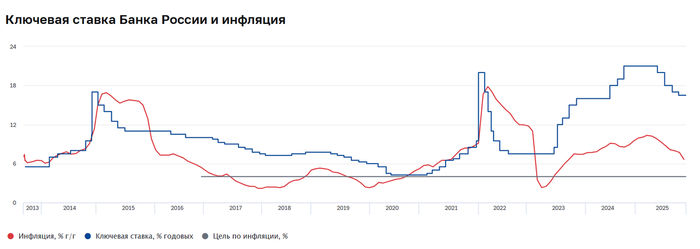

✅Заманчивая доходность. Ориентир ежемесячного купона 23% — заметно выше среднего по нынешним временам.

✅Рост показателей. Растут выручка, чистая прибыль, собственный капитал. При этом процентные расходы остаются под контролем — бизнес до этого момента развивался почти без внешних заимствований.

👉Чистый долг тоже подрос. Метрики долговой нагрузки показали ухудшение за полгода, но это эффект слишком низкой базы. Даже после роста, нагрузка ЧД/EBITDA почти отсутствует (всего 0,51х), а уровень покрытия процентов ICR превышает 4х.

⛔Невысокий рейтинг. АКРА отмечает низкую диверсификацию активов (концентрацию на одной отрасли) и слабоватую ликвидность.

⛔Четыре колл-опциона. Зафиксировать доходность на все 5 лет вряд ли получится, с высокой вероятностью выпуск будет погашен спустя всего 13 месяцев.

💼Вывод: очень любопытный второй заход на биржу. Компания финансово здоровая и отлично известная в профессиональных кругах. Можно с натяжкой рассматривать как вклад минимум на 13 месяцев с ежемесячной капитализацией, но без страховки.

Ждать максимально заявленного купона наивно — особенно теперь, после моего обзора, который прочитают тысячи жадных облигационеров😎 Скорее всего, нас ждет что-то похожее на дебют Гельтек Медики: урезание купона и, вероятно, жесткая аллокация.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор