Ⓜ️ По последним данным Росстата, за период с 18 по 24 июня ИПЦ вырос на 0,22% (прошлые недели — 0,17%, 0,12%), с начала июня 0,58%, с начала года — 3,82% (годовая — 8,5%). Прошлогодние темпы превышены значительно, ибо за период с 20 по 26 июня 2023 г. ИПЦ вырос на 0,16%, а с начала июня рост составил 0,38%, с начала года — 2,77%. Годовая инфляция уже превысила 8,5% (сейчас вырисовывается ~10% saar, второй месяц подряд), данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

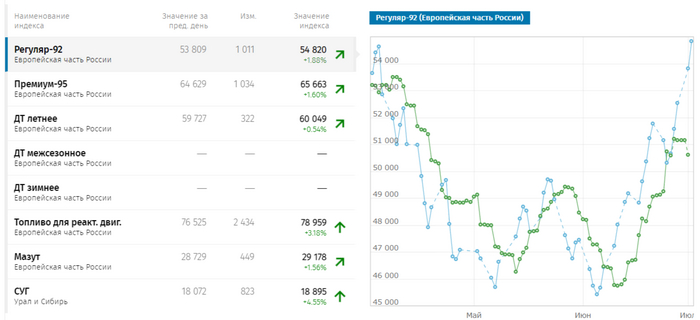

🗣 Данные по производству нефтепродуктов скрывают 5 неделю подряд, напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на безумные цифры 0,41% (такого прироста не было с осени 2023 г.), дизтопливо на 0,23%. Биржевая цена бензина устремилась в космос.

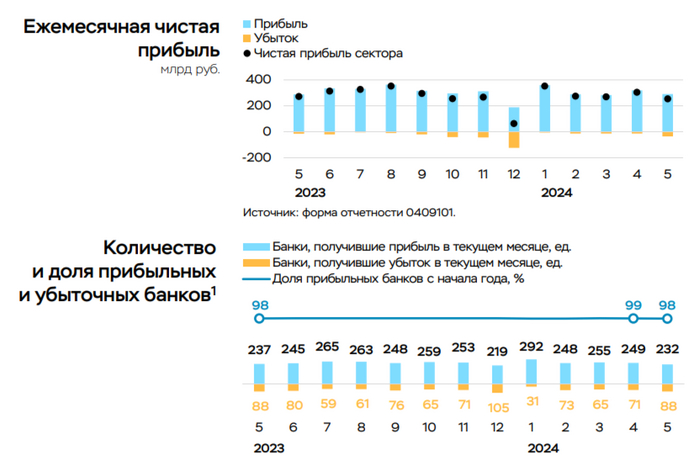

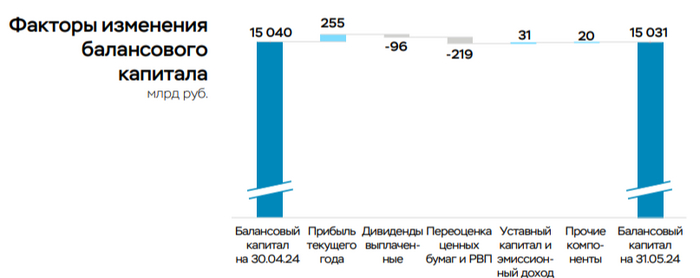

🗣 По данным Сбериндекса фиксируем, что к середине июня спрос вышел на новый пик 2024 г. Всё это отражается в предварительных данных по потреб. кредитованию в мае — 291₽ млрд (+2% м/м, в апреле — 248₽ млрд), темпы прошлого года вновь превышены (в апреле 2023 г. — 212₽ млрд). В автокредитовании продолжается безумство — 99₽ млрд (+5% м/м, в апреле — 76₽ млрд), в прошлом году, в мае — всего 38₽ млрд. Ипотека ускорилась, кредитов было выдано на 546₽ млрд (в апреле 466₽ млрд), из них 422₽ млрд это ипотека с господдержкой. Наглядно это показывают лидеры банковского сектора: отчёт Сбербанка за май, портфель жилищных кредитов вырос на 1,6% за месяц (в апреле 0,7%), с начала года на 2,9% и составил 10,4₽ трлн, портфель же потребительских кредитов увеличился на 1,5% за месяц (в апреле 1,3%), с начала года на 5,3% до 4₽ трлн. Ускорение произошло в 2 портфелях. У ВТБ в мае объём кредитного портфеля вырос на 8,6% до 22,8₽ трлн, помесячный прирост соответствует динамики банковского сектора (+1,7%). Поэтому регулятор начал действовать: с 1 июля льготную ипотеку свернули, ЦБ повысил надбавки к коэффициентам риска по необеспеченным потребительским кредитам и установил надбавки по автокредитам. но посчитал, что этого недостаточно. С 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят.

🗣 С учётом новых санкций, связанных с Мосбиржей и НКЦ, то теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных (вторник $ — 87,3₽). Напомню, что Минфин внёс правки в бюджет и спрогнозировал курс $ — 94,7₽ на 2024 г. НГД доходы сократили из-за снижения цены на сырьё, Urals сейчас торгуется по 75,9$ (в новом бюджете прогнозируемая по 65$), с учётом курса цена за бочку сейчас составляет в районе 6600₽ (~6155₽ по новому бюджету, но с учётом регулируемого курса, то теперь при снижении цены сырья, регулятор может отпустить на немного ₽ ).

📌 Банк России сохранил ключевую ставку на уровне 16%, но глава ЦБ на заседании сказала, что они рассматривали — сохранение и повышение ставки, причём звучали предложения повышения до 17%, и до 18% (в этот раз количество мнений о том, что надо подумать о повышении ставки, было больше). С учётом раскрученной инфляционной спирали ставку придётся поднимать выше (возможно, мы ещё вспомним о 20% ставке, перед отменой льготной ипотеки потребители уже побежали за кредитами, раскрученный спрос в потреб. кредитовании не останавливается, а бензин наносит весомый удар, так что в июле будет напряжённо). ЦБ же думаю надеется на июль, когда вступят новые меры (отмена льготной ипотеки и ужесточение кредитования/автокредитования), но его запоздалые действия ставят крест на моментальном охлаждении спроса/кредитования.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor