Какие акции с низким долгом выбрать?

Вчера вышли свежие данные по недельной инфляции – 0,15% (против 0,23% неделей ранее). Не критично, с такими цифрами рассчитывать на снижение ставки 21 марта не приходится.

Очевидно, что в условиях ключевой ставки 21% будут и высокие ставки по кредитам. Как в таких условиях выбрать акции компаний, которые еще не отдали последние трусы, чтобы рассчитаться по кредитам?

Для этого берем и смотрим на отчетность, а конкретно – на величину чистого долга (разницу между краткосрочными и долгосрочными кредитами и кэшем на балансе). Если кэша больше, чем долгов, значит чистый долг у компании отрицательный.

К конкретным именам.

⛽️ Лукойл. Крупнейшая частная нефтяная компания.

По результатам 2 полугодия 2024 года у компании чистый долг составил минус 759 млрд рублей (на конец 2023 года было минус 784 млрд рублей).

⛽️ Татнефть. Одна из крупнейших нефтяных компаний.

По состоянию на 2023 г. у компании был отрицательный чистый долг 61,2 млрд рублей, а в 2022 г. был 153 млрд рублей. Такая ситуация уже с 2020 года.

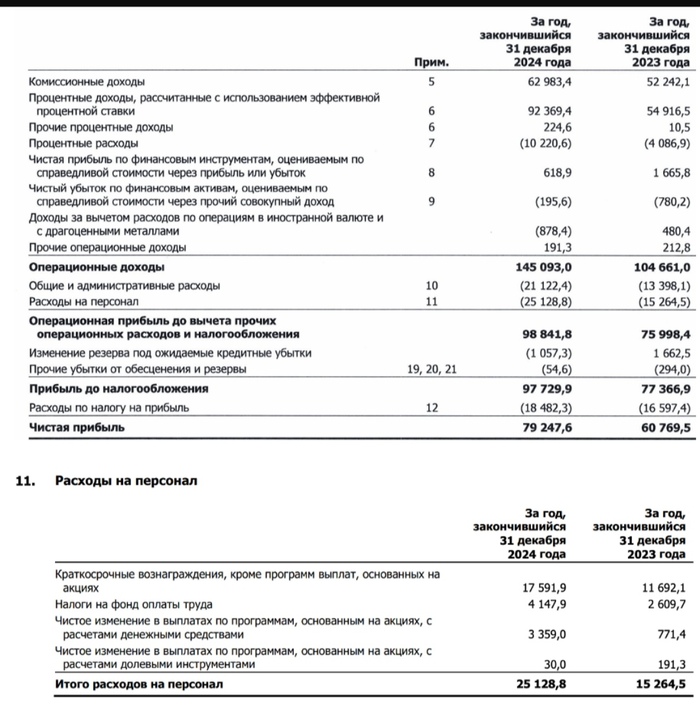

🏦 Московская биржа. Российская биржевая площадка.

Сегодня вышла отчетность по МСФО за 4 квартал и 2024 год. По состоянию на конец 2023 г. размер собственных средств составил 139 млрд рублей, по итогам 2024 год - 132,46 млрд рублей. Это финансовая компания - у нее смотрят не на чистый долг, а на собственные средства (как у банков).

🔌 Интер РАО. Энергетическая компания.

Согласно отчету по МСФО за 2024 г. у компании чистый долг минус 512 млрд рублей (в 2023 г. было минус 537 млрд рублей).

🩺 Мать и дитя. Группа компаний, предоставляющая частные медицинские услуги.

По результатам 2 полугодия 2024 года у компании чистый долг составил минус 13,3 млрд рублей (на конец 2023 года было минус 10,9 млрд рублей).

🔖 Хэдхантер. Крупнейшая российская компания интернет-рекрутмента.

Согласно отчету по МСФО за 2024 г. у компании минус 3,94 млрд рублей (в 2023 г. было минус 19,5 млрд рублей).

⛽️ Сургутнефтегаз. Одна из крупнейших российских нефтяных и газодобывающих компаний.

У компании есть «кубышка» 6 трлн рублей. Никто не знает для чего она. А стоимость акций компании больше зависят от курса рубля и ожидаемых дивидендов.

⛽️ Транснефть. Крупнейшая трубопроводная компания в мире по транспортировке нефти. По результатам 2 полугодия 2024 года у компании чистый долг составил минус 306,8 млрд рублей (на конец 2023 года было минус 275 млрд рублей).

Нюанс: с 1 января 2025 г. для Транснефти установлен 40% налог на прибыль (в 2024 году было 20%).

💿 ММК. Один крупнейших мировых производителей стали.

По результатам 3 квартала 2024 года у компании чистый долг составил минус 96 млрд рублей (на конец 2023 года было минус 91,5 млрд рублей).

🚢 НМТП. В состав компании входят два крупнейших по грузообороту порта России.

По состоянию на 2023 г. у компании был отрицательный чистый долг 24,6 млрд рублей (в 2022 г. был 10 млрд рублей).

Также отрицательный чистый долг по последней отчетности имеют Юнипро, Мосэнерго, Северсталь, НЛМК.

Если делать ставку на будущее снижение ключевой ставки, то эти компании, как кажется, не очень интересны спекулятивно - они хорошо себя чувствуют и при 21% ставке, поэтому наибольший рост покажут, вероятно, те бизнесы, которые задолжали больше всего (на ум сразу приходят АФК и Сегежа).

С другой стороны, какие еще акции стоит выбирать для включения в портфель, если не те, что стойко переживают цикл повышения ставки и продолжают зарабатывать несмотря ни на что.

***

Веду канал https://t.me/buynotsell в Telegram, где разбираю новости финансов (и не только).

Подписывайтесь, чтобы не пропустить ничего интересного.