Майские праздники закончились, на короткой неделе индекс Мосбиржи показал небольшой рост, впервые за долгое время годовая инфляция снизилась, ОПЕК+ выкручивает яйца Казахстану, А Путин поздно ночью объявил, что готов к переговорам, все это в сегодняшней подборке новостей.

Эта неделя будет жаркой на события, а может и не будет. У меня нет хрустального шара и предсказывать будущее я не умею, но любой инфоповод, будет двигать, как в одну, так и в другую сторону, наша задача не поддаваться эмоциям, а действовать по плану наших инвестиционных стратегий.

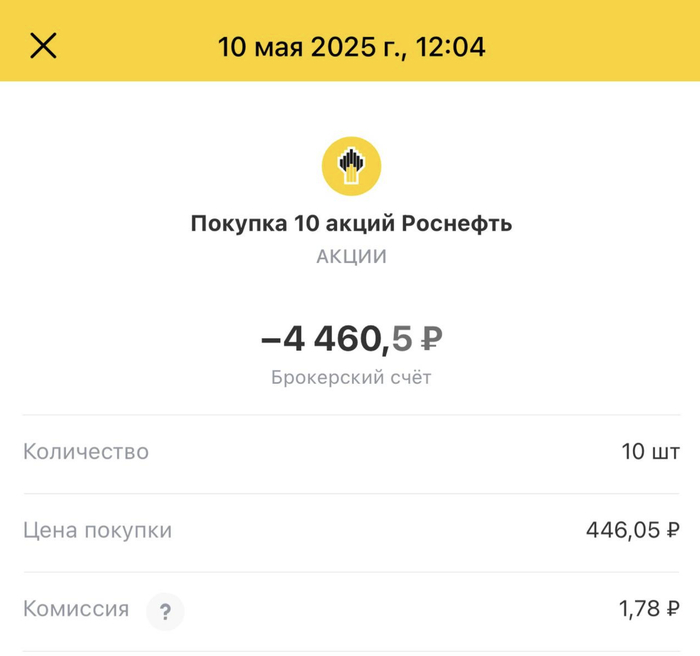

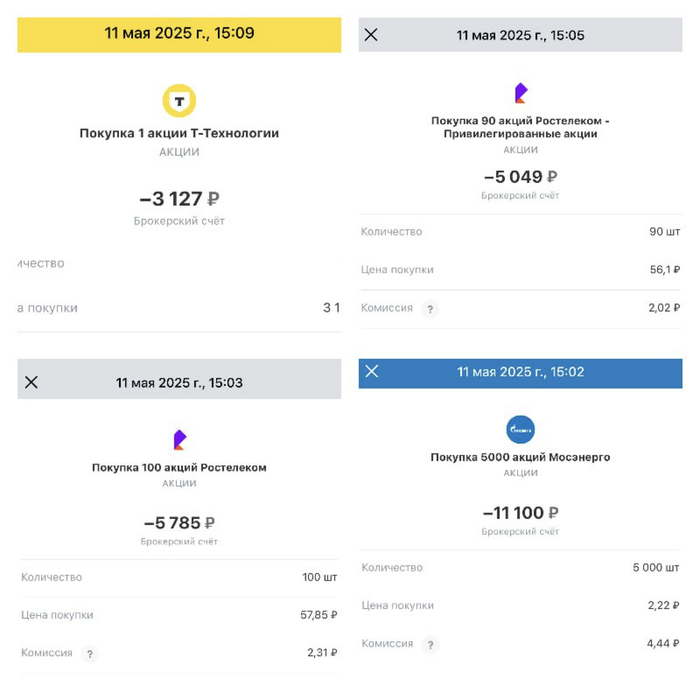

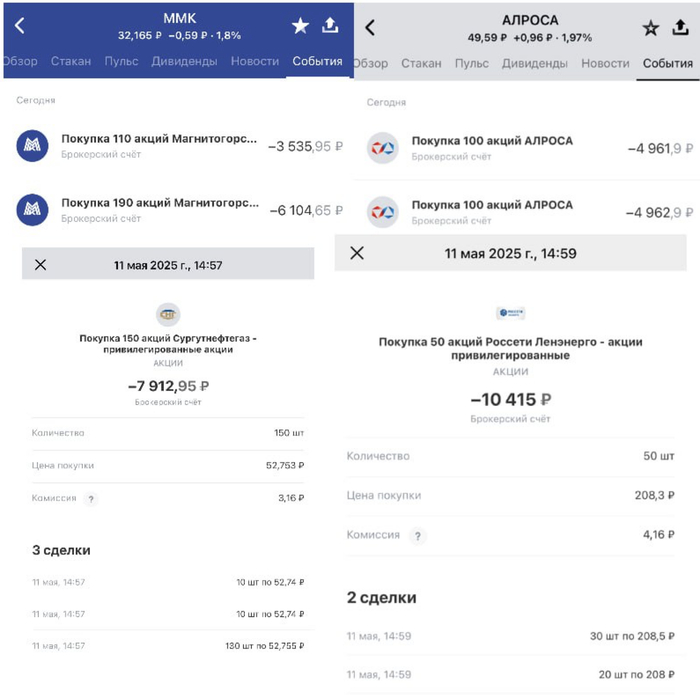

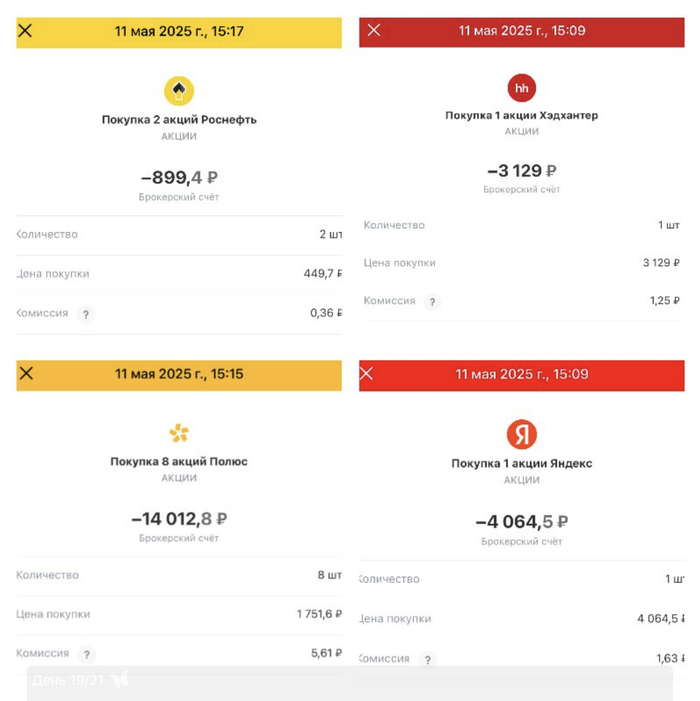

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🔷 Индекс Московской биржи

В начале недели начали падать, но потом некоторые инфоповоды помогли индексу немного вырасти, приехал Си, разговоры о вечном, в том числе о Силе Сибири-2. Рынок на малейших позитивных новостях уже готовится лететь в небеса.

Если смотреть глобально, ничего позитивного или негативного пока не произошло, рынок на месте, но немного в плюсе.

Индекс МосБиржи подрос с 2836 до 2850 пунктов.

🔷 Дивиденды

❗️ Пополняется календарь на большой дивидендный сезон

Радовали только энергетики.

🏦 DVEC ДЭК 0,1666773 ₽ (8%)

👛 KRSB Красноярскэнергосбыт 2,2545983 ₽ (13,8%) 🔥🔥🔥

🏦 TORS и TORSP ТРК 0,021 ₽ (3,5% ао, 5,1% ап)

🧬 MRKC Россети Центр 0,067638 ₽ (12,4%) 🔥🔥🔥

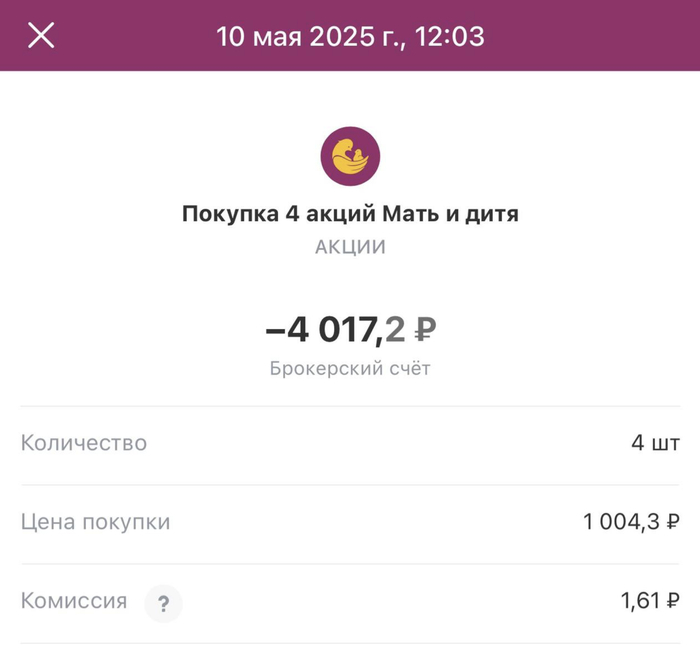

Утвердили свои дивиденды: T Т-Технологии, MDMG Мать и Дитя

❌ Желтые самокаты без дивидендов. СД ВУШ рекомендовал не выплачивать дивиденды, вернуться к этому вопросу в 4 кв 2025.

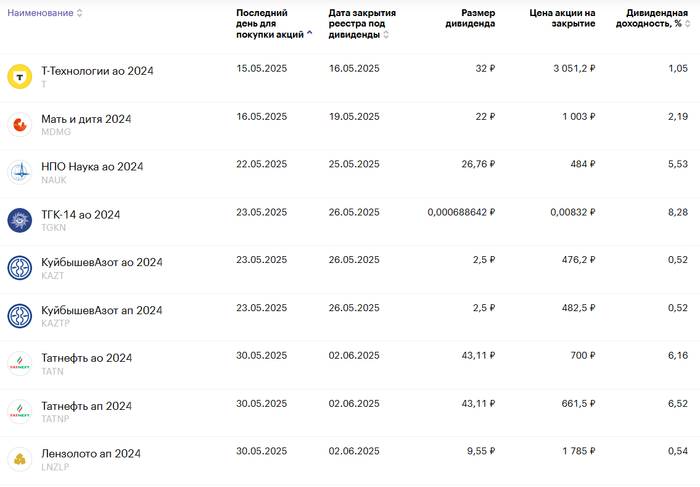

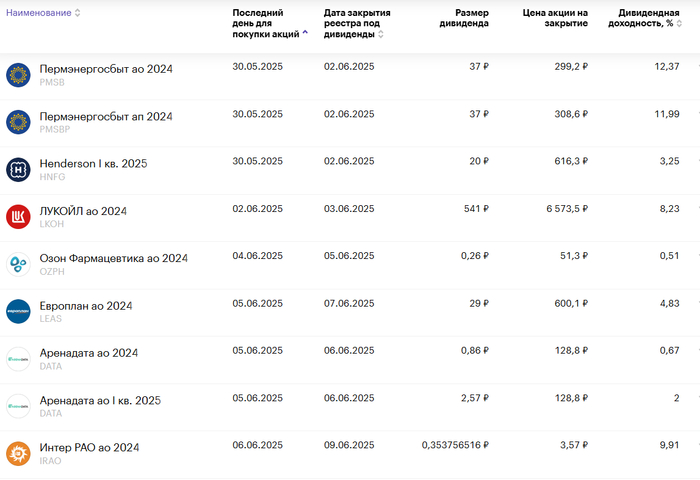

Календарь ближайших дивидендов

✅ Также интересно будет для инвестора в дивидендные акции:

🔷 Инфляция

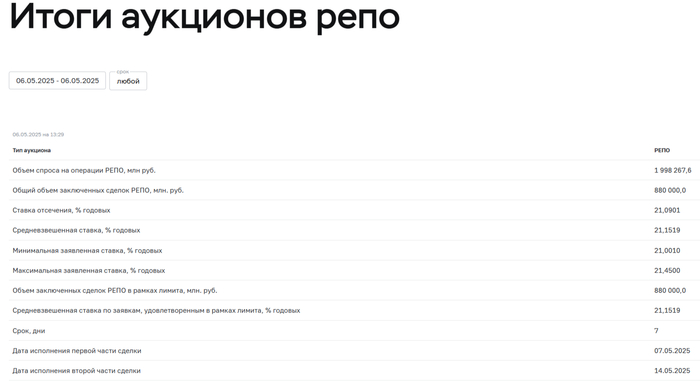

Инфляция в РФ за неделю с 28 апреля по 5 мая составила 0,03%, неделей ранее было 0,11%. Годовая инфляция на уровне 10,21%. Сыграл сезонный фактор, посмотрим на динамику, по это явно позитив.

🔷 Сырье

Что еще волнует инвестора, конечно, цена на золото и нефть.

Мы живем в эпоху монетарного безумия, золото может спасти от всякого рода инфляционных сценариев.

Нефть немного отскочила вверх, но надолго ли, картель собирается увеличивать добычу. Будет больно всем, но решили проучить Казахстан, который еще недавно заявлял, что будет придерживаться национальных интересов, а это, как вы понимаете, не по-пацански, от этого будет также больно и РФ и США и Саудовской Аравии.

От этого всего Американскому сланцу может стать очень больно. Во-первых, он у них не бесконечен, как об этом любят утверждать сами американцы, а во-вторых, продавать по таким ценам невыгодно, акционеры будут очень недовольны.

🔷 Договорнячок как бы есть, но его как бы нет

Еще недавно, Келлог предоставлял план по мирному урегулированию, от которого Киев отказался, помните, должна была пройти встреча в Лондоне, там были хорошие условия для Украины, но не очень для Москвы.

Сейчас, судя по всему, нам повезут план вместе с Уиткоффом, в котором будет 30-дневное перемирие, а играет ли Владимир Путин на опережение или нет, покажет время. Сегодня ночью наш президент объявил о том, что РФ готова к переговорам без предварительных условий, давайте встретимся в Стамбуле 15 мая. Мяч на стороне Украины.

Какой именно отредактированный план везут в Москву, мы скоро узнаем, также скоро будет понятно, разрешат ли Украине их кураторы на встречу в Турции. как всегда все очень сложно, Москва настаивает на конституции, а там Запорожье.

В противном случае, США скажут, что РФ недоговороспособна, выходят из мирного процесса, еще бы из военной помощи Киеву вышла.

🔷 Краткие новости интересных событий за неделю

● Акционеры VK одобрили допэмисиию на 115 млрд ₽

● Аренадата отчиталась, но не очень, скорректированная чистая прибыль за 1 кв 2025 минус 488 млн ₽. Тенденция плохих отчетов за первые три месяца 2025-го года продолжается.

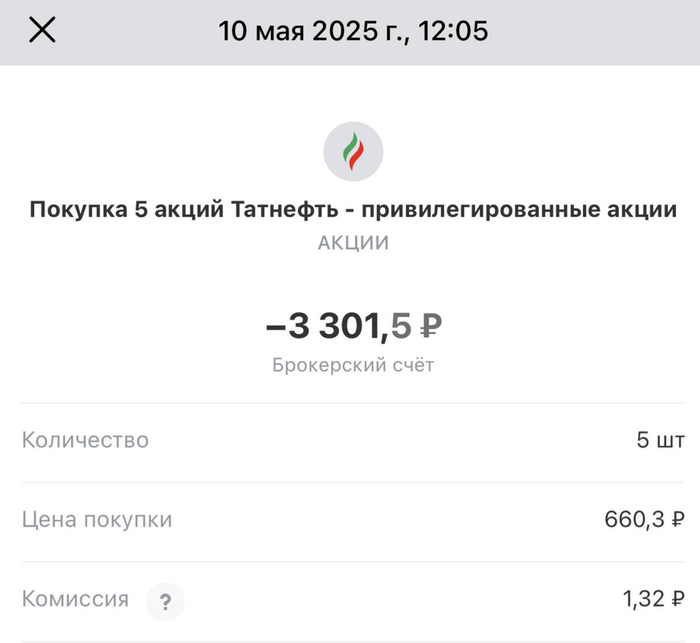

● Татнефть по РСБУ в 1 ув 2025 получила чистую прибыль в размере 37,3 млрд ₽, в прошлом году этот показатель составлял 68,4 млрд ₽, пу-пу-пуууу.

🇷🇺 В итоге имеем слабые результаты компаний, которые отчитываются за 1 кв 2025, дешевую нефть, бюджет РФ может недополучить 447 млрд ₽ от нефтегазовых доходов, а договорнячок может сорваться, все это даст возможность для покупок российских акций по интересным ценам. Всех с окончанием майских праздников, с прошедшим великим праздником Днем Победы.

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.