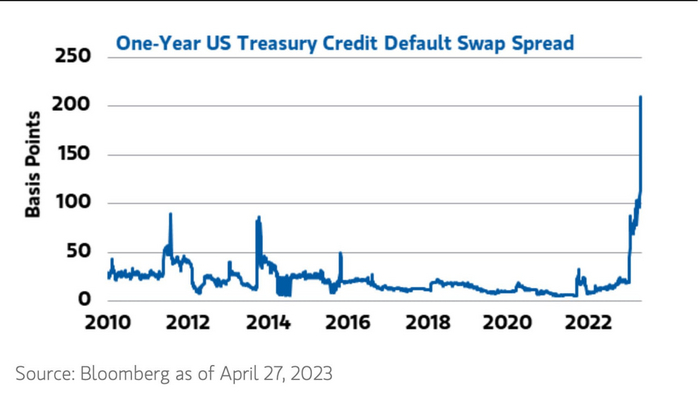

Баба Женя говорит, что дефолт США на пороге

"После анализа недавних поступлений федеральных налогов, по нашей наилучшей оценке, мы не сможем продолжать выполнять все обязательства правительства к началу июня, и, возможно, уже к 1 июня, если Конгресс не повысит или не приостановит лимит долга до этого времени”, - написала Йеллен. в письме спикеру Палаты представителей Кевину Маккарти.

Республиканцы и демократы никак не могут договорится. Первые в Палате представителей принимают свой собственный законопроект, а Байден отказывается вести переговоры до тех пор, пока потолок не будет отделен от переговоров о расходах.

Бюджетное управление Конгресса также предупредило в понедельник, что, по оценкам агентства, существует "значительно больший риск того, что у Казначейства закончатся средства в начале июня".

Сроки еще больше сокращаются из-за того факта, что Палата представителей будет заседать всего 12 дней, в то время как Сенат будет заседать всего 15 дней в мае.

*******************************

Перейдем к вишенке сегодняшнего обзора

На прошлой неделе советник президента США по национально безопасности выступил в Институте Брукингса с довольно занимательной речью. Вещи говорит иногда настолько ошеломляющие, что тут как бы не задуматься о смене экономико-политического курса США, хотя вряд ли. Хотя, некоторые издания уже стали писать о Горбачеве и перестройке. Так, американский журнал The National Interest сообщал об этой речи с подзаголовком: «Администрация Байдена признает, что социально-политическая и экономическая система Америки больше не работает».

Что же такого заявил советник Байдена?

Для начала прекрасная история прошлого о том, что США в своё время возглавили этот бренный мир, построили новый экономический порядок и это спасло сотни миллионов. Из нищеты.Ну и в целом вообще всем помогли, всех подняли. Но... случилось так, что все поменялось, в том числе и глобальная экономика. Финансовый кризис потряс средний класс. Пандемия обнажила хрупкость цепочек поставок. Ну а действия России подчеркнули риски чрезмерной зависимости. И вот это вот всё требует, чтобы мы пришли к новому консенсусу. И вот вся эта новая стратегия позволит построить более справедливый и долговечный глобальный экономический порядок на благо людей во всем мире. А не только лишь для Америки и её друзей.

Дальше гражданин Салливан предлагает начать с определения проблем, с которыми мы (они) сталкиваются. И вот начинается интересное. Когда президент Байден вступил в должность более двух лет назад, страна столкнулась с четырьмя фундаментальными вызовами.

Во-первых, это опустошенная промышленная база США. Всё мудрое, что было после войны, поблекло. Всё ушло в снижение налогов, дерегулирование, приватизацию, либерализацию. В основе этой политики лежало одно предположение: рынки всегда распределяют капитал продуктивно и действенно. Мы, конечно, не сбрасываем со счетов невидимую руку рынка, но... Но во имя чрезмерно упрощенной рыночной эффективности целые цепочки поставок стратегических товаров — вместе с производящими их отраслями промышленности и рабочими местами — переместились за границу. И постулат о том, что глубокая либерализация торговли поможет Америке экспортировать товары, а не рабочие места и производственные мощности, был обещанием, которое было дано, но не выполнено.

Другое предположение - тип роста не имеет значения. В итоге сложились привилегии для ряда отраслей экономики, таких как финансы, в то время как другие важные секторы, такие как полупроводниковая промышленность, атрофировались. Наш промышленный потенциал, который имеет решающее значение для способности любой страны продолжать внедрять инновации, серьезно пострадал.

Дальше больше... уже можно утирать пот.

Переходим ко второй проблеме.

Большая часть международной экономической политики последних нескольких десятилетий основывалась на предпосылке, что экономическая интеграция сделает государства более ответственными и открытыми, и что глобальный порядок будет более мирным и способствующим сотрудничеству — что приведение стран к порядку, основанному на правилах, побудит их придерживаться его правил.

Все обернулось совсем не так. В некоторых случаях это срабатывало, а во многих случаях - нет.

Китайская Народная Республика продолжала в огромных масштабах субсидировать как традиционные промышленные секторы, такие как сталелитейная промышленность, так и ключевые отрасли будущего, такие как чистая энергетика, цифровая инфраструктура и передовые биотехнологии. Америка не просто потеряла производство — мы подорвали нашу конкурентоспособность в области важнейших технологий, которые определят будущее.

Экономическая интеграция не помешала Китаю расширить свои военные амбиции в регионе или России осуществить вторжения в соседние демократические страны. Ни одна из стран не стала более ответственной или склонной к сотрудничеству.

И игнорирование экономических зависимостей, накопившихся за десятилетия либерализации, стало действительно опасным — от энергетической неопределенности в Европе до уязвимости цепочки поставок медицинского оборудования, полупроводников и важнейших полезных ископаемых. Это были те виды зависимости, которые можно было использовать для экономических или геополитических рычагов воздействия.

Дальше следует климатическая повесточка, куда уж без неё.

Ну и четвертая проблема, которую обнажает Салливан - неравенство. Мы, говорит, думали, что от свободной торговли разбогатеют все страны. Но случилось так, что даже в США средний класс потерял позиции, в то время как у богатых дела шли лучше, чем когда-либо. Все попытки что-то изменить, были загнаны в тупик республиканской оппозицией. А внутренняя экономическая политика не смогла в полной мере учесть последствия нашей международной экономической политики. Например, так называемый “китайский шок”, который особенно сильно ударил по карманам нашей отечественной обрабатывающей промышленности - с масштабными и долговременными последствиями, — не был должным образом предвиден и не был должным образом устранен по мере его развития.

И в совокупности эти силы подорвали социально-экономические основы, на которых покоится любая сильная и жизнестойкая демократия.

Что же делать? А вот что!

Первый шаг — это закладка нового фундамента у себя дома - с использованием современной американской промышленной стратегии.

Современная американская промышленная стратегия определяет конкретные секторы, которые являются основополагающими для экономического роста, стратегическими с точки зрения национальной безопасности и в которых частная промышленность сама по себе не готова осуществлять инвестиции, необходимые для обеспечения наших национальных амбиций.

Она осуществляет целевые государственные инвестиции в эти области, которые раскрывают мощь и изобретательность частных рынков, капитализма и конкуренции, чтобы заложить основу для долгосрочного роста.

В настоящее время Америка производит лишь около 10 процентов мировых полупроводников, а производство — в целом и особенно когда речь заходит о самых передовых чипах — географически сосредоточено в другом месте.

Это создает критический экономический риск и уязвимость национальной безопасности. Итак, благодаря закону о чипах и науке мы уже наблюдаем увеличение инвестиций в американскую полупроводниковую промышленность на порядки. И это еще только начало.

Или рассмотрим важнейшие полезные ископаемые — основу чистой энергетики будущего. Сегодня Соединенные Штаты производят только 4 процента лития, 13 процентов кобальта, 0 процентов никеля и 0 процентов графита, необходимых для удовлетворения текущего спроса на электромобили. Между тем, более 80 процентов важнейших полезных ископаемых перерабатывается в одной стране - Китае.

Цепочки поставок экологически чистой энергии рискуют превратиться в оружие точно так же, как нефть в 1970-х годах или природный газ в Европе в 2022 году. Итак, благодаря инвестициям в Закон о снижении инфляции и двухпартийный закон об инфраструктуре мы принимаем меры.

Следующая цель, обозначенная Салливаном - создание сильной, устойчивой и передовой технико-промышленной базы, в которую Соединенные Штаты и их партнеры-единомышленники, как с развитой, так и с формирующейся экономикой, могут инвестировать и на которую они могут положиться вместе.

Далее особо отмечается, что сношения должны вестись не только с развитыми (а здесь основной упор сделан на Канаду, Японию), но и развивающимися странами, такими как... Индия, Ангола, Индонезия, Бразилия (все это приведено в качестве примеров, но просто ли так? Конечно нет).

А затем сообщается, что США разработали элементы амбициозной региональной экономической инициативы "Индо-Тихоокеанские экономические рамки" (IPEF), чтобы сосредоточиться на этих проблемах — и на их решении. Мы ведем переговоры с тринадцатью странами Индо-Тихоокеанского региона, которые ускорят переход на экологически чистую энергетику, обеспечат налоговую справедливость и борьбу с коррупцией, установят высокие стандарты в области технологий и обеспечат более устойчивые цепочки поставок важнейших товаров и ресурсов.

Некоторые посмотрели на эти инициативы и сказали: “Но это не традиционные соглашения о свободной торговле”. В этом-то все и дело. Для тех проблем, которые мы пытаемся решить сегодня, традиционная модель не подходит. Проще говоря: в современном мире торговая политика должна быть направлена не только на снижение тарифов.

В то же время администрация Байдена разрабатывает новую глобальную трудовую стратегию, которая продвигает права трудящихся с помощью дипломатии.

Сейчас мы продолжаем работать над заключением исторического соглашения со 136 странами, чтобы окончательно положить конец гонке за снижением корпоративных налогов, которая наносит ущерб среднему классу и работающим людям.

Мы можем помочь создать благоприятный цикл и гарантировать, что наши конкуренты не получат преимущества, деградируя планету.

Последний шаг... мобилизация триллионов инвестиций в развивающиеся экономики — с помощью решений, которые эти страны разрабатывают самостоятельно, но с привлечением капитала, обеспеченного другим стилем американской дипломатии. И мы должны расширить доступ к льготному, высококачественному финансированию для стран с низким и средним уровнем дохода, поскольку они сталкиваются с проблемами, выходящими за рамки границ какой-либо отдельной страны (Ребрендинг МВФ?). Мы также предприняли серьезные усилия по ликвидации разрыва в инфраструктуре в странах с низким и средним уровнем дохода. Мы называем это Партнерством в интересах глобальной инфраструктуры и инвестиций — PGII. PGII мобилизует сотни миллиардов долларов на финансирование энергетической, физической и цифровой инфраструктуры в период с настоящего момента и до конца десятилетия.

Ну и дальше рассказывается, что все это соответствует высоким стандартам и служит великим целям, в отличие ОТ... китайской инициативы «Один пояс и один путь».

И тут же...

Мы ввели тщательно продуманные ограничения на экспорт самых передовых полупроводниковых технологий в Китай. Эти ограничения продиктованы прямыми соображениями национальной безопасности. Ключевые союзники и партнеры последовали этому примеру, руководствуясь своими собственными соображениями безопасности.

Это индивидуальные меры. Они не являются, как говорит Пекин, “технологической блокадой”. Они не нацелены на развивающиеся экономики. Они сосредоточены на узком сегменте технологий и небольшом количестве стран, намеревающихся бросить нам вызов в военном отношении.

Мы конкурируем с Китаем во многих измерениях, но мы не стремимся к конфронтации или конфликту. Мы стремимся ответственно подходить к конкуренции и стремимся сотрудничать с Китаем там, где это возможно.

Как сказала госсекретарь Йеллен на прошлой неделе в своей речи на эту тему, мы можем защищать интересы нашей национальной безопасности, поддерживать здоровую экономическую конкуренцию и работать вместе, где это возможно, но Китай должен быть готов сыграть свою роль.

И что в итоге?

Миру нужна международная экономическая система, которая работает на наших наемных работников, работает на нашу промышленность, работает на наш климат, работает на нашу национальную безопасность и работает на беднейшие и наиболее уязвимые страны мира.

И это означает возвращение к основному убеждению, которое мы впервые отстаивали 80 лет назад: Америка должна быть в центре динамичной международной финансовой системы, которая позволяет партнерам по всему миру сокращать бедность и повышать общее процветание.

Вот такая, я бы сказал, программная речь. Аккурат в момент объявления Байдана о согласии идти на второй срок. Тут прекрасно всё. Ну для начала, сразу выбивают козырь Дональда Фредовича - про промышленность. Т.е. прямо берется весь его программный набор и... объявляется нашим (т.е. демократическим). Всё это заворачивается в красивую обёртку осознания и признания ошибок - да, допустили, обнаружили, согласны, виноваты (но не совсем, в основном это всё они), исправим.

Там же обращено внимание, на фактическое обозначение провалов во внешней политики, про которые говорили некоторые умные люди в нашем с вами Отечестве. Это отдача технологий в Китай, это полный пробел в расшатывании связей РФ и Китая. Это допущение создания сильных связей между Европой и РФ. И попытка на корню обрубить попытку создать крупнейшую цепочку с Азии в Европу.

Интересны совершенно конкретные «упрёки» в сторону финансового сектора. И промеж строк - забудьте о снижении налогов.

Также, судя по всему, последний расчет делается не на многоблочную мировую систему, а на двуполярность, с одной стороны которой гегемоном остается США. Здесь, кстати, лицемерие и наглость натурально зашкаливает, хотя и не удивляет. Начали с того, что мы за изменения, что все должно быть хорошо, мы неправильно себя вели и фееричная оконцовка - «Миру нужна международная экономическая система, которая работает на наших наемных работников, работает на нашу промышленность, работает на наш климат, работает на нашу национальную безопасность». Пять балов.

В общем, хороший заход на новый этап лидерства. Заметьте, нет речи про РФ. Как будто, вопрос с нами они уже считают решённым. Но, учитывая, что основной головной болью было снабжение Германии дешевым газом, то да, вопрос решенный.

*****************************

Про занятости...

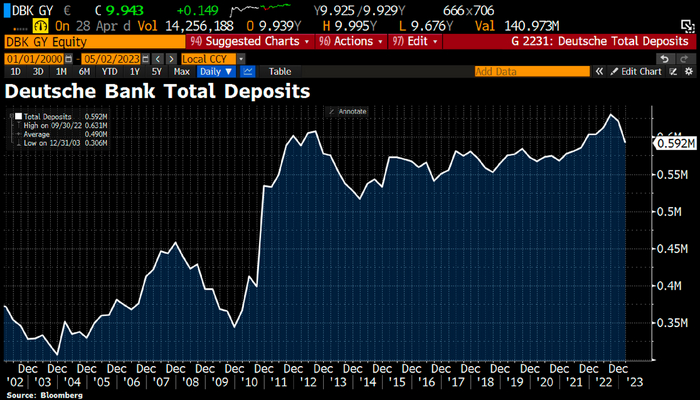

Потекли депозиты в ДойчеБанке.

Ну как, не то чтобы прям потекли-потекли, но -5% за первый квартал. До 592 млрд евро.

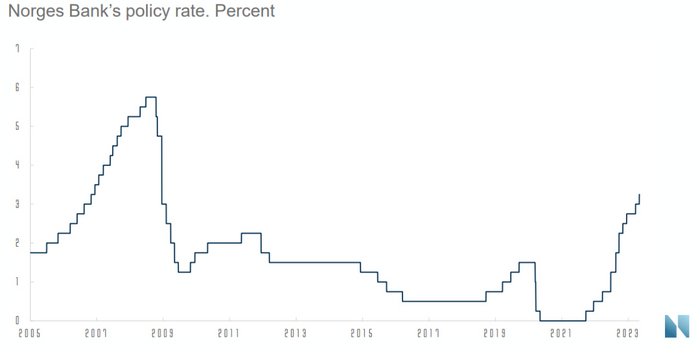

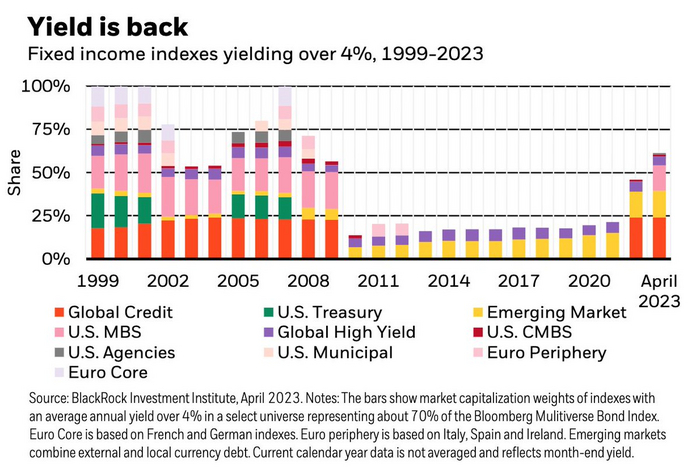

Говорят, Дойче теперь предлагает 2,4% годовых на фиксированный сберегательный счет на 1 год, дабы удержать клиентов.

Отмечу, что годовые облигации Германии сейчас идут с доходностью 3,123%. 6-месячные - 3,050%.

******************************

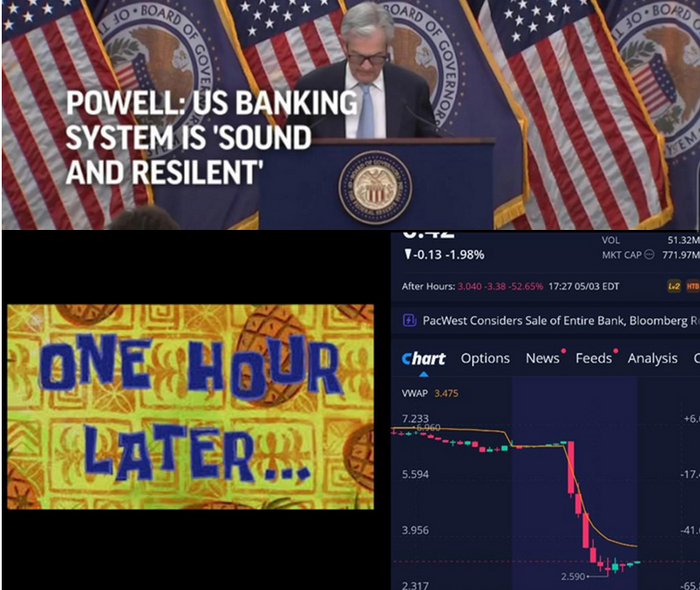

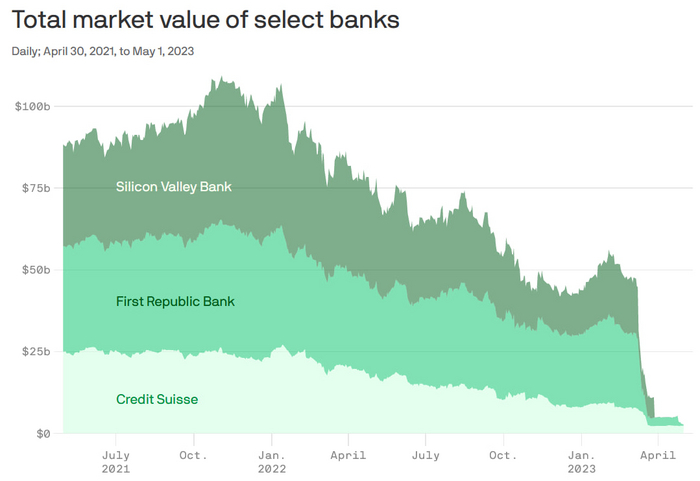

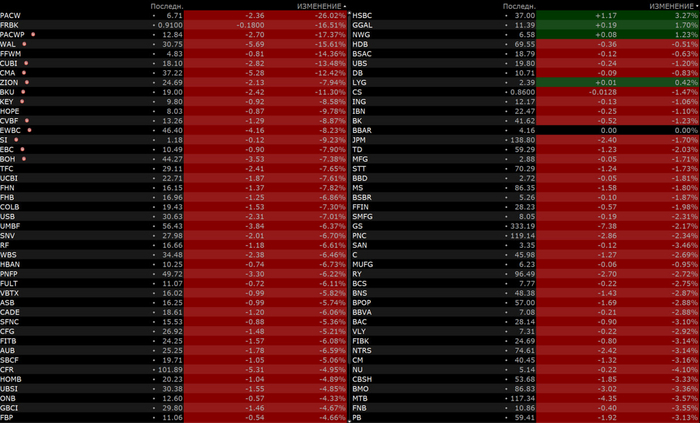

Тут контингент интересовался, а что будет с акционерами FRC после его покупки старшим братишкой JPMorgan?

Отвечает аналитик компании Wedbush Securities:

В то время как генеральный директор JPMorgan Джейми Даймон заявил в понедельник, что «кризис закончился», этого нельзя сказать об инвесторах FRC. JPMorgan не взял на себя корпоративный долг или привилегированные акции First Republic, а это означает, что институциональные инвесторы не получат ничего (возможно, они надеялись на конвертации акций FRC в акции JPM. Владельцы обыкновенных акций FRC также останутся ни с чем.

Мы ожидаем "уничтожения" обыкновенных акционеров после того, как FRC вступит в конкурсное управление и будет продана JPM

Да, акционеры могут предъявить претензии в FDIC для получения своих долей (по каким ценам?). Но... акционеры на сайте FDIC указаны как четвертая и последняя группа кредиторов, которым должны быть выплачены деньги.

*****************************