ОПЕК+ уничтожает нефтяной рынок. Когда союз, созданный для контроля, сам теряет контроль... Почему Саудиты разозлись и что делать России?

Цены падают, союзники грызутся, бюджеты трещат. Зачем Саудовская Аравия сама обрушивает цену на нефть? Как это отразится на российском рынке и что делать инвесторам?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

☕#130. За чашкой чая..

В СМИ снова начинают разгонять новости о повышении добычи в июне от ОПЕК+... Ну, и как это в очередной раз "уничтожит" российскую экономику? (*)

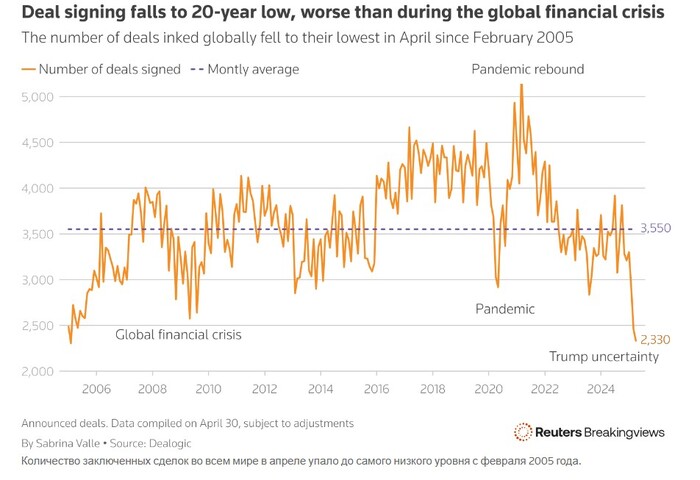

🛢️ Сейчас видим, как Brent ходит между «пытаюсь закрепиться выше $70» и «как бы не улететь ниже $55 за полгода». Стоит рынку немного вздохнуть — тут же подлетает Саудовская Аравия с новым кульбитом или Трамп с твитом, способным снести $5 за день.

И вроде бы, с апреля нефть пыталась восстановиться после обвала, который мы и разбирали, но ОПЕК+ сделал все, чтобы этого не случилось. Они продлили до июня увеличение добычи на 411 тыс. баррелей в сутки, которое они уже активно реализуют. Рынок отреагировал соответственно...

Так зачем крупнейшие экспортеры сами убивают рынок? И что будет с Россией, у которой нефтяной сектор — главное направление экономики? Давайте разбираться...

🩸 Саудовская месть и раскол ОПЕК+: когда союзники немного поссорились

Вот это решение "увеличить добычу", ведь не просто статистика для любопытных СМИ, а отражение некого раскола внутри альянса. Главная причина — нарушения квот отдельными странами и борьба за рыночную долю.

🇸🇦 Саудовская Аравия немного обидилась, проанализировав, что пока она добровольно сокращает добычу на 1 млн барр/сутки, друзья: Россия, Ирак и Казахстан — стабильно нарушают лимиты. В 2024 году Россия качала на 100–200 тыс. баррелей больше, чем положено. (*)

И, конечно же, Саудитам это не понравилось. Министр энергетики заявил: «Мы готовы терпеть Brent даже по $50, если это вернёт дисциплину». Ну и сами нарастили резервные мощности до 5,6 млн баррелей/сутки. (*) Что не есть хорошо для нас.

📰 По данным СМИ, на заседании 1 июня ОПЕК+ вновь может нарастить добычу на те же 411 тыс. барр. Более того, в ноябре теоретически могут отменить добровольные сокращения на 2,2 млн баррелей/сутки — на год раньше плана.

А вот это точно будет больно.

💢 Почему нефть дешевеет, несмотря на санкции и "дефицит"?

Казалось бы, все эти конфликты, санкции, пошлины.. должны толкать цены на нефть вверх, и никакая ОПЕК+ не поможет. На деле — обратное. Почему?

Рост добычи вне ОПЕК+. США ставят рекорды, добывая 13,5 млн барр/сутки (18,6% мирового рынка) (*). Сланцевая нефть вытесняет ОПЕК+ из Азии, особенно из Китая и Индии, где спрос растёт медленнее ожиданий

Иранский фактор. Возможное возвращение Ирана на рынок (1–2 млн барр/сутки) при смягчении санкций Трампом создаёт избыток предложения. Это компенсирует эффект от санкций против России.

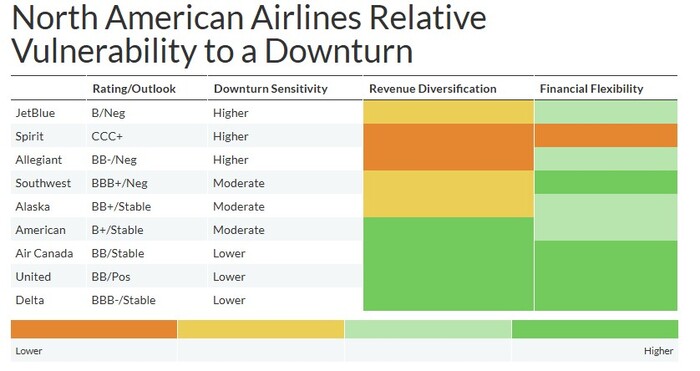

Слабый спрос. Замедление экономики Европы и нестабильное восстановление Китая (рост ВВП ≈ 4,5%) ограничивают потребление нефти. Прогноз спроса на 2025 год — 104 млн барр/сутки, но риски рецессии никто не убирает.

🇷🇺 Россия между нефтью и дырами в бюджете: что грозит инвесторам?

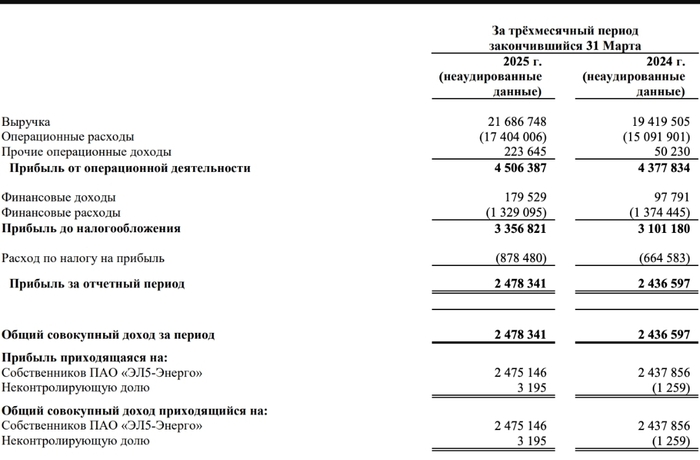

Очевидно, для России низкие цены на нефть — плохо. Нефтегазовые доходы составляют ≈ 28% бюджета, а военные расходы в 2024 году уже превысили нефтяные поступления (6,5 трлн рублей против 5,8 трлн)

Что сейчас имеем?

⚡Рост бюджетного дефицита. В 2024 году дефицит составил 3,2% ВВП, и в 2025 году он может достичь 4%, если цены не восстановятся. России придётся либо урезать расходы (что сложно в условиях конфликта), либо наращивать долг.

⚡Рубль. Падение нефтяных доходов снижает приток валюты. А укрепление рубля (доллар по 80₽) ещё и бьёт по экспорту.

⚡Пошлины Трампа на покупателей нефти РФ. Потолок цен на российскую нефть ($60) и запрет на импорт в ЕС сократили доходы. Вторичные санкции США против покупателей (например, Индии, берущей 40% экспорта Urals) могут увеличить дисконт до 25–30%, опустив цену Urals к $40.

Главное событие, которое будет решать многое, — 1 июня, где станет понятно, продолжит ли организация увеличивать добычу или нет. Я склонен считать, что дальнейшего увеличения не будет, хоть и сильно сомневаюсь

Как считаете, что сделает ОПЕК+ на следующем заседании?

Очень важна ваша поддержка — плюсани пожалуйста ♥️, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Последние выпуски: