Как 2,9 млн инвесторов в октябре инвестировали. Закупились акциями и валидолом

Октябрь снова выдался сложным для рынка. Инвесторы, не успев оправится от сентябрьского разгрома, получили по полной программе и в октябре, опустошив в аптеках запасы валидола.

Мосбиржа поделилась итогами октября 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Всем валидол, или смотрим объёмы торгов акциями и облигациями, народный портфель октября и другие интересные данные.

🩸 Свежая кровь

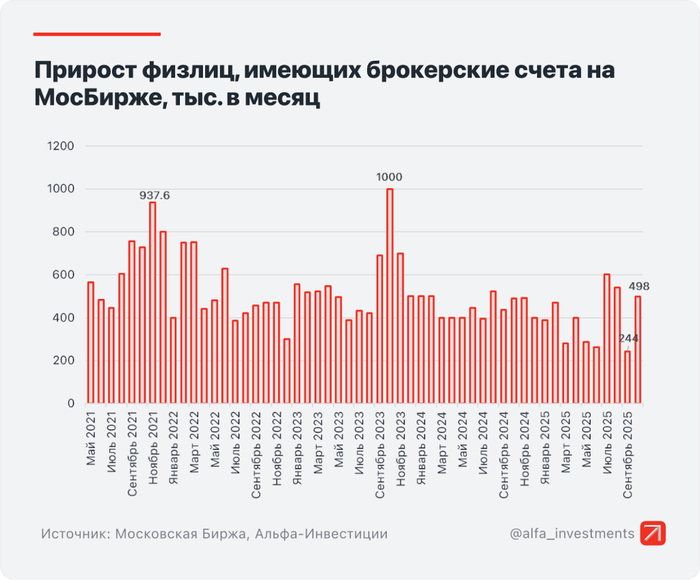

Число физлиц, имеющих счета на Мосбирже, за октябрь увеличилось на 498 тысяч и достигло 39,4 млн, ими открыто более 74,2 млн счетов. В октябре было 2,9 млн активных инвесторов (3,5 млн в сентябре), из них 342 тыс. квалы. Приток увеличился, но активных стало меньше.

Я, один из этих 2,9 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь.

Доля физлиц в объёме торгов акциями и паями биржевых фондов составила 68%, в объёме торгов облигациями — 13%. Многие физики стали затариваться акциями, ну а времена для акционеров тяжёлые, так что затарились и валидолом.

🛍 Общий объём

Общий объём торгов в октябре составил 172,6 трлн рублей (162,7 трлн в сентябре). Это рекорд!

Физлица по итогам месяца инвестировали 175,8 млрд рублей. Из них в акции вложено 14,9 млрд рублей; в облигации — 112,7 млрд рублей; в паи фондов – 48,2 млрд рублей. В деньгах инвестиции в акции упали, что странно, цены-то были низкими. Просто любят покупать на хаях.

Подавляющее большинство денег ушло в облигации и фонды, а не в акции. Ну типичное же поведение.

🛍 Акции и фонды

Объём торгов акциями, депозитарными расписками и паями составил 3 трлн рублей (2,7 трлн рублей в сентябре). Объёмы остаются небольшими.

💼 Народный портфель: акции Сбербанка (ао 29,1% и ап 7%), Лукойла (13,8%), Газпрома (13,5%), ВТБ (8,1%), Т (6,8%), Яндекса (6%), X5 (5,3%), Полюса (5,9%) и Норникеля (5,2%). Иксы поднялись выше, а Норникель вытеснил Роснефть.

💼 Народный портфель Индекса IPO: SVCB, UGLD, ASTR, IVAT, OZPH, EUTR, SOFL, LEAS, MBNK и DIAS. Совкомбанк остался первым, ЮГК вышел на 2 место.

💼 Народный портфель фондов: фонды денежного рынка LQDT (38%), SBMM (18,3%) и AKMM (17,7%), фонды облигаций AKFB (2,5%) и AKMB (2,3%). Большинство денег в фондах денежного рынка, также в топе остаются два фонда облигаций.

🛍 Облигации

Объём торгов облигациями составил 3,6 трлн рублей (2,7 трлн рублей в сентябре).

Общий объём размещений и обратного выкупа облигаций составил 2 трлн рублей, включая объём размещений однодневных облигаций на 297 млрд.

Размещений было достаточно, но мне были интересны далеко не все. Я поучаствовал в этих: МСП Факторинг 1Р1, Р-Вижн 1Р2, АФ Банк 1Р16. Ну я больше длинные ОФЗ покупал и недвижку.

А про все свои покупки октября я писал тут.

🛍 Другие рынки

Срочный рынок — 14,1 трлн рублей

Валютный рынок — Мосбиржа больше не предоставляет данные

Денежный рынок — 124,5 трлн рублей

Драгметаллы — Мосбиржа больше не предоставляет данные

🤔 Что в итоге?

Октябрь получился валидольным. Ну это заслуга Трампа. Он как что-нибудь трампнет, так сразу акции начинают шевелиться вместе с волосами на голове. Акции не просто чилят на дне, они его время от времени активно бурят. Так и в дурку можно попасть.

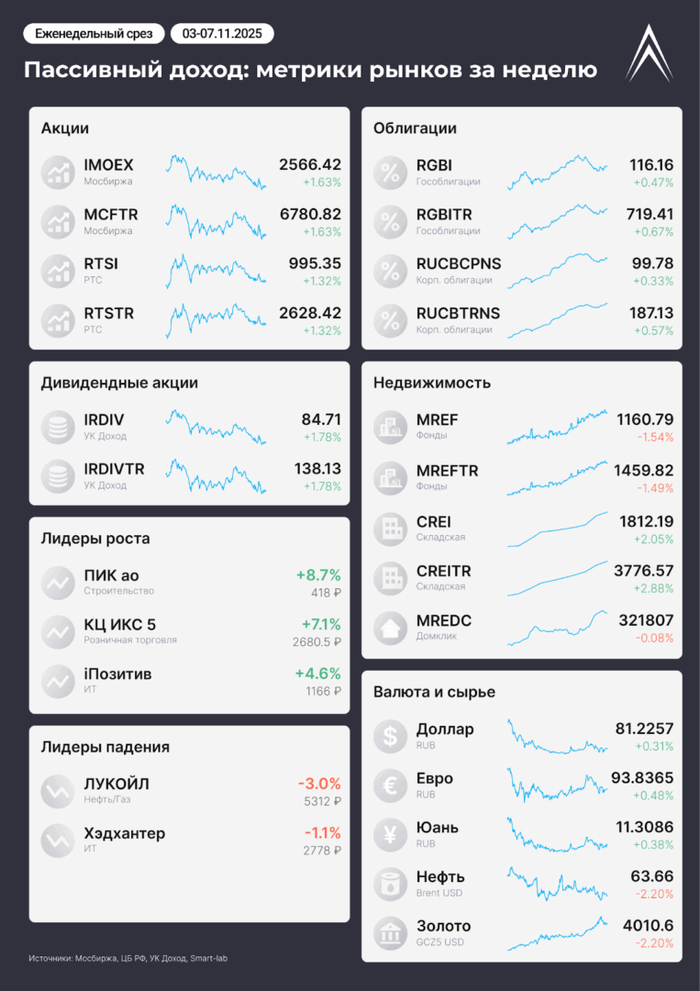

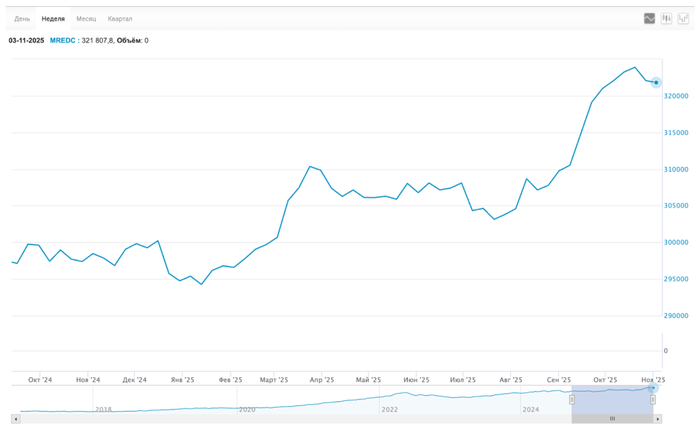

Если смотреть на RTS, то за 12 месяцев он в плюсе на +18,8%. IMOEX показывает +0,42% за год. Это же настоящая машина времени, которая вернула нас на год назад! IMOEX закрыл месяц на 2525, а RTS на 982. Как вам уровни, господа эксперты по подводной охоте на утонувшие акции?

Красный — индекс RTS, синий — индекс Мосбиржи:

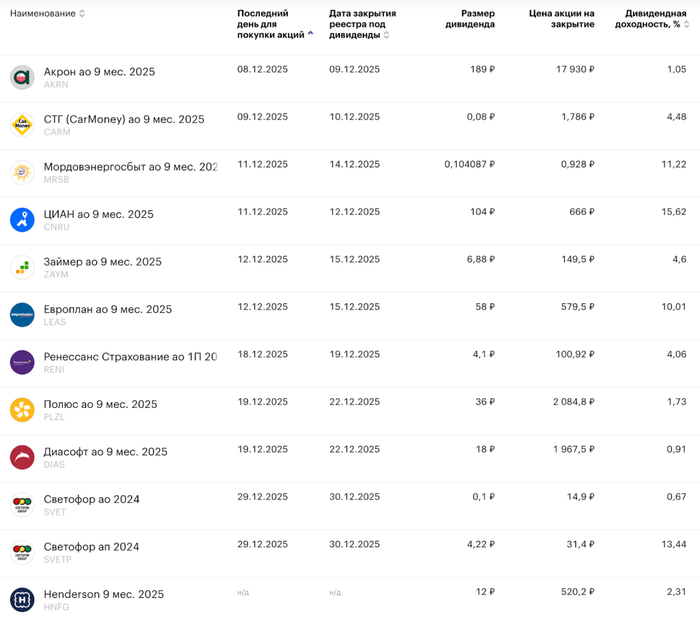

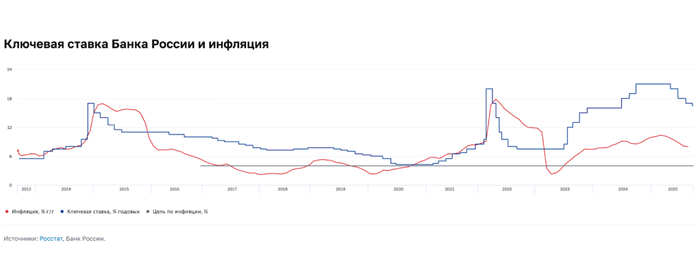

В октябре хотя бы дивидендов насыпали, а в ноябре засуха и дожди. Может хоть снег уже выпадет, поприятнее станет. ЦБ снижением ключа до 16,5% не удивил, текущий уровень ставки особо не отражается на акциях, а вот облигации растут. Про геополитическую обстановку и санкции повторяться в очередной раз не хочется. Продолжаем следить за новостями и не забываем, что они могут дать импульс рынку как вверх, так и снова вниз. 💬 Как считаете, что может случиться в ноябре?

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.