Сегодня в выпуске:

— Обзор тенденции розничного кредитования

— Искусственный интеллект оказался тысячью индийских юнитов

— Сколько зарабатывает американец?

— Там США поехало нагибать Китай в Китай

Доброе утро, всем привет!

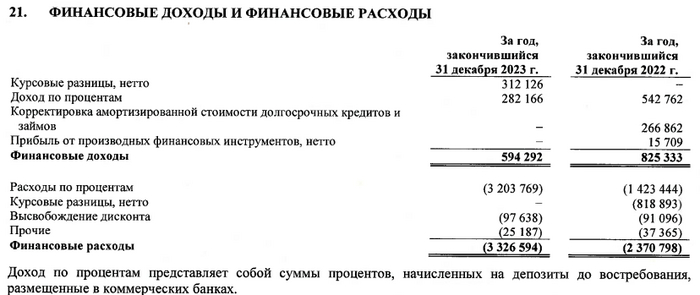

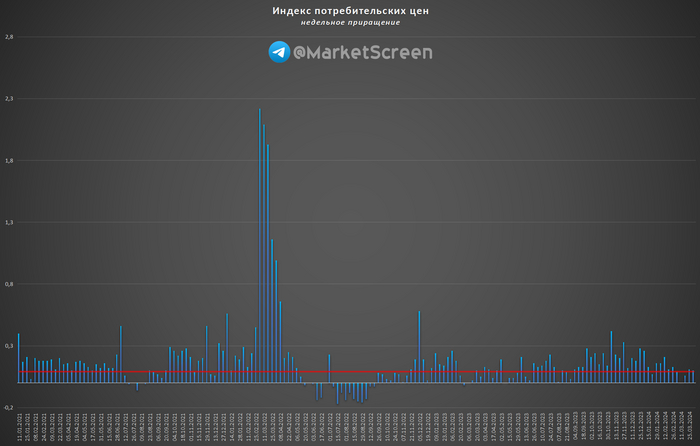

Четверг. Пришло время поговорить об инфляции.

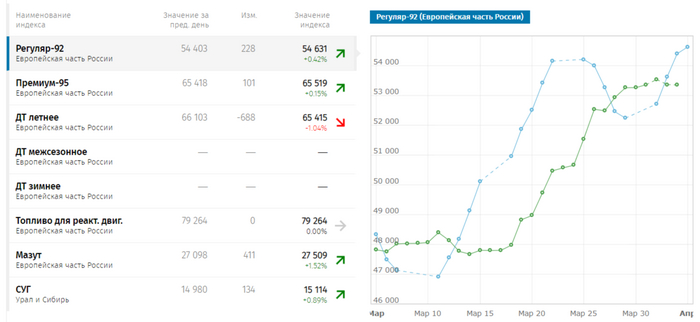

За неделю с 26 марта по 1 апреля на потребительском рынке инфляция замедлилась до 0,10%, год к году темпы роста цен составили 7,62%.

▪️ В сегменте продовольственных товаров рост цен замедлился до 0,07%. На продукты питания за исключением овощей и фруктов темпы роста цен снизились (0,12%), на плодоовощную продукцию снижение цен продолжилось (-0,56%).

▪️ На непродовольственные товары на отчётной неделе инфляция сохранилась на уровне прошлой недели (0,09%).

▪️ В секторе услуг цены изменились на 0,24%: снижение цен на авиабилеты на внутренние рейсы сохранилось.

На автомобильный бензин цены не изменились, а на дизельное топливо выросли на 0,2%.

Отмечу, что для выхода на цели, обозначенные Банком России, нам необходима недельная инфляция в 0,08-0,09%.

*************************

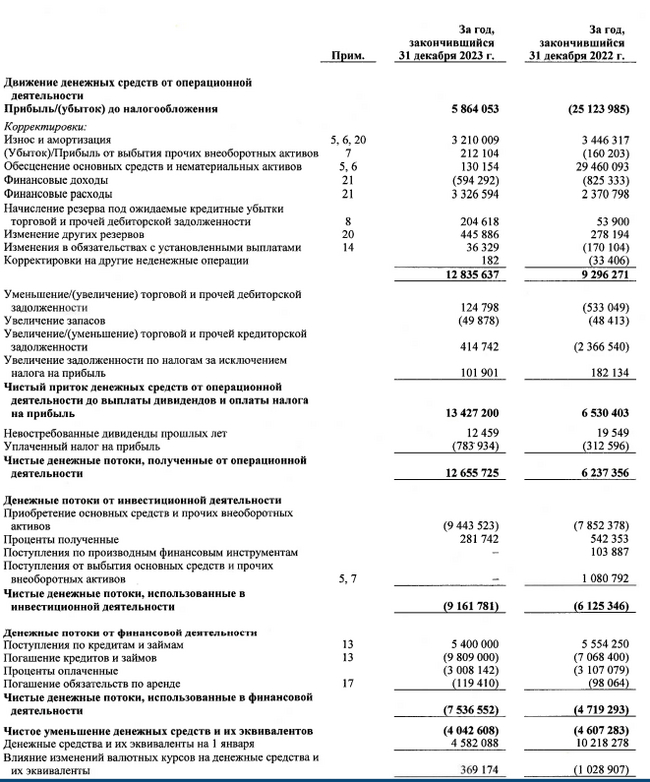

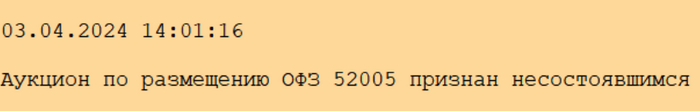

«Не хотите? Как хотите», - сказал Минфин России и закрыл дверь.

Стабильно раз в месяц прибегают большие дяди, которые предварительно заливают цены на ОФЗ и пытаются дать денег нашему с вами государству в долг под большие проценты. На что им отвечают - «заявки по приемлемым уровням отсутствуют».

Но вам расскажут, что экономика настолько ниже дна, что даже свои не верят в неё и отказываются фондировать.

Ну а второй аукцион по размещению ОФЗ-ПД прошел нормально. Разместили 54,76 млрд ₽ при спросе 124,47 млрд ₽.

******************************

Предлагаю поговорить про тенденции в нашем розничном кредитовании

Ключевое:

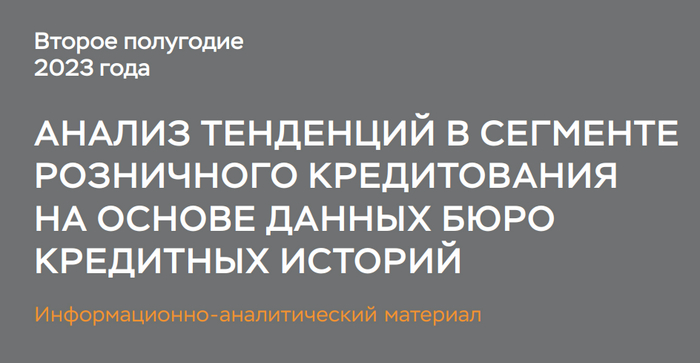

▪️ 50 млн человек - общее количество заёмщиков в банках и МФО на 01.01.2024

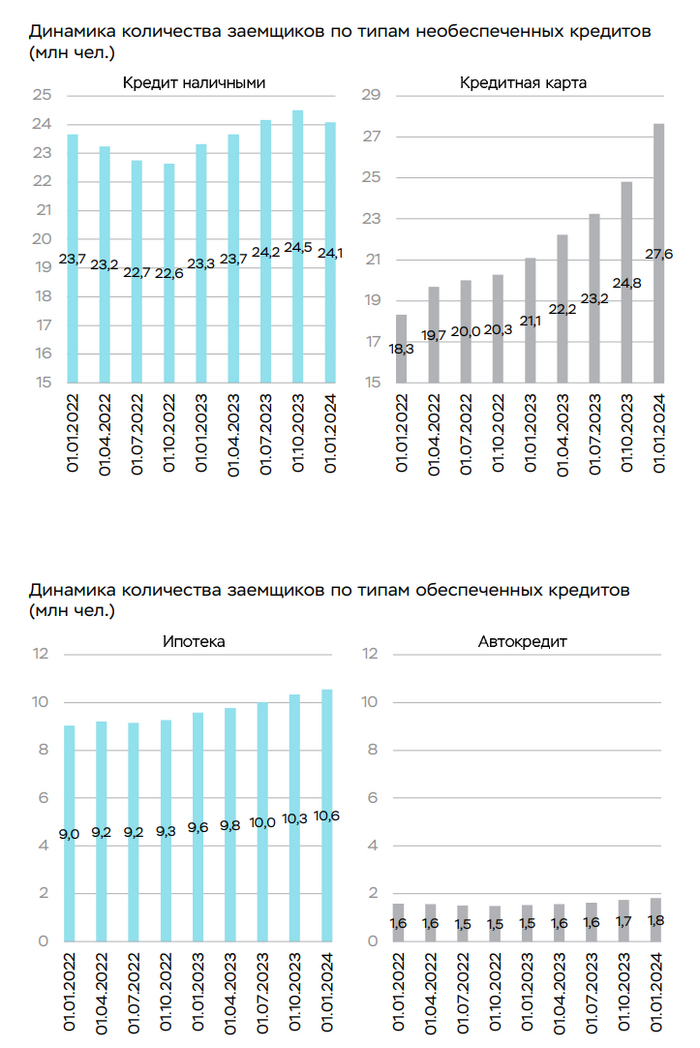

▪️ 2 кредита - среднее количество кредитов у заёмщиков, взявших в IV квартале 2023 ипотеку

▪️ 950 тыс.₽ - средний долг заёмщика, взявшего в IV квартале 2023 потреб

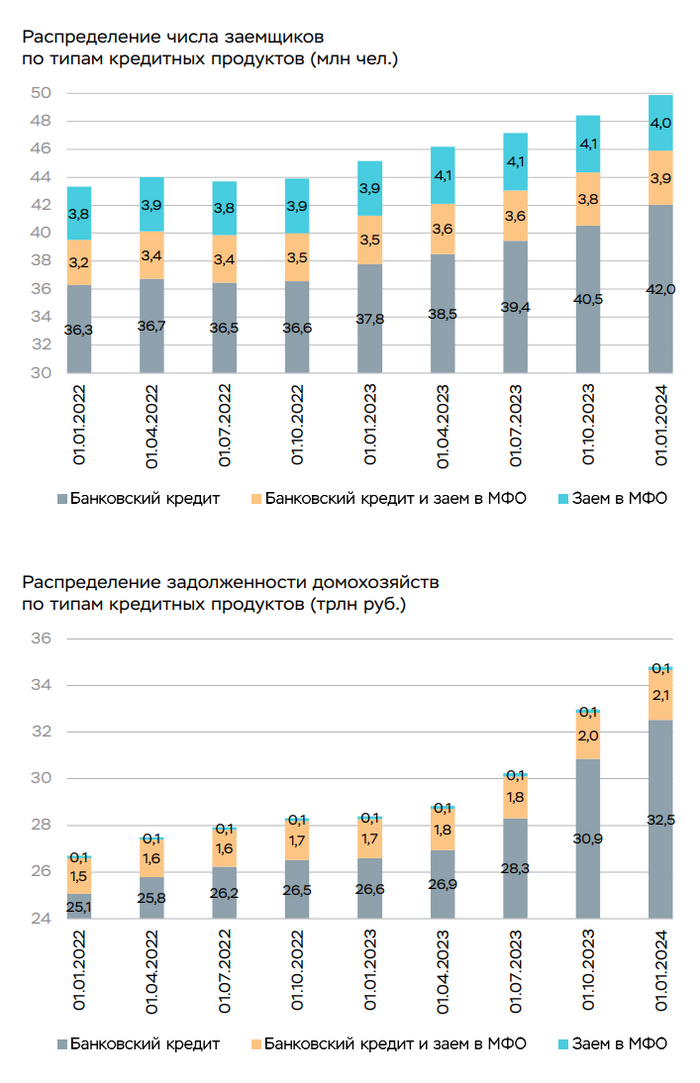

▪️ Пользователей кредитных карт впервые стало больше, чем имеющих кредит наличными. Число активных пользователей кредиток превысило 27 млн.человек.

▪️ Доля ипотечных кредитов, по которым первоначальный взнос вносился за счет потреба - 6,3%

▪️ 15% ипотечных кредитов было выдано на срок более 30 лет.

Про задолженность

За 2023 задолженность граждан выросла на 6,4 трлн ₽ (до 34,8 трлн ₽). Если брать в деньгах, то основная масса приходится на банки.

Доля задолженности заёмщиков, имеющих заем в МФО, стабильна протяжении последних двух лет и не превышает 7% от всей задолженности физических лиц.

Сегментация кредитования

Количество заёмщиков - пользователей кредитных карт увеличилось за полгода на 4,4 млн.человек (+31% с начала года).

Число ипотечных заёмщиков растёт стабильными темпами. Увеличение на 0,6 млн.человек за полгода (+5%).

Количество заёмщиков, имеющих автокредит, превысило уровень 2022 и достигло 1,8 млн.человек (+0,2 млн за полгода).

Возрастные группы

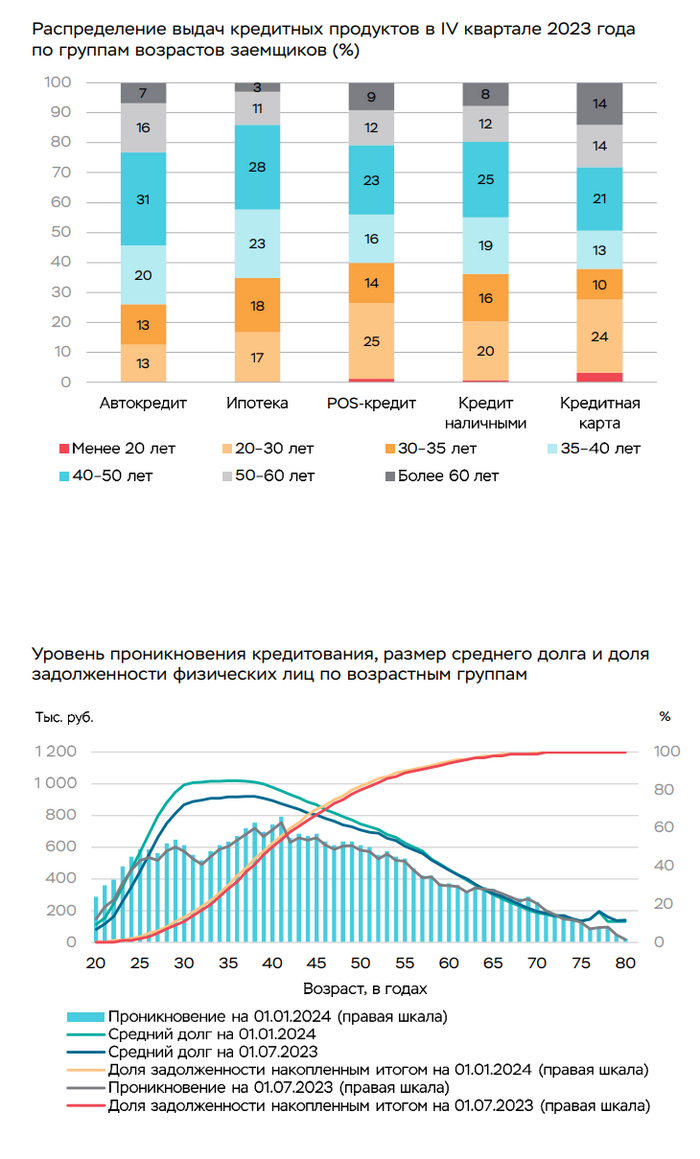

Наибольший уровень проникновения кредитования достигается в возрастной группе 38-40 лет (свыше 62%). Средний долг тут - под 800 тыс.руб.

В целом, средний долг за полгода вырос. Неудивительно.

Группа 40-50 лет лидирует по всем сегментам кредитования, кроме кредитных карт и POS. Тут за ними 21% и 23% общей доли, а лидерство у 20-30-летних с 24% и 25%.

В 14% ипотечный заёмщик был старше 50 лет.

Ипотека. Возраст

У 42% выданных во втором полугодии 2023 ипотек возраст заёмщика на момент плановой выплаты кредита составляет более 65 лет. За год эта доля выросла на 11 процентов.

***********************************

Индекс деловой активности (PMI) в сфере услуг в РФ немного вырос.

В прошлом месяце он упал, а в марте слегка вырос. С 51,1 до 51,4. Напомню, всё, что выше 50, считается хорошо. Ибо развитие. В целом же, PMI в промышленной сфере нам кажется несколько более важным, чем в сфере услуг. С услугами у нас полный порядок. Они только успевают цены поднимать последние два года.

***************************

Тут новое исследование по финансам и «всёпропало» подъехало

Не наше

Инфляция является главным фактором финансового стресса среди взрослого населения во всем мире

Шесть из десяти взрослых в США (65%), Австралии (62%), Франции (62%) и Германии (66%) и около половины в Сингапуре (46%), Мексике (56%), Великобритании (51%), Испании (55%) и Швейцария (48%) называют рост цен одним из факторов, усугубляющих финансовый стресс.

▪️ Недостаток сбережений также является основной причиной финансового стресса во всех странах, за исключением Франции.

▪️ Стабильность экономики в целом является основным источником финансового стресса для всех стран, за исключением Австралии, Сингапура и Швейцарии.

▪️ Стресс, связанный с оплатой медицинских услуг, является основной причиной финансового стресса для взрослых в Сингапуре (33%), Франции (28%) и Швейцарии (37%).

Семь из десяти взрослых в США (70%), Мексике (73%), Австралии (70%) и Испании (72%) говорят, что они "очень или в некоторой степени обеспокоены" своими личными финансами.

63% взрослых в Великобритании говорят, что испытывают стресс из-за своих личных финансов.

57% взрослых в Германии и 55% в Швейцарии испытывают стресс из-за своих личных финансов.

Во Франции самый низкий процент взрослых, сообщающих о финансовом стрессе, - только 48% говорят, что они «в печали».

Половина взрослых в Австралии (51%), Германии (51%) и Великобритании (51%) говорят, что их финансовое положение сейчас хуже, чем 5 лет назад, по сравнению с тремя из десяти или менее, которые сообщают об улучшении (29% в Австралии, 25% в Германии, и 27% в Великобритании).

Чуть менее половины взрослых в США (45%), Франции (42%) и Швейцарии (44%) говорят, что их финансовое положение сейчас хуже, чем 5 лет назад.

*************************************

А сейчас мы вам расскажем про искусственный интеллект

Позавчера прошла информация, что Амазон прекращает работу своей волшебной технологии Just Walk Out, которая позволяла избавится в магазинах от кассиров. Покупатель просто набирает товары себе в тележку, волшебная система на базе генеративного ИИ всё это распознает через встроенные в тележку камеры, оценивает и выставляет чеки. Ну и оплата автоматически при выходе списывается. Удобно? Великолепно!

В общем, посмотрел Амазон, подумал и решил сделать по другому. Теперь покупатель будет прибегать к сканеру, подносить к нему товар, сканировать его, ну дальше вы поняли. Ну вот эта инновационная технология из Пятёрочки.

Блумберг говорит, что волшебная технология отпугнула некоторых покупателей, которым было страшно проходить через входные ворота. Им показалось, что посещение магазина превратилось в посещение высокотехнологичного торгового автомата. Вот то ли дело подносить товар к сканеру.

Ну вот. А знаете, в чем вишенка? Генеративный искусственный интеллект, используемый в системе - это 1000 индусов, которые сидя в Индии, тупо отсматривали камеры из тележек и забивали товары в чеки. В итоге везде ошибки, да и тележки в камеры оказались дорогим удовольствием. Возможно даже дороже индийских юнитов.

Блумберг про это не написал. Но написали в The Information.

Это всё, что вам надо знать об ИИ.

********************************

📈 Россия поставила рекордные объемы нефти!

Слушайте, нам, конечно, сильно неудобно. Всё-таки потолок, запрет теневого флота, индусы не покупают нашу с вами нефть. Но вот так получается. Что я могу поделать? Лучше горькая, но правда.

За прошлую неделю наша с вами Федерация поставила морским путём рекордное в этом году количество сырой нефти. Объёмы достигли 3,74 млн.баррелей в сутки.

Вы, кстати, заметили по графику, как серьёзно повлияли запреты и отказы крупных партнёров от работы с нами? Вот и мы нет. А чистокровное издание пишет, что должно быть.

Валовая стоимость экспорта сырой нефти выросла до пятимесячного максимума в 1,9 миллиарда долларов за прошлую неделю.

В течение первых четырех недель после того, как в начале декабря 2022 года страны Жы7 ввели предельные цены на экспорт российской нефти, стоимость морских перевозок упала до минимума в 930 миллионов долларов в неделю, но вскоре восстановилась. Потолок сработал.

Всего за неделю из отечественных портов ушло 34 танкера.

************************************

Сколько же зарабатывают в США?

В конце-то концов!

Очевидно же, от десяти тысяч долларов в месяц и выше! Это если приходишь на работу к обеду.

Итак, медианный доход домохозяйства в США по итогам 2022 года составляет 74 580$. На октябрь 2023 чуть выше 76к$. Это доход за год! До налогообложения.

Медианный - значит, половина, в данном случае домохозяйств, получает больше, а половина меньше.

Типичное домохозяйство в США - 2,5 человеческих юнитов на 2022.

Персональный медианный доход - 40 480$. И снова цифры до налогообложения. Что с этого останется после налогов? Ну, к примеру, в нашей любимой Айдахе - 36к$. А во Флориде 37,5к$, ибо там вроде как нет НДФЛ штата.

В итоге что? В итоге - 3 000$ в месяц. И это мы ещё не учитываем всякие страховки и прочее.

П.С. прикинули со всякими Сосиал Сесурити и Медисаре, получили в Айдахе - 32,8к. Или 2,7к$ в месяц.

Ну как-то так.

************************************

Говорят, там Джанет Джулиусовна Йеллен летит в Китай. Обсуждать насущные проблемы.

В прошлый свой визит она заходила так.

Видео можно насладиться тут: https://t.me/marketscreen/12453

Хана китайской промышленности

Нет, ну если вы вдруг не знали, то Джанет Джулиусовна едет в Китай давить китайскую промышленность.

Она раскритиковала использование Китаем субсидий для предоставления своим производителям в ключевых новых отраслях конкурентного преимущества ценой искажения мировой экономики и заявила, что планирует оказать давление на Китай по этому вопросу в ходе предстоящего визита.

“Ни одна страна в мире не субсидирует свои предпочтительные или приоритетные отрасли так сильно, как Китай”, — сказала Йеллен в интервью телеканалу MSNBC.

Выступая перед журналистами после мероприятия, Йеллен отказалась сообщить, готова ли администрация Байдена пригрозить Пекину ответными торговыми мерами, если Китай не сократит свои субсидии.

Паноптикум.

*******************************

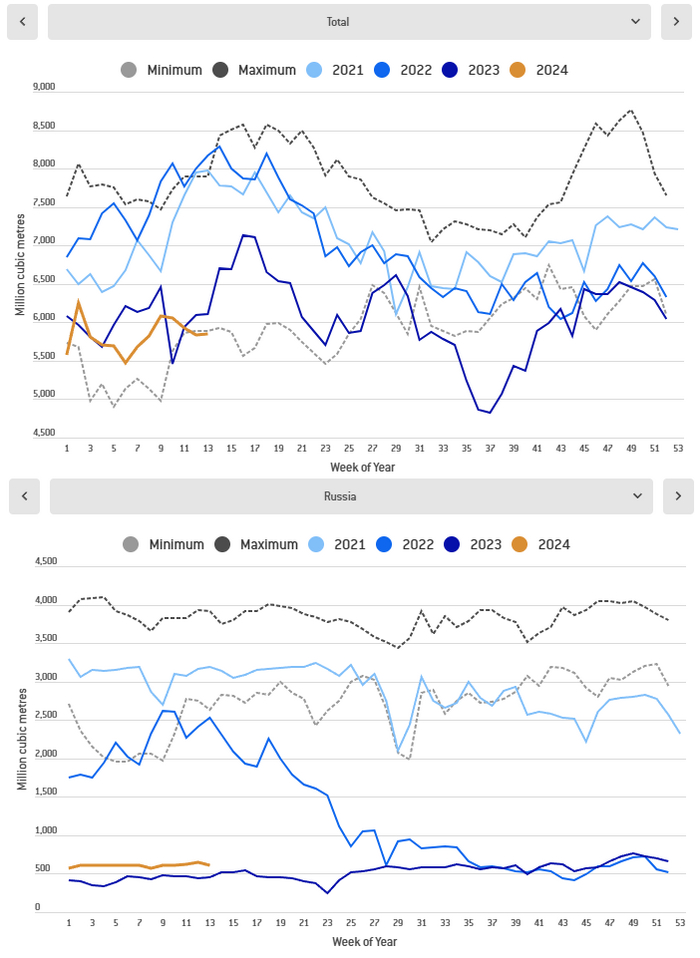

Поставки газа в Европу

За прошлую неделю поставки газа в Европу практически не изменились. Они до сих пор находятся на минимальном для этого времени года уровне за последние 9 лет.

Наш экспорт по трубе несколько сократился. Уменьшились поставки по Турецкому потоку. Но не сильно.

Удивительно, но реверс на Украину не упал в ноль. Видимо, наш с вами ГШ МО не доработал. Надо ещё несколько посылок в район Стрыя

********************************

А здесь объёмы покупок золота центральными банками мира (жёлтые столбики) и объёмы «золотых» ETF (биржевых фондов), в который в основном вкладывается «розница».

Стоит отметить, что за указанные период 14-19 годы были годами минимальных цен на золота - откат в глобальном восходящем движении. 2022 год также был ознаменован небольшим откатом на ценовом графике золота.

Очевидно, граждане сильно полезли в золото в 2020, когда произошло обновление многолетних максимумов. Плюс пандемия. А вот центральные банки в эти годы притормозили с покупками.

*****************************

Дорогие друзья, в силу "Особого порядка" в этой статье не всё названо своими именами, а что-то и вовсе опущено. Почитать всё без цензуры можно на моём экономико-познавательном канале, где ад и Израиль — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers