Первичные размещения облигаций: план на неделю с 30.06 по 06.07.25

🚜 ТАЛК Лизинг: BBB, купон смешанный, ежемес., 2 года, 200 млн.

Эмитент с довольно оригинальным взглядом на первичные размещения (два последних выпуска до сих пор висят в простыне, один из них уже почти год). В этот раз – условия выглядят получше, чем обычно. Но совсем простыми путями ТАЛК принципиально не ходит: решили в нормальный в общем-то выпуск запихнуть конструкцию фикс+флоатер

Купон на 1 год будет фиксированный 26%, далее – плавающий, КС+500. В результате корректно посчитать нельзя ни YTM, ни EY. Вернее, посчитать можно, но цифра не подойдет для сравнения ни с фиксами, ни с флоатерами, только с такими же гибридами, если они вдруг появятся ещё (в чем сомневаюсь)

В своей группе BBB, где тон задает Энергоника с доходностями 29+, бумага вполне приемлемо смотрелась бы только с фиксированным купоном 26% на весь срок. А вот плавающая часть – сильно снижает привлекательность, в итоге ТАЛК имеет все шансы зафиксировать локальный рекорд: 3 выпуска в простыне одновременно. Участвовать в этом особого желания не возникло

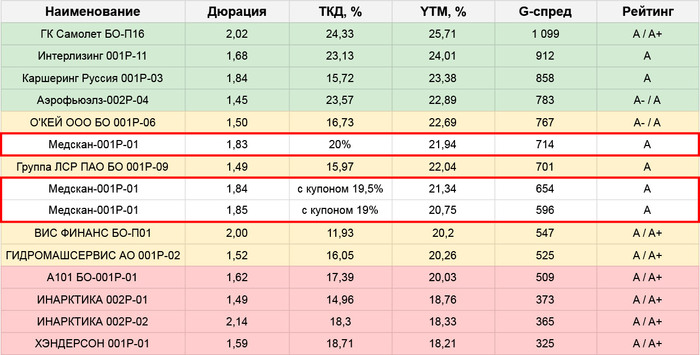

🏥 Медскан: A, купон до 20% ежемес. (YTM до 28,39%), 2,2 года, 3 млрд.

Подробный разбор выпуска тут, мнение очень неоднозначное

⚙️ Реиннольц: без рейтинга, флоатер КС+650 квартальн. (EY 29,98%), 5 лет, 150 млн.

На моем радаре эмитент последний раз появлялся почти 3 года назад, и ничем особо не запомнился, просто ВДО, – поэтому сейчас можно было бы знакомиться заново. Но, поскольку тут длинный флоатер, без явной премии по спреду и с перспективой невысокой ликвидности, – знакомиться пока как-то и не хочется

Ранее у Реиннольца имелся кредитный рейтинг BB- от НРА (совсем не вау). Сейчас они в процессе перехода к Эксперт РА – что, как минимум, вызывает долю уважения: обычно мы наблюдаем обратный процесс, со сменой трогого агентства на менее строгое. Однако, ждать качественного скачка в более высокий грейд здесь не из чего, а без этого скачка – выпуск останется интересен только близкому кругу «друзей» компании (я к их числу точно не отношусь)

🇷🇺 Новосибирская область: допразмещение выпуска RU000A10ABC2

Ориентир цены: 102-103%, объем – не более 2 млрд. (в обращении 10 млрд.) Сам выпуск размещался в декабре 2024, на пике ширины спредов по флоатерам, и поэтому здесь получились очень достойные КС+450. Последние пару месяцев торгуется в диапазоне 104-105% – отсюда, допка в пределах заявленной цены выглядит очень даже интересно и спекулятивно, и в холд

🚙 Директ Лизинг: BB+, флоатер КС+750 ежемес. (EY 31,18%), 10 мес., 100 млн.

На прошлой неделе они собирали выпуск с фикс купоном, а у меня в табличке он был помечен как флоатер. Думал, что ошибка, – но видимо где-то в анонсах таки проскакивал именно флоатер. Теперь на столе уже точно он, символический объем, очень короткий срок до колла и амортизация с первого купона (стандартный стиль эмитента). Мне все так же не нравится, по тем же причинам сложного кредитного качества

Как очень рискованный кошелек рассматривать, наверное, можно – но в любом случае тут совсем небольшой объем выпуска, и реально хоть как-то безопасно (чтобы не упереться в ликвидность) можно будет взять совсем немного, думаю что-то на уровне даже не сотен, а десятков бумаг. Стоит ли заморачиваться? Абсолютно не уверен

⛽️ Газпром Нефть EUR: AAA, купон до 8,5% (YTM до 8,97%), 2 года, объем не определен

Очень хороший по нынешним временам стартовый купон в относительно коротком валютном выпуске – выглядит привлекательно, даже с учетом вероятного снижения. Изначально в пару к нему планировался второй выпуск, в CNY (с ориентиром 9,5%, который позже снизили до тех же 8,5%), – но его перенесли на 2 половину июля

💿 ЭН+ Гидро CNY: A+, купон до 9% (YTM до 9,52%), 1 год, 1 млрд.

Здесь сразу огородились от розницы: минимальная заявка для участия составляет 1,4 млн. рублей (эквивалент в юанях). В остальном любой короткий валютный выпуск может быть интересен как ставка на ослабление рубля (которое уже во-тот, правда же?), и этот не исключение. Купон с таким подходом уже вторичен, но здесь и он вполне приемлемый для своего рейтинга

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)