ПАО «МТС» - компания, предоставляющая телекоммуникационные услуги, цифровые и медийные сервисы в России и Белоруссии. активно развивает собственную экосистему, включающую различные цифровые сервисы, IT-решения, финтех продукты и многое другое. Большая часть акций компании принадлежит АФК "Система".

По состоянию на сентябрь 2024 года компания обслужила 87,6 миллионов абонентов, в России — 81,9 млн, в Белоруссии — 5,7 млн.

📍 Параметры выпуска МТС 002Р-12:

• Рейтинг: ААА (стабильный) от Эксперт РА

• Объем: не менее 10 млрд рублей

• Купон: не выше 19,50% годовых (YTM не выше 21,34%% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: put через 1 год (право инвестора предъявить облигации к выкупу)

📍 Финансовые результаты МСФО за I квартал 2025 года:

• Выручка: 175,5 млрд руб. (+8,8% год к году)

• Скорректированная OIBDA: 63,3 млрд руб. (+7,1% г/г)

• Чистая прибыль, относящаяся к акционерам: 4,9 млрд руб. (-87,6% г/г)

• FCF: -13,5 млрд руб. (-0,5 млрд руб. годом ранее)

• Чистый долг: 456,4 млрд руб. (-4,3% квартал к кварталу)

• Чистый долг/OIBDA: 1,8х (1,9х на конец 2024 года)

Свободный денежный поток за прошлый год не покрывает рекомендованные дивиденды (35 руб. на акцию) — выплата будет производиться за счёт увеличения долговой нагрузки.

Чистая прибыль составила 4,9 млрд руб., что на 87,6% ниже показателя за аналогичный период 2024 года. Это связано с влиянием финансового результата от продажи бизнеса в Армении в I квартале 2024 года и ростом процентных расходов.

Капитальные затраты увеличились на 16,5% г/г, до 34,3 млрд руб. на фоне более активных инвестиций в развитие телеком-инфраструктуры в течение квартала.

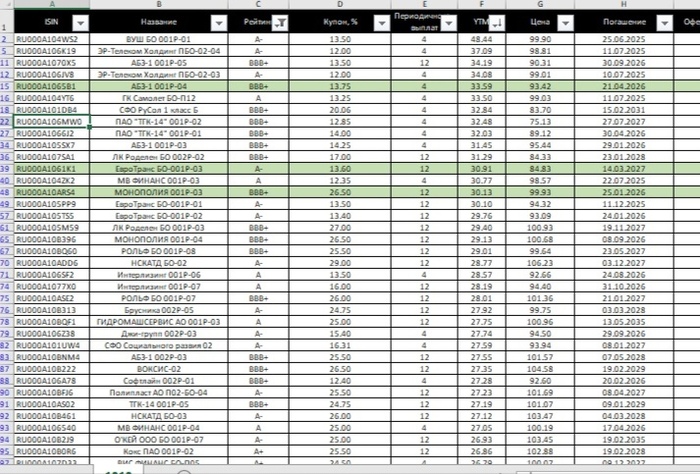

В обращении на Московской бирже имеются 21 выпуск на 334,5 млрд руб. Из них выделил самые интересные:

• МТС 002P-10 $RU000A10BGY3 Доходность — 21,48%. Купон: 19,25%. Текущая купонная доходность: 18,96% на 4 года 9 месяцев, 12 выплат в год. Оферта: 18 августа 2026

• МТС 002P-11 $RU000A10BP79 Доходность — 20,03%. Купон: 19,00%. Текущая купонная доходность: 18,36% на 4 года 10 месяцев, 12 выплат в год. Оферта: 18 декабря 2026

Выпусков много, вот только все они с офертой, что не позволит зафиксировать за собой высокую доходность на длительный срок, поэтому обойдемся минимальной рекомендацией.

📍 Похожие выпуски от других эмитентов:

• Новосибирская область 35023 $RU000A107B19 (16,44%) АА на 5 лет 4 месяца

• Атомэнергопром 001P-05 $RU000A10BFG2 (16,41%) ААА на 4 года 9 месяцев

• РЖД 1Р-38R $RU000A10AZ60 (16,12%) AАА на 4 года 8 месяцев

• Газпром Нефть 003P-15R $RU000A10BK17 (16,26%) AАА на 4 года 10 месяцев.

• РЖД 001Р выпуск 13R $RU000A1007Z2 (15,35%) AАА на 3 года 7 месяцев.

• Вымпелком 1Р-08 $RU000A105X80 (16,39%) AА- на 3 года 7 месяцев.

Также под сценарий долгосрочного удержания, есть смысл рассмотреть длинные выпуски ОФЗ:

• ОФЗ 26247 $SU26247RMFS5 (15,40%) AАА на 13 лет 9 месяцев.

• ОФЗ 26245 $SU26245RMFS9 (15,40%) AАА на 10 лет 3 месяца.

• ОФЗ 26246 $SU26246RMFS7 (15,37%) AАА на 10 лет 8 месяцев.

Что по итогу: параметры нового выпуска почти полностью дублируют два предыдущих выпуска МТС 2Р-10 и МТС 2Р-11 финальный ориентир купона которой в ходе сбора книги заявок был установлен на уровне 19,25% и 19,00% соответственно. На сегодняшний день бумаги торгуются около цены номинала, что намекает на низкую вероятность быстрого апсайда в новом выпуске.

✅️ На еженедельной основе делаю обзор своего публичного облигационного портфеля, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание.

'Не является инвестиционной рекомендацией