Ростелеком: купить или пройти мимо?

Правда ли, что «Ростелеком» сегодня больше IT-компания, чем провайдер? Почему его прибыль так сильно скачет, хотя выручка стабильно растет? Эта статья будет полезна инвесторам, которые ищут недооцененные активы на стыке традиционного и цифрового бизнеса. Сегодня я раскрою истинные драйверы роста компании и покажу, при каких условиях ее акции могут стать интересной покупкой.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Прежде чем приступить к чтению, ознакомьтесь с моим руководством по анализу компаний (часть 1, часть 2 и часть 3). Там я подробно рассказываю, как провожу анализ, аналогичный этому.

От телефонных проводов к цифровым сервисам.

«Ростелеком» — крупнейший российский провайдер цифровых услуг и связи. Компания обладает уникальной инфраструктурой, включая самую протяженную в стране сеть магистральных кабелей, что обеспечивает связь даже в самых удаленных регионах и является ее ключевым преимуществом.

Компания работает в сфере телекоммуникационных услуг (Telecom. Services). В этом секторе «Ростелеком» вместе с такими игроками, как МТС и региональные операторы, такие как Таттелеком, играет важную роль, обеспечивая инфраструктуру связи для всей страны.

«Ростелеком» успешно трансформируется. Из классического «проводного» провайдера компания превращается в технологическую компанию, где почти половина доходов уже формируется за счет цифровых и инфраструктурных решений.

Более 23% выручки приносят цифровые сервисы, включая облачные технологии, кибербезопасность и бизнес-платформы. Около 25% доходов компания получает от оптовых услуг, предоставляя свою мощную сеть другим операторам, таким как МГТС. Традиционные услуги, такие как интернет (23%), телевидение (10%) и стационарная телефония (10%), остаются основой бизнеса. Доля мобильной связи пока составляет всего 3%, но это направление имеет потенциал для роста.

Заглядывая в будущее: оценка стоимости Ростелекома.

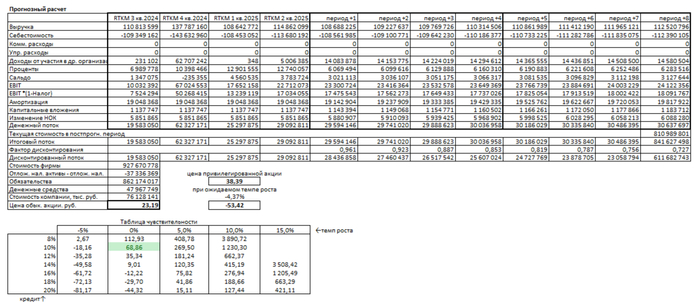

Чтобы заглянуть в будущее и спрогнозировать потенциальную стоимость акций Ростелекома, я использую метод дисконтированных денежных потоков (DCF). Если просто, этот метод помогает понять, сколько компания может стоить сегодня, основываясь на ее будущих доходах.

За основу я возьму официальные финансовые отчеты компании (РСБУ) — мы рассмотрим динамику с 2023 года по второй квартал 2025-го. Это даст нам хорошую историческую базу.

Период прогноза я установлю на 2 года вперед. Будем консервативны: предположим, что годовой рост компании составит около 2,0%.

Для расчета мне также понадобятся ставки. Я использую средневзвешенные значения из бюллетеня ЦБ от 8 сентября 2025 года: 12,65% в долларах и 15,46% в рублях. Они отражают стоимость денег во времени.

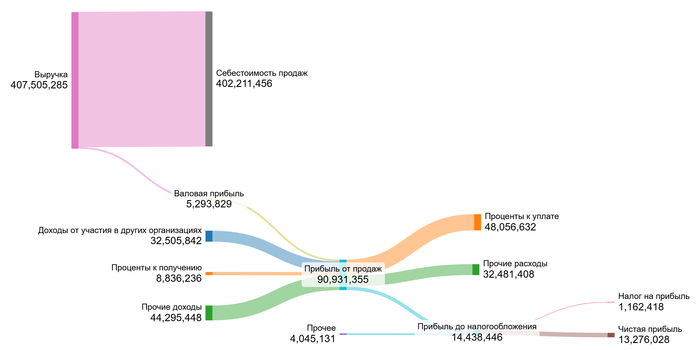

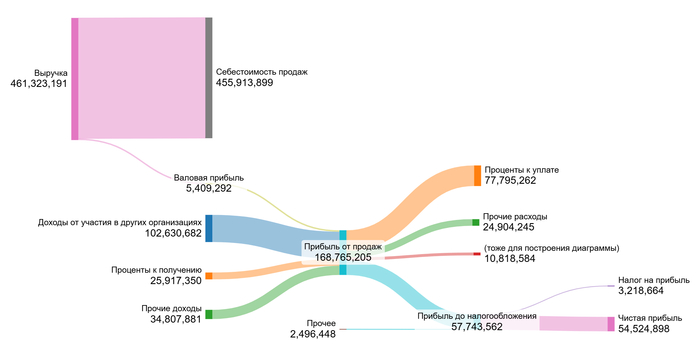

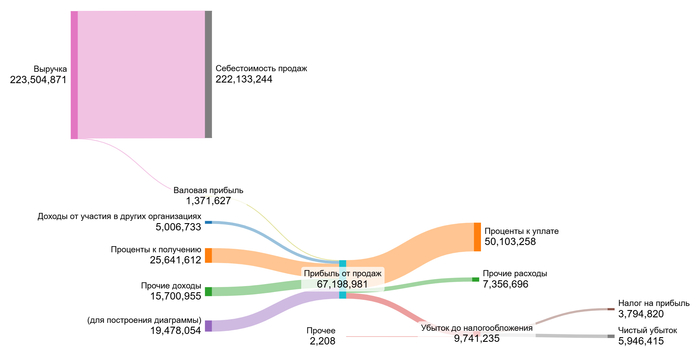

Наглядную динамику ключевых финансовых результатов за последние годы вы можете увидеть на диаграммах ниже.

Анализируя данные, я вижу противоречивую картину. Выручка стабильно растет, но валовая и чистая прибыль демонстрируют сильную волатильность из-за резких колебаний в доходах от участия в других организациях и высоких процентов к уплате.

В ближайшие 2 года основным драйвером финансовых результатов будет не рост выручки, а управление затратами и долговой нагрузкой. Ключевая задача — снизить проценты к уплате и стабилизировать операционную прибыль, поскольку доходы от участия в других организациях носят непостоянный характер.

Теперь перейдем к самому интересному — расчету стоимости одной акции. Я нахожу средние значения основных финансовых показателей Ростелекома за весь анализируемый период.

Давайте сравним Ростелеком с другими игроками сектора Telecom Services. Это поможет понять его эффективность.

Я сразу вижу важную деталь в учетной политике компании: Ростелеком включает коммерческие и управленческие расходы прямо в себестоимость. Из-за этого доля себестоимости от выручки выглядит очень высокой — 99,88% против средних по отрасли 73,83%. Это не плохо, это особенность учета, которая объясняет, почему в следующих строках мы видим нулевые значения по коммерческим и управленческим расходам.

Хорошим сигналом является доля доходов от участия в других организациях — 12,96%, что значительно выше среднего по сектору (2,68%).

При этом проценты к уплате у компании выше (-16,27% против -8,98%), что указывает на более значительную долговую нагрузку. В итоге, чистая маржа Ростелекома составляет 5,17%, что пока уступает среднему показателю по отрасли в 20,40%.

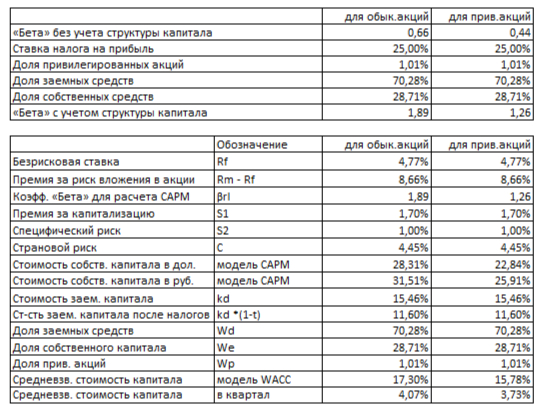

Переходим к ключевому параметру — расчету средневзвешенной стоимости капитала (WACC). Для меня этот показатель — это минимальная требуемая доходность, учитывающая все риски.

Я использую безрисковую ставку (4,77%) и добавляю премии за страновой риск (4,45%), риск вложений в акции (8,66%), риск малой капитализации (1,70%) и специфические риски компании (1,00%). После пересчета в рубли итоговый WACC составил 17,30%.

Это хорошая новость: наша расчетная стоимость капитала для Ростелекома оказалась ниже средней по отрасли (19,59%). На практике это означает, что мы можем оценивать будущие денежные потоки компании по более низкой ставке дисконтирования, что в конечном счете положительно скажется на расчетной стоимости ее акций.

Что показывают наши расчеты стоимости.

Я смоделировал два возможных сценария для «Ростелекома». В первом компания растет скромно, как в среднем по экономике, а во втором — так, как диктуют ее собственные, текущие финансовые результаты.

Сценарий 1: Консервативный рост (2% в год)

Здесь я просто суммирую все будущие денежные потоки и вычитаю обязательства компании — так метод DCF определяет ее реальную стоимость. После деления на число акций получается цена 23,19 руб. за обыкновенную акцию.

Это на 62% ниже рыночной цены. Положительный результат (больше нуля) говорит, что компания в целом справляется с долгами. Однако такая разница указывает на умеренную переоценку акции рынком. Прежде чем принимать решение, я бы дополнительно сравнил темпы роста прибыли, дивидендов и другие ключевые показатели «Ростелекома» с аналогами. Важно каждый квартал проверять, улучшаются ли фундаментальные показатели, оправдывая расчет.

Сценарий 2: Ожидаемый рост (-4.37% в год)

Этот сценарий, увы, дает отрицательную стоимость акции -53,42 руб. Столь пессимистичный прогноз основан на текущей низкой рентабельности капитала.

Отрицательная стоимость — серьезный сигнал. Она возникает, когда будущих доходов может не хватить на покрытие долга. Это не приговор, а указание на высокие риски. Ситуация может измениться, если компания резко нарастит прибыль или рефинансирует долги. Но сейчас, по моим критериям, это исключает инвестиции. Я жду момента, когда бизнес начнет стабильно приносить прибыль, а не только обслуживать долги.

Расчет для привилегированных акций

Для «префов» я оцениваю стоимость через стабильные дивиденды. С учетом их меньшего риска (бета 0.44) и стоимости капитала 15.78%, расчетная цена — 38,39 руб., что на 35% ниже рынка. Это, как и в первом сценарии, говорит об умеренной переоценке, но не отрицает жизнеспособности компании. Инвестору стоит следить, сможет ли компания поддерживать дивидендные выплаты в будущем.

Сравнение с рыночной ценой

Модель показывает, что текущая цена акции (~60.94 руб.) близка к сценарию с нулевым ростом и низкими (10%) процентными ставками. Вероятность поддержания такого сценария я оцениваю как невысокую, учитывая текущую долговую нагрузку и волатильность прибыли компании. Для его реализации «Ростелекому» необходимо стабилизировать доходы от инвестиций и продемонстрировать устойчивый рост маржинальности, на что пока нет однозначных указаний.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности. Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Мой вердикт по Ростелекому.

Ростелеком — это гибрид, где цифровые услуги уже дают половину выручки. Но мой анализ показал главную проблему: рост выручки не превращается в стабильную прибыль из-за высоких долгов.

Обыкновенные акции переоценены рынком, а вот «префы» — могут быть интересным активом для дивидендной стратегии.

Компания стоит на перепутье, и ее будущая стоимость целиком зависит от способности обуздать долги и повысить маржинальность.

А как вы думаете, сможет ли руководство «Ростелекома» справиться с долговой нагрузкой и наконец превратить рост выручки в стабильную прибыль? Напишите в комментариях ваше мнение!

На этом все. Благодарю за внимание!

Если вам был полезен этот анализ, поддержите мой блог лайком и подпиской. В моем канале я регулярно делюсь подобными разборами, чтобы вы могли принимать более взвешенные инвестиционные решения. Удачи на рынке!