Ну вот, опять на дно. Рубль держится, недвижка дешевеет. Дивидендная засуха, облигации. Воскресный инвестдайджест

Только оттолкнулись от дна, и вот опять пора обратно в гости к Губке Бобу! Инфляция не унимается, недвижка перестала дорожать, дивидендный сезон не скоро… Прорабы провели IPO, и теперь акции GloraX можно купить дешевле;) А вот рубль держится молодцом. И вы все тоже молодцы! Ловите свежий дайджест.

Это легендарный еженедельный дайджест, который выходит в моём

телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много топового контента.

🏆 Рубль держится

Хоть и немного шатается! Изменение за неделю: 79,75 → 80,80 ₽ за доллар (курс ЦБ 80,97 → 80,88). Юань 11,14 → 11,29 (ЦБ 11,30 → 11,24). Достаточно крепко.

Что говорят эксперты?

в Цифре видят доллар по ₽78–85 в ноябре

а в Альфе ₽85 на конец года

ВИМ же к концу года ждёт ₽80–85

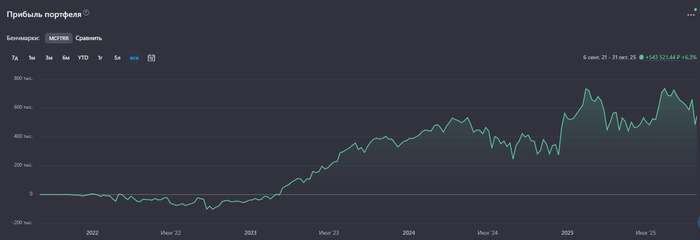

🎢 Вверх-вниз

Акции нормально куролесят, волатильно. Итоговое изменение IMOEX с 2 543 до 2 530. Губка Боб не отпускает: только оттолкнулись от дна, и сразу обратно.

РТС: 989→ 985. Продолжаем оставаться ниже 1 000!

Стоило появиться очередной новости про Томагавки, рынок поехал вниз. Да и вообще, много разных геополитических новостей, очень неспокойно.

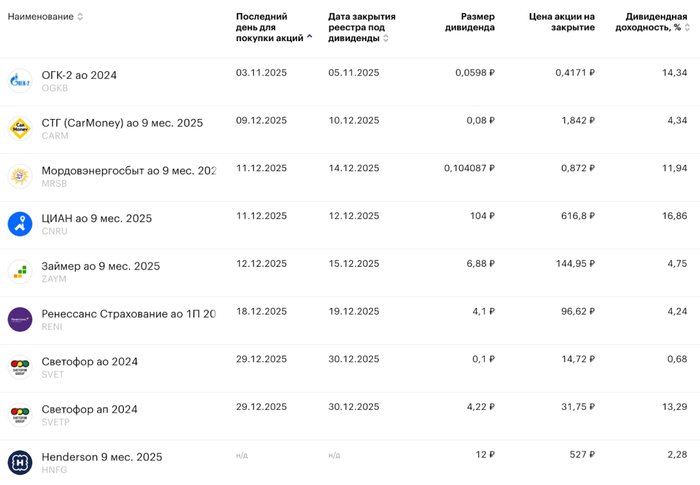

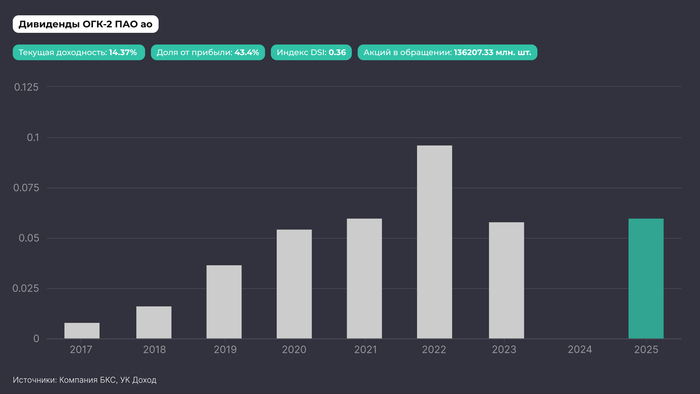

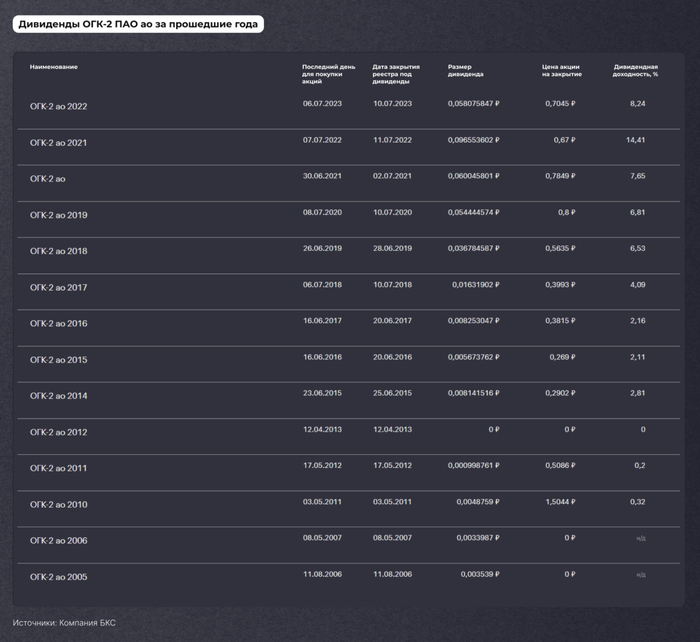

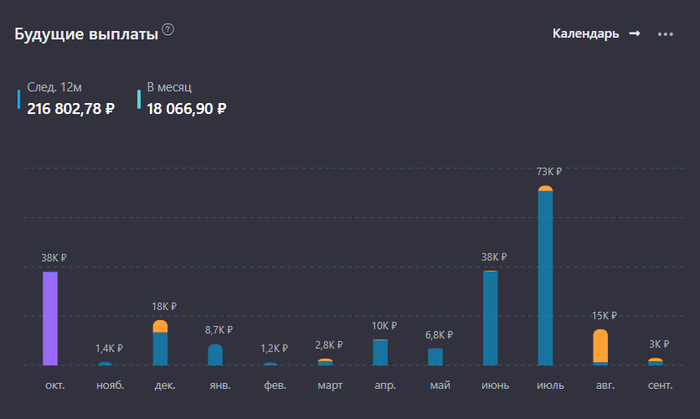

🫰 Дивидендная засуха

Хотя один дивиденд на следующую неделю всё же есть, причём нехилый такой — это ОГК-2 с 14,34%. Постепенно набирается состав на декабрь: КарМани (4,34%), МордовЭнерго (11,94%), ЦИАН (16,86%), Займер (4,75%), Ренессанс (4,24%), Светофор (0,68 ао, 13,29 ап). От Лукойла пока тишина. Как думаете, будут дивы?

Ближайшие дивиденды:

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

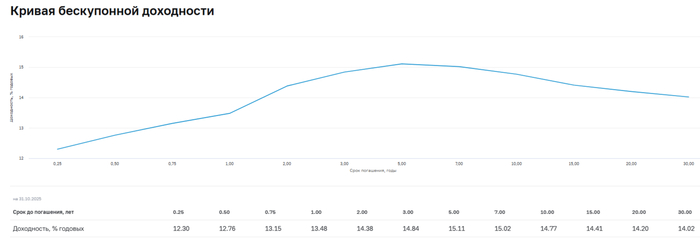

💼 Облигации

Разместились/собрали заявки: Ульяновская обл, Уральская Кузница, СОПФ ДОМ РФ, Энергоника, Ростелеком, Воксис, АБЗ-1, Акрон USD, Новотранс ХК, СтройДорСервис. Я только на Воксис подался.

На очереди: Томская обл., Полипласт USD, Инарктика, ДельтаЛизинг, Новосибирская обл. Инарктика — вроде стоит посмотреть. Скоро будет много интересных выпусков, подписывайтесь, чтобы не пропустить.

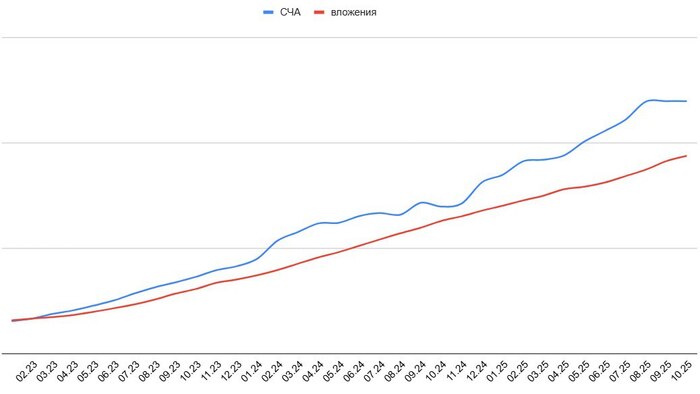

RGBI опять вверх: 114,7 → 115,61. Не то что акции, там годовая инфляция снизилась немного. Я продолжаю покупать длинные ОФЗ.

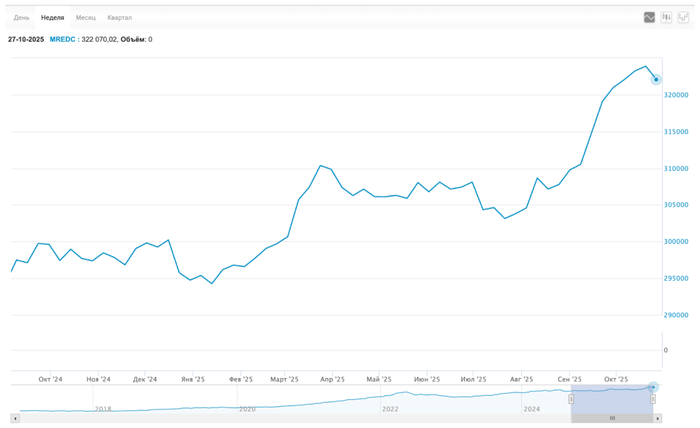

🏙 Недвижка перестала дорожать

Впервые за долгое время не обновила исторический максимум. Индекс MREDC 323,9к → 322,0к за м². Будет дальше снижаться? Возможно, нужно дождаться ужесточения льгот.

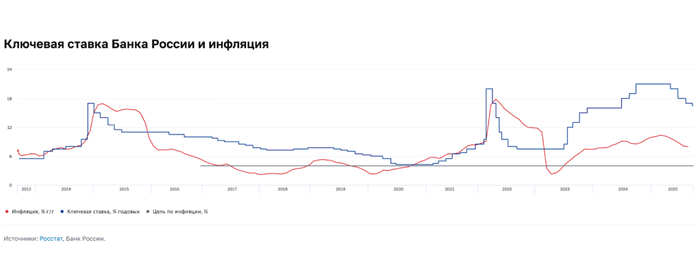

🏙 Набиуллина рассказала, когда рыночная ипотека вновь станет доступной

Нет, не завтра. Эльвира Сахипзадовна ожидает, что приемлемый ключ будет в 2027 году, и тогда рыночная ипотека будет доступной.

Глава ЦБ напомнила, что в 2018–2019 годах, когда ставки по рыночной ипотеке были 8–9% годовых, всё было супер. И тогда не нужны были льготные программы, которые высокозатратны для бюджета. Ну а мы пока ожидаем результатов ужесточения условий по льготной ипотеке. Вдруг застройщики снизят цены (нет).

🎠 Новости-айпиовости

Прорабы разместились, я не участвовал и даже не думал о том, стоит ли участвовать. На первом IPO на Мосбирже в 2025 году девелопер GloraX привлек ₽2,1 млрд (₽64 за акцию). Free-float 11,6%. Как ни странно, акции не выросли и даже упали.

Дом РФ запланировал IPO с небольшим дисконтом к Сберу. По оценкам экспертов, справедливый дисконт должен быть 15–20%. Ждём.

📈 Инфляция не успокаивается

Рост цен за неделю составил 0,16% после 0,22% неделей ранее. С начала года рост цен составил 5,11%. Годовая инфляция снизилась с 8,19% до 8,09%.

Прогноз по инфляции на 2025 год ЦБ повысил с 6-7% до 6,5-7%, на 2026 год — до с 4% до 4-5%, тем самым сместив достижение таргета по инфляции на 2027 год.

🗞 Что ещё?

Акции ЮМГ упали на фоне покупки доли в сети клиник «Семейный доктор», вот вам и дивиденды

Ozon вернётся на биржу 11 ноября

Лукойл продаёт зарубежные активы

Яндекс хорошо отчитался

Золото дешевеет

Вы молодцы

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.