Фальстарт рубля. Трамп угрожает пошлинами. Дефляция, стагнация недвижимости, фондовый рынок приуныл, дивидендная засуха. Инвестдайджест

Нервная неделька выдалась для рубля, да и для акций тоже. Лишь облигации планомерно продолжают расти. Трамп пока не знает, повлияют ли как-то пошлины для России и её торговых партнёров или нет. А я вообще не знаю, введёт ли он пошлины. Зато я знаю, что ваш любимый волшебный дайджест готов к прочтению. Не теряйте же время, читайте!

Это легендарный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много топового контента.

🏆 Рубль упал, но это фальстарт

До 83 рос курс доллара, но не засчитано. Изменение за неделю: 79,76 → 80,00 руб. за доллар (курс ЦБ 79,55 → 80,32). Юань 11,06 → 11,06 (ЦБ 11,06 → 11,09). Пока фальстарт, но рано или поздно всё получится.

Что говорят эксперты?

Коридор ₽78–84 до конца августа

Повышенная волатильность до конца лета

ВТБ прогнозирует ₽85–90 к концу года, Сбер ₽90

Короче, никто ничего не знает

🎢 Акции продолжают падать

Фондовый рынок приуныл, ключ снизили, а акции не растут. Потому что все сидят в облигациях. Итоговое изменение IMOEX с 2 727 до 2 772. Угрозы Трампа о пошлинах также сдерживают рост, Донни недоволен, разочарован и вообще у него есть ядерные подлодки.

РТС: 1 097 → 1 069.

Это ещё рынок отскочил, не поверив ядерным угрозам Трампа. А РТС снижался до 1 041 на падении рубля, которое в итоге не произошло.

🪙 Пошлины

Этого пока что никто не знает, так что набираемся терпения и ждём. 14 июля Трамп заявил, что недоволен Россией, и пообещал вторичные пошлины «примерно в 100 процентов» в отношении страны и её торговых партнеров в случае отсутствия прогресса в урегулировании конфликта. «Мы введём пошлины. Может, повлияет на них, а может, и нет». Семь дней осталось ждать. Как считаете, что будет?

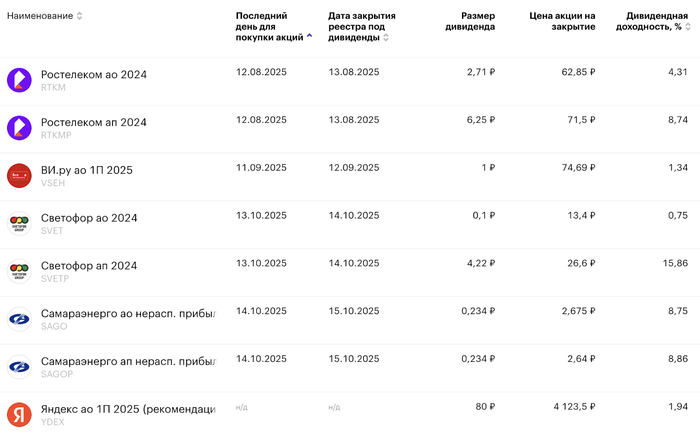

🏜️ Дивидендная засуха

Временное дивидендное затишье разбавляется ожиданиями прихода июльских дивидендов, а также объявлениями. Из нового: ВиРу (1,34%), Самараэнерго (8,75%). В августе только Ростелеком. Яндекс рекомендовал промежуточные 80 рублей (1,94%), даты пока что нет.

Ближайшие дивиденды:

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

💼 Облигации

Унижение купонов продолжается.

Разместились/собрали заявки: МГКЛ, РЖД, Полипласт CNY, Воксис, СИБУР Холдинг, Яндекс Сплит, Новатэк USD, Соби-Лизинг, НорНикель USD, ММЗ, Ойл Ресурс Групп, ИА ТБ. МГКЛ мне отклонили. РЖД исполнили.

На очереди: Сегежа, Брусника, УПТК-65, МБЭС, Каршеринг Руссия, Альфа Дон Транс, Сбербанк (дисконт), ОКЕЙ, Монополия, МСП Банк. Делимобиль, Сегежу и Яндекс беру. Скоро будет ещё много интересных выпусков, не пропустите.

RGBI снова вырос: 118,46 → 118,99. Рост не очень большой, снижение ключа отыграно. Я продолжаю покупать длинные ОФЗ. Уже не так вкусно.

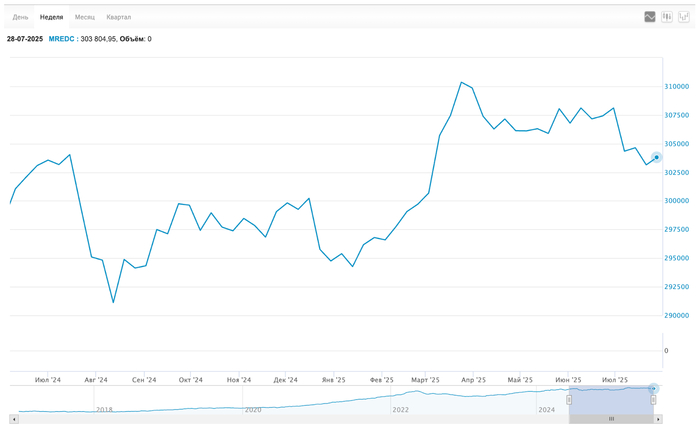

🏙 Недвижка стагнирует

Индекс MREDC 303,1к → 303,8к за метр. Пока что такой уровень, спрос не вырос, ключ ещё высокий, люди ждут, когда снизится, и пока тренд вниз, не спешат.

🏙 Доля Сбера на рынке ипотеки составляет 55%

Греф сообщил, что Сбер старается стимулировать выдачу ипотеки, и сейчас доля банка на этом рынке — 55%. Доля в строительных проектах — около 60%. Выдачи ипотеки в банке во втором квартале 2025 года составили 577 млрд руб. Ипотечный портфель Сбера вырос до 11,4 трлн руб. Мощно.

⛏️ Биткоин снижается

Биткоин упал со 116к до 113к. А мой криптопортфель не снизился с 2640 до 2600 долларов.

Дальше биткоин пойдёт либо вверх, либо вниз. Лично я за то, чтобы вниз, но ему мои желания фиолетовы. Пусть сильнее падает, у меня 70% в USDT.

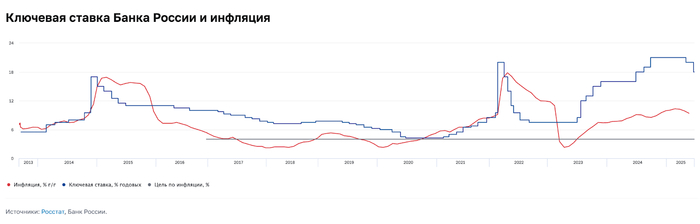

📉 Снова отрицательная инфляция

Инфляция за неделю составила -0,05% как и неделей ранее. С начала года рост цен составил 4,51%. Годовая инфляция снизилась с 9,17% до 9,02%. Свёкла подешевела на 10%, а телевизоры на 1,1%. Долго ли продлится дефляция?

🗞 Что ещё?

Хакеры ломанули Аэрофлот. Но он вроде норм, летает

Средняя ставка по вкладам в топ-10 банков снизилась до 16,44%

ВТБ отчитался о том, что у него стало всё хуже, можно допку увеличить. Пока хотят 80–90 млрд

А Яндекс хорошо отчитался

Нефть подорожала, а медь и платина упали

Озон православно приедет с Кипра домой

ЦБ запустил пилотный проект по присвоению звёздных рейтингов акциям

Вы волшебные

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.