Мошенница из Theranos присаживается в тюрьму, а Сэм Бэнкман-Фрид из FTX усиленно пытается натвитить себе на срок

Всё самое важное, что произошло за неделю в мире финансов как в России, так и в мире: россиян хотят перевести на пенсионное самообслуживание, Твиттер под началом Маска ускоренно всплывает вниз, а в РФ вот-вот начнут жестко регулировать крипту. (Видеоверсия выпуска здесь.)

ЦБ хочет помочь инвесторам защитить свои деньги

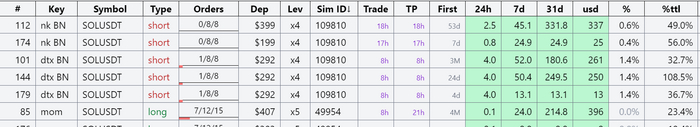

Банк России собирается ввести новые меры защиты инвесторов с июля 2023 года. В частности, планируется позволить легко и просто ограничивать брокеров в использовании средств клиентов – чтобы, например, тот не мог их брать взаймы без спроса и предоставлять с их помощью всякие неистовые плечи для мамкиных трейдеров.

Это, в общем-то, в большинстве брокеров можно сделать и так. Гораздо лучше выглядит другая новация: активы таких «осторожных» клиентов брокер будет обязан хранить на отдельном выделенном счете. Это позволит не смешивать бабки любителей пощекотать себе чакры трейдингом с плечом со средствами всех остальных людей. А то вот сейчас зачастую получается как с печально известным делом брокера «Универ Капитал»: профукали все деньги одни клиенты – а биржа потом аккуратно покрывает возникшую задолженность за счет бумаг всех остальных клиентов.

Кратко об инициативе ЦБ (ну, вместо «сиротский приют» надо только написать «сегрегированный счет»)

Накопительную пенсию официально переведут на самообслуживание

Минфин до конца года обещает выложить свой проект по спасению будущих пенсионеров от нищеты. Как говорят опрошенные «Ведомостями» эксперты: «Предлагаемые изменения должны быть ориентированы на наиболее состоятельных россиян». В переводе на более емкий язык это означает, что обычным (несостоятельным) гражданам надеяться на нормальную пенсию можно переставать уже прямо вот сейчас.

По задумке Минфина, пенсионная реформа должна помочь родить добровольную пенсионную накопительную систему (вангую, что это позволит всем жалующимся на отсутствие нормальных пенсий говорить «да вы же сами добровольно выбрали не копить себе ничего!»). Инструментом пенсионных накоплений должен стать ИИС (индивидуальный инвестиционный счет) нового типа – с особо длинным сроком накопления, но без каких-либо впечатляющих дополнительных налоговых льгот.

Короче, для меня всё это выглядит, как окончательная попытка государства снять с себя ответственность за последние пару проваленных пенсионных реформ: типа, «ну вот мы вам дали ИИС – а дальше крутитесь как можете…»

Вспоминается анекдот про говорящую лошадь на скачках

Новости Твиттермаска: увольнительный ультиматум ускорил погружение на дно

На прошлой неделе в Твиттере активно обсуждалась тема – получится ли у Илона разломать, собственно, Твиттер в рекордно-стахановские сроки?

Дело в том, что в начале недели Маск разослал всем работникам свежекупленной компании своеобразный ультиматум, типа: «либо вы сжимаете анус в кулак и клянетесь работать 24х7 под моим мудрым началом, либо увольняйтесь сразу к чертям по-хорошему». И, внезапно, люди начали массово увольняться…

Пишут, что на некоторых ключевых позициях не осталось вообще никого, кто понимал бы, что вообще происходит. Доходит до анекдотических ситуаций: Илон уволил чувака, который отвечал за работу карточек-пропусков в офис компании. А потом решил временно отключить доступ в офис для всех работников (чтобы увольняющиеся несознательные элементы не начали там тихой сапой что-нибудь саботировать). Короче, в итоге двери в офис случайно заблокировали наглухо и вообще с концами – так что Маску пришлось лично звонить только что уволенному сотруднику и просить его выйти на бывшую работу, чтобы разрулить неловкую ситуацию. UPD: В комментах справедливо указывают, что Alex Cohen никогда в твиттере не работал – он просто хороший щитпостер, а Илон подыгрывает. =)

Работник попался не злопамятный и спас Илона. А мог бы просто ответить – «офис себе заблокируй, пёс!»

В общем, пишут, что в Индии Твиттер уже начал потихоньку барахлить, а юзеры принялись форсить хэштег #GoodbyeTwitter.

Также в новостях: Илон начал потихоньку разбанивать всякие одиозные аккаунты, которые ранее были с позором заблокированы. По результатам опроса на 15 миллонов юзеров он даже разбанил батю-Трампа (правда, тот пока заявил, что весь этот Твиттер он в гробу видел и возвращаться на него не планирует). В отношении же модерации Маск провозгласил принцип «freedom of speech, not freedom to reach». То есть – писать можно будет всё, что угодно, только вот если содержание твита не понравится Главному, то его, по сути, никто особо и не увидит (похоже, речь идет о каком-то хитром шэдоубане).

Пока создается впечатление, что вся эта история с покупкой Твиттера за $44 миллиарда и последующая чехарда вокруг него – это один большой арт-перформанс, какое-то современное искусство за пределами понимания простых смертных.

Массовые увольнения айтишников

Страдания программистов отнюдь не ограничиваются Твиттер-драмой и ковровыми увольнениями из Фейс(экстремистского-на-территории-РФ) бука, которые мы обсуждали на прошлой неделе. Масштабные сокращения (10 тысяч человек) объявил также Amazon, ну и другие тех-компании тоже в целом не отстают: Lyft, Robinhood, Stripe, Netflix, Coinbase – кажется, что для гонимых отовсюду айтишников осталось не так много безопасных прибежищ.

Впрочем, говорить о том, что бедным программистам совершенно негде работать и никто их не готов поощрить хрустящим долларом – это, конечно, будет преувеличением. Так что, дети, учитесь программировать – и будем вам неплохо житься даже на пороге пугающей рецессии!

Вежливый способ объявить о сокращении: скажите сотруднику, что он «повышен до клиента»

Создательница Theranos отправилась в тюрьмянус

Наконец закончился суд над Элизабет Холмс – некогда любимицей престижных журналов и новой «Стивджобессой», а ныне приговоренной к тюремному заключению примерно на 11 лет преступницей.

Элизабет в начале нулевых основала медицинскую компанию Theranos, которая обещала революционизировать индустрию анализов крови – чтобы по капельке крови «из пальчика» быстро и безболезненно делать сразу чемодан анализов. Под это дело миссис Холмс собрала с инвесторов примерно $700 миллионов.

Элизабет Холмс здесь определенно косплеит Джобса. Говорят, она даже специально на презентациях изменяла голос, чтобы звучать побасистее и внушать побольше доверия

Правда, позже вскрылся один нюанс: практически ничего из обещанных медицинских вундервафель Теранос в действительности делать не умел, а все демонстрируемые якобы мега-технологии были всего лишь показухой.

Ну и вот, история наконец пришла к своему закономерному итогу, которым завершается любая крупная финансовая махинация: Элизабет Холмс заехала на нары на 11 лет, а в фильме про нее вроде как снимается Дженнифер Лоуренс. В каком-то смысле, всё же пришла к успеху!

В Госдуме рассматривают законопроект про майнинг крипты

Как вы помните, весь год Минфин и ЦБ (а вместе с ними и всякие разные депутаты) усиленно думают – как эту вашу крипту половчее бы начать регулировать. Первые плоды этих измышлений, похоже, начали появляться: на прошлой неделе в Госдуму внесли так называемый «закон о майнинге».

Закон гласит, что майнить крипту в России можно, но продавать ее после этого надо на зарубежных биржах (при этом положения закона о валютном регулировании не применяются). Либо можно еще обкэшить намайненное на каких-то экспериментальных российских площадках, типа «цифровых песочниц» (здесь просится шутка про зарытые под слоем песка щиткоины, но я усилием воли воздержусь).

Рекламировать и вообще предлагать цифровую валюту неограниченному кругу лиц, кстати, в РФ тоже будет нельзя. Передаю привет всем криптообменникам в Москва-сити! Похоже, придется перезжать из модных офисов в подвальные помещения.

Есть подозрение, что с официальным запретом криптообменников на территории РФ может сложиться примерно такая ситуация

Бухгалтерский учет в криптоскам-бирже FTX превосходит все ожидания

Дни идут, а криптобирже FTX становится только хуже (примерно как тому лосю из анекдота про «я всё пью и пью…»). На прошлой неделе новый назначенный управляющий биржи по имени Джон Рэй Третий, который когда-то имел дело с банкротством Энрона (и вообще, надо признать, «повидал некоторое дерьмо»), официально заявил, что такого трэша и угара как внутри FTX/Alameda он в своей жизни не видывал ранее никогда.

Судя по всему, какие-либо рабочие внутренние процессы и контроли отсутствовали в FTX как класс: решения утверждались с помощью смайликов в самоудаляющихся чатах, корпоративные бабки тратились направо и налево на покупку всякой лакшери-недвижки (при этом руководители компании, не стесняясь, записывали ее на свое имя), а за движением кэша вообще никто не следил.

Пишут, что список расчетных счетов и вообще сделанных холдингом инвестиций приходится восстанавливать, так сказать, «из внешних источников»: ну то есть, в некоторых случаях новым управляющим приходится тупо сёрчить «окей гугл, ftx бэнкман-фрид куда вложили бабки найти новости об инвестициях».

В Твиттере обратили внимание на фотосессию Бэнкмана-Фрида для журнала New York, и у некоторых возник вопрос: «Кому вообще пришло в голову, что десятки миллиардов баксов стоит доверить чуваку, который даже не может аккуратно побриться?»

Самому же Сэму Бэнкману-Фриду спокойно не сидится, и он даже пытается раздавать интервью через личные сообщения Твиттера в стиле «подождите, вы все не так поняли, сейчас я объясню!». Правда, после объяснений, как правило, становится только хуже.

Так, в общении с журналистом из Vox, SBF по сути заявил, что вся эта ваша этика и мораль – это просто пиар для лохов, а настоящее значение имеет только то, есть у тебя бабки или нет. Ну и отдельного упоминания заслуживают его объяснения по поводу того, что люди годами отправляли депозиты на биржу FTX через банковский счет Аламеды, а Сэм с его тусовкой гениальных зумеров-управленцев «просто забыли» их перечислять оттуда в адрес самой FTX. Ну типа, всего-то 8 миллиардов долларов – какая разница, где они вообще лежат, и отражены ли они в бухгалтерском учете биржи, да?!

В общем, мне сложно представить вселенную, в которой Бэнкман-Фрид не окажется в итоге за решеткой хотя бы на десяток лет. Впрочем, Илон Маск написал у себя в твиттере, что «SBF был крупным пожертвователем в адрес демократической партии – так что никакого расследования». Посмотрим, как оно в итоге обернется.

Фонд GBTC устроил «Черную пятницу» с распродажей Биткоина по бросовым ценам

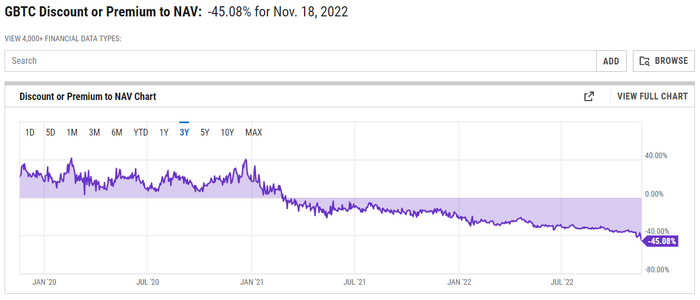

Grayscale Bitcoin Trust (GBTC) – это такой закрытый инвестиционный фонд, через который серьезные дяди могут покупать Биткоин прямо на настоящей (обычной, не криптанской) бирже. Сейчас внутри фонда находится Биткоинов примерно на $19 миллиардов, но вот биржевая цена, по которой торгуются его паи, дает капитализацию всего $10,5 млрд. Иными словами, паи фонда почему-то торгуются со скидкой к «справедливой» стоимости в 45%.

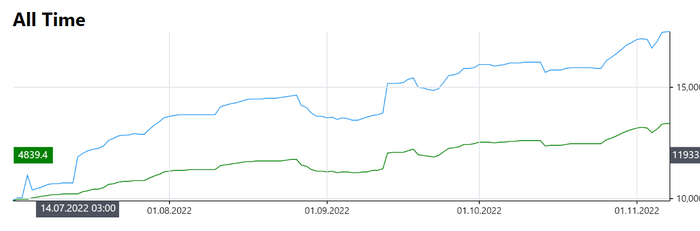

YCharts, премия/дисконт к стоимости чистых активов фонда GBTC: пацаны, тут Биткоины в два раза дешевле продают!!

Как получаются такие дикие искажения, и почему GBTC можно назвать «ETF курильщика» я как-то подробно объяснял в отдельной статье. Вообще, дисконт по GBTC плавно нарастал уже с начала 2021 года – ну а сейчас, на волне паники от банкротства биржи FTX, инвесторы еще и дополнительно подсели на измену: а ну как эти внутрифондовые бетховены тоже давно уже потрачены на какие-нибудь займы Аламедам и прочей крипто-скамо-братии?

Вообще, этот GBTC напрямую регулируется SEC, так что вероятность найти там внутри какую-нибудь откровенную дичь и мошенничество (по аналогии с FTX) не сильно велика. Другое дело, что если вы собираетесь «легко навариться» на покупке Биткоина с двухкратным скидоном, то никто вам и не гарантирует, что скидка эта будет в будущем сокращаться. По таким кривым инструментам, как закрытые инвестиционные фонды, расхождение между справедливой ценой активов и биржевыми котировками самих фондов вполне может достигать асбурдных размеров и держаться довольно долго.

Бинанс хочет создать фонд скорой реанимационной крипто-помощи

Чанпэн Чжао, глава крупнейшей криптобиржи Binance и самый богатый из ныне живущих криптанов, объявил о планах создания специального фонда помощи криптопроектам.

Идея фонда заключается в том, чтобы спасать хорошие, годные криптопроекты, которые в целом являются фундаментально устойчивыми и имеют хорошие активы на балансе – но испытывают временные трудности с деньгами. А вот мерзким и противным проектам, которые тупо профукали деньги клиентов с концами, новый фонд помогать никак не будет (в этом месте Чанпэн как будто бы ни на кого конкретного не намекает – но где-то на Багамах один кудрявый паренек по имени Сэм начинает испытывать легкое жжение в области седалищного нерва).

Как конкретно будет работать этот фонд, откуда там будут браться деньги, и так далее – эти все детали пока непонятны. Но Чанпэн, как будто бы, замахнулся на создание интернационального крипто-центробанка с самим собой во главе. Хитро придумано!

Июньский мем с Чанпэнем Чжао, который удивительно хорошо состарился

Выход этого выпуска новостей поддержали ребята из «Уличной эпистемологии». Они проводят курсы по специальной технике проведения сложных дискуссий с людьми – так, чтобы получался конструктивный разговор, а не бесполезный срач. Мы с женой в прошлом году проходили (поток с практикой, в ней самый цимес), нам понравилось. Прочитать детали и зарегистрироваться можно вот здесь, а по промокоду RationalAnswer можно получить небольшую скидку.