Доброе утро, всем привет!

Немного познавательного, некоторые не в курсе...

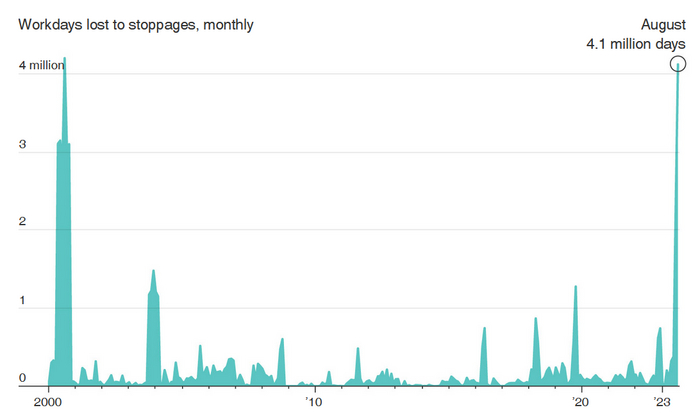

Тут в мире забастовки что-то пошли одна за другой...

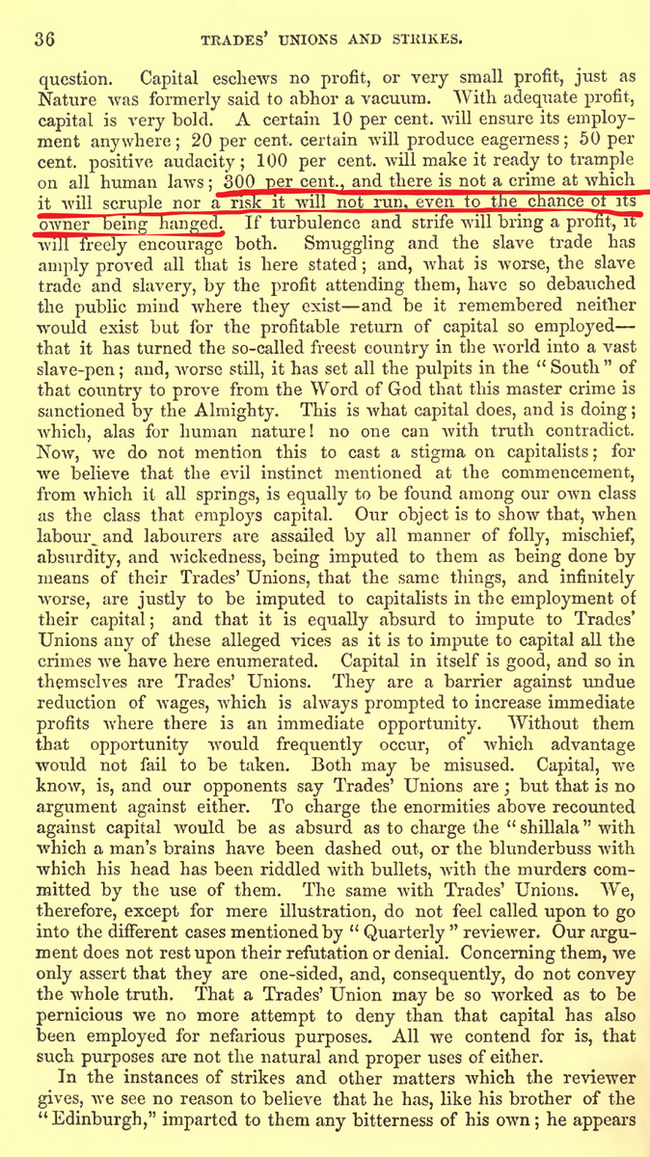

Есть такое широко известное высказывание о сути капитализма, приписываемое Марксу. Ошибочно.

Капитал боится отсутствия прибыли или слишком маленькой прибыли, как природа боится пустоты. Но раз имеется в наличии достаточная прибыль, капитал становится смелым. Обеспечьте 10 процентов, и капитал согласен на всякое применение, при 20 процентах он становится оживлённым, при 50 процентах положительно готов сломать себе голову, при 100 процентах он попирает все человеческие законы, при 300 процентах нет такого преступления, на которое он не рискнул бы, хотя бы под страхом виселицы. Контрабанда и торговля рабами убедительно доказывают вышесказанное.

Принадлежит оно Томасу Джозефу Даннингу. Книга называется «Профсоюзы и забастовки: философия и намерения», 1860 год издания.

Пдфка книги выложена в комментах к посту.

*****************************

Про Urals

Средняя цена на нефть Urals за период мониторинга с 15 августа по 14 сентября 2023 года составила $77,03 за баррель, или $562,3 за тонну. Цена нефти North Sea Dated за этот период – $88,61.

Дисконт Urals продолжает сокращаться, составил 13,1% с 15 августа по 14 сентября.

Согласно расчетам Минфина России, экспортная пошлина на нефть в РФ с 1 октября 2023 года повысится на $2,5 и составит $23,9 за тонну.

******************************

Они шутят...

Наблюдают за нефтью WTI по 90$ и запасами в Стратегическом нефтяном резерве США на 40-летнем минимуме

***************************

Новости из лучшей экономики лучшей в мире экономики.

Как известно, США - это лучшая в мире экономика, а Калифорния - это лучшая экономика в лучшей в мире экономике. Именно поэтому каждому жителю Калифорнии доступна неименная карта на бесплатные посещения магазинов с франшизой в 950$.

Безусловно, это повлекло некоторое непонимание со стороны розничной торговли, ведь... ну есть же балансы, приходы-расходы, товарные остатки, ну, короче, вся вот эта бухгалтерская чушь. А списать на воровство вроде как неудобно, вроде как разрешили, вроде как нетолерантно. Поэтому это теперь называется «shrink» - сокращение товарно-материальных запасов. Удобно? Удобно.

Ну так вот, по оценкам Национальной федерации розничной торговли стоимость «сокращений» выросла за год почти 100 миллиардов долларов!

“Потери от краж достигли исторических максимумов, и я бы сказал, что мы считаем это неприемлемым”, - сказал Эрик Б. Нордстром, главный исполнительный директор одноименной сети универмагов.

Тут что получилось... вот эти все «не более 950$» на одного вылилось в организованные заходы, когда приходит много юнитов и каждый набирает на 950. Но это лишь первый акт. Как известно, задерживать этих милых людей было запрещено. Ну силами магазинных администраций. Поэтому что? Поэтому акт два - никто же не подсчитывает, что каждый набрал на 950? Нет. Поэтому мы организованной группой просто выносим магазин. И всё. На нас, конечно, все смотрят, но улыбаются. И даже не спрашивают «как дела?».

Всего за несколько минут более 20 воров, одетых в капюшоны и маски, ворвались в магазин Nordstrom в торговом центре Westfield Topanga и унесли сумки и другие предметы роскоши на сумму 300 000 долларов.

Это произошло всего через несколько дней после того, как по меньшей мере 30 подозреваемых украли товары на сумму более 400 000 долларов из магазина Yves Saint Laurent в торговом центре в пригороде Лос-Анджелеса Глендейл и еще один инцидент, когда банда похитила охапки сумок Gucci из магазина Bloomingdale's в торговом центре Westfield Century City.

Кто бы мог подумать? Что одно вылезет из другого. Странно, правда? Неужто 950$ гражданам было мало? Считаю, практику надо распространить на всю территорию США.

****************************

В удивительное время живем...

Хрустальный шар капиталистического мира рушится. Прямо на глазах.

Есть такой город - Чикаго. Непонятно, что произошло, но... в городе перестали выживать продуктовые магазины. Закрытия произошли преимущественно в районах Саут-Сайд и Вест-Сайд. Сюда входят магазины Aldi в Уэст-Гарфилд-парке и Оберн-Грешеме, а также магазины Save A Lot в Уэст-Гарфилд-парке, Остине, Оберн-Грешеме и Вашингтон-парке.

Некоторые магазины закрылись без предупреждения, в результате чего в близлежащих районах практически не было доступа к недорогим и свежим продуктам.

В апреле Walmart закрыла магазины в Уэст-Чатеме, Кенвуде, Литтл-Виллидж и Лейквью с уведомлением за несколько дней, в результате чего многим покупателям пришлось спешно запасаться продуктами и предметами домашнего обихода.

Вы не знаете, что произошло? Говорят, преступность... да ну, ерунда какая-то. Ну, понятно, свято место пусто не бывает. Да? А нет, оказывается бывает. В итоге мэрии города Чикаги ничего не остается, кроме как создать свой продуктовый магазин. Муниципальный. Чем они сейчас и занимаются.

Я так чувствую, в США построят коммунизм раньше, чем русские. Атас.

*******************************

«Пожалуйста, положите пустую коробку в корзину, и мы обменяем её на кассе»...

В сети английских супермаркетов Co-op теперь только так. Берешь корзинку, складываешь туда пустые коробочки от Ferrero Rocher, кетчупа, кофе, меда или упаковки от мяса, идешь на кассу, а там тебе меняют это все на фактический продукт.

Шоплифитнг. Вот в ВЕЛИКОЙ Британии нет бесплатного «шведского стола» в магазинах 950$, а шоплифтинг есть. А пустые коробки - это их борьба. Как пишет Dailymail, этот шаг призван пресечь массовые магазинные кражи, когда преступники сметают товары с полок в пакеты или даже мусорные баки на колесах. Супермаркет предупредил, что они сталкиваются почти с 1000 инцидентами каждый день в течение шести месяцев, предшествующих июню 2023 года, что более чем на треть больше, чем в прошлом году. И почти на три четверти преступлений в сфере розничной торговли полиция не реагирует.

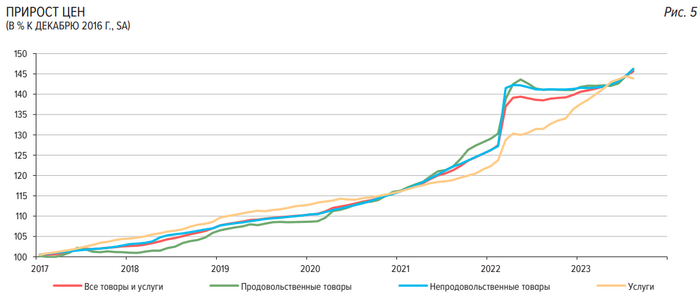

Всё это связано с тем, что безудержная инфляция всего за два года увеличила цены в типичном семейном магазине более чем на треть. Анализ официальной статистики показывает, что цены на множество основных продуктов питания выросли на 37 процентов с лета 2021 года.

Ну что, всё течёт, все изменяется. Общество недисциплинированных варваров пришло к супермаркетам, а просвещенные культурные люди уходят к магазинам - «а нарежьте мне 200 граммов колбасы - 240 денег, пробивайте на кассе!».

***********************************

В пятницу Банк России поднял ключевую ставку до 13%.

Что важного сказала Эльвира Сахипзадовна Набиуллина на пресс-конференции?

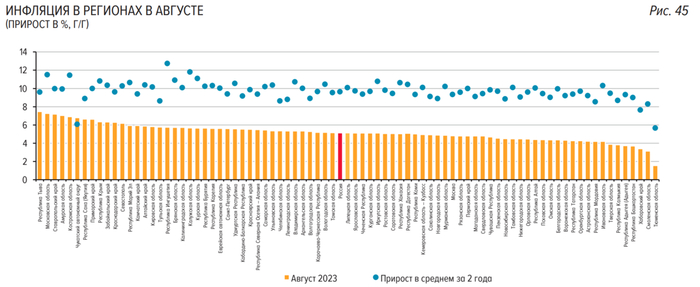

Рост инфляции по большому счету обусловлен сильно возросшим спросом со стороны населения на всё подряд. Ну это знакомые любому студенту первого курса экономического факультета кривые спроса и предложения. Базовая база. Если растет спрос при неизменном предложении, цена повышается. Это то, что происходит сейчас. Предложение не поспевает за спросом. К решению вопроса необходимо подходить с двух сторон. Во-первых, снизить спрос. Во-вторых, поднять предложение. Как снизить спрос? Вывести деньги граждан из реального сектора. Как? Предложить интересные условия для вложения в рубли. Что это? Это интересные условия по банковским вкладам. Как самый простой вариант. И вот тут ЦБ столкнулся со слабой реакцией банковской сферы на ужесточение денежно-кредитной политики. Т.е. банки не побежали повышать ставки по депозитом в нужном ЦБ размере. Почему? А вот тут забавно - они решили, что резкое повышение ставки - это ненадолго. Дескать, ну месяц, ну два - и взад-назад. Ну и какой смысл толкать вверх депозиты. И именно поэтому Банку России пришлось во всеуслышание объявить, что ужесточение ДКП - это серьезно. Это надолго. Что ставка будет высокой долгое время. Понижение возможно в следующем году.

Процесс перевода средств с текущих счетов на срочные наблюдается в настоящий момент, но, очевидно, еще недостаточный, чтобы полноценно снизить внутренний спрос.

Что еще интересного? Про административное принуждение к продаже валютной выручки экспортерами. Административные ограничения не могут в данный момент работать долго. В условиях, когда и так все трансграничные движения построены на том, как бы их провести, чтобы Запад не узнал, с таким же успехом будут обходиться и административные ограничения. Многие думают, что только лишь принудительная продажа валютной выручка привела к доллару по 55 в прошлом году. Нет. Причины были комплексные. И основа - это опять же базовый фундаментальный процесс. Сильно возросший экспорт, который повлек приток большого количества валюты, и в это же самое время сильно просевший импорт, который привел к падению спроса на валюту. Возвращаясь к кривым - предложение выросло, спрос просел - цена идет вниз. Это база! А уже к ней присовокупились административные меры. Но не они тут были драйвером. В настоящий же момент имеем обратную ситуацию - импорт вырос до старых значение, а экспорт снизился. И тут ты хоть какие административные меры не вводи… И работа снова уходит в фундаментальную сферу - снижение спроса - снижение импорта - и т.д., и т.п.

Что касается валютных выручек… доля продажи валютной выручки экспортерами остается стабильно высокой.

"Если смотреть на наших экспортеров, наших резидентов, которые держат валютную выручку на счетах за рубежом, то эти объемы практически не менялись - были валютные ограничения или не были, они составляют менее 1% от общего объема экспортной валютной выручки", - Председатель Банка России.

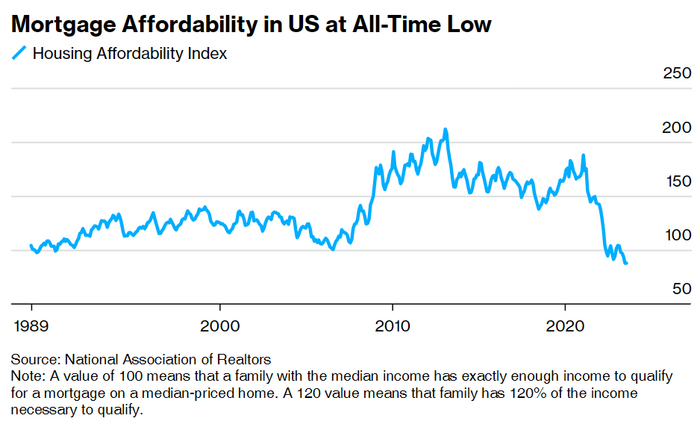

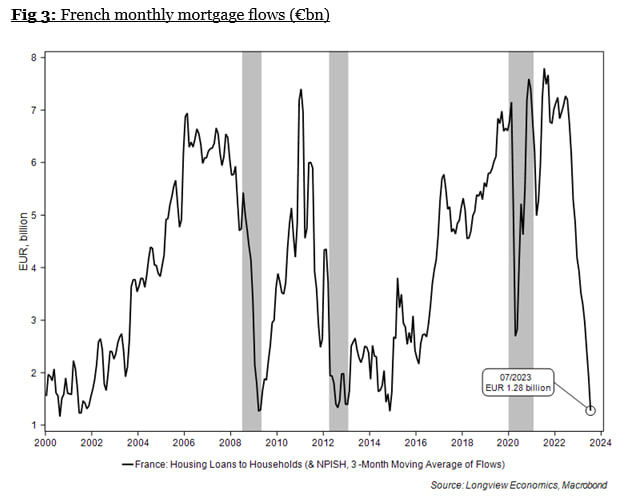

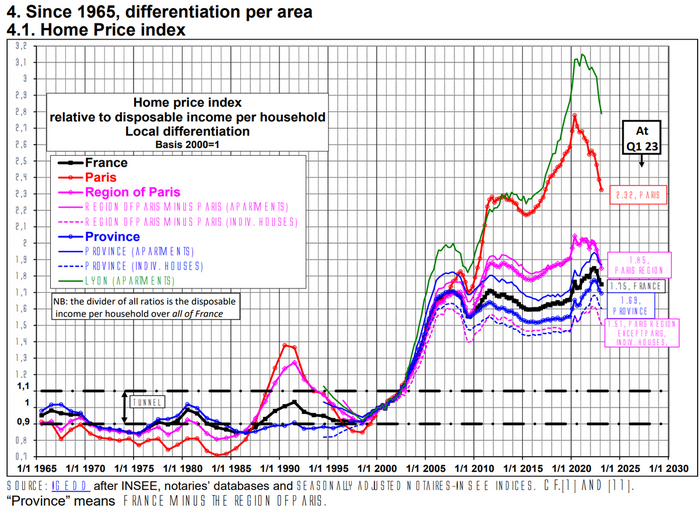

Отличились Аргументы и Факты, попытавшись аккуратно прощупать повесточку плавающих ставок по ипотекам. Но Эльвира Сахипзадовна была крепка - плавающие ставки в кредитных программах для населения неприемлемы. Аргументам и Фактам, видимо, ничего не известно о печальном состоянии подданных Королевы (зачёркнуто) Короля, от души хапнувших радости плавающих ставок по ипотекам. Аргументы и Факты, возможно, хотят такого же для соотечественников?

Ну и ожидаем ужесточение условий кредитования. Особенно в ипотечной области.

Ну и да, вопрос увеличения предложения стоит отдельно. И он не менее важный. Просто сейчас было не о нём.

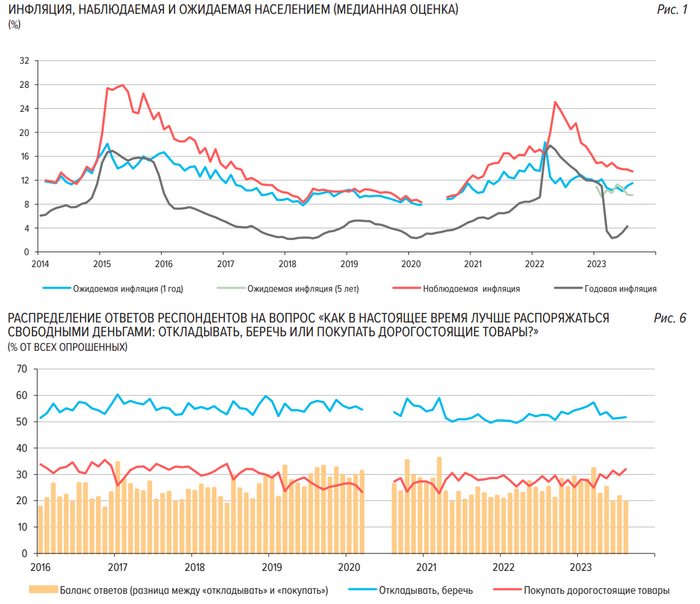

Ожидаемая и наблюдаемая инфляция.

Об этих двух вещах ЦБ регулярно говорит, но не все обращают на них внимание. А между тем вещи важные и являются серьезным фактором в динамике потребительских цен. Давайте попробуем на пальцах.

Экспорт, импорт... это все понятно, но...

ООО «инФОМ» регулярно по заказу Банка России проводит опросы населения, оценивая ожидаемую и наблюдаемую инфляцию. Это весьма субъективные вещи, но важные. Не просто так на них обращает внимание ЦБ при принятии решений в области ДКП. А всё довольно просто.

Хочу купить машину. И тут вижу, что западные бренды один за одним начинают закрывать салоны. Понимаю, что дальше поставок будет всё меньше, бегу за машиной. Тем самым увеличиваю спрос и толкаю цены вверх.

Думаю, что доллар через два месяца будет дороже, покупаю доллар, разгоняю цену. Или бегу и заранее заказываю тур в Таиланд, увеличиваю спрос, толкаю цену.

Аналогично в обратную сторону

Везде говорят, что рынок видеокарт перегрет, цены космические, плюс цены на биток падают, а значит майнить становится всё невыгоднее - подожду, наверное, видеокарты понизятся в цене. Не иду в магазин, падает спрос, карты падают в цене.

Примеров много. Суть проста - наши ожидания, даже зачастую ничем не оправданные, приводят к вполне конкретным действиям, которые повышают или понижают спрос, что в свою очередь непосредственно влияет на цены. Т.е. методы работы с инфляцией комплексные - это и административные шаги, и фундаментальные движения, и работа с кукушечками масс.

Дополнительным штрихом идут поведенческие настроения в плане, что делать с деньгами - откладывать или совершать дорогостоящие покупки. Стоит гражданам пуститься в траты, как поползла инфляция. Посмотрите на баланс ответов на втором графике (жёлтая гистограмма). А когда граждане решаются в дорогое? Когда есть беспокойство, что дорогое скоро кончится.

Когда вам в различных экономических телеграмм-канальчиках регулярно в оба уха шепчут - эй, всё плохо, сейчас инфляция вообще попрёт... эй, там выборы в марте, вот до марта попридержат, а потом всё, труба... - эти люди бессознательно или сознательно подымают ваши инфляционные ожидания, что по цепочке толкает цены. Я не про то, что нельзя говорить о том, что цены могут вырасти. Одни говорят объективно с обоснованием, как, к примеру, на нашем канале про бензин - ну он фактически отстал от общей инфляции и идет выравнивание. Другие давят на эмоции - выборы, всё пропало, нифига не умеют... Старайтесь в информационную гигиену, товарищи!

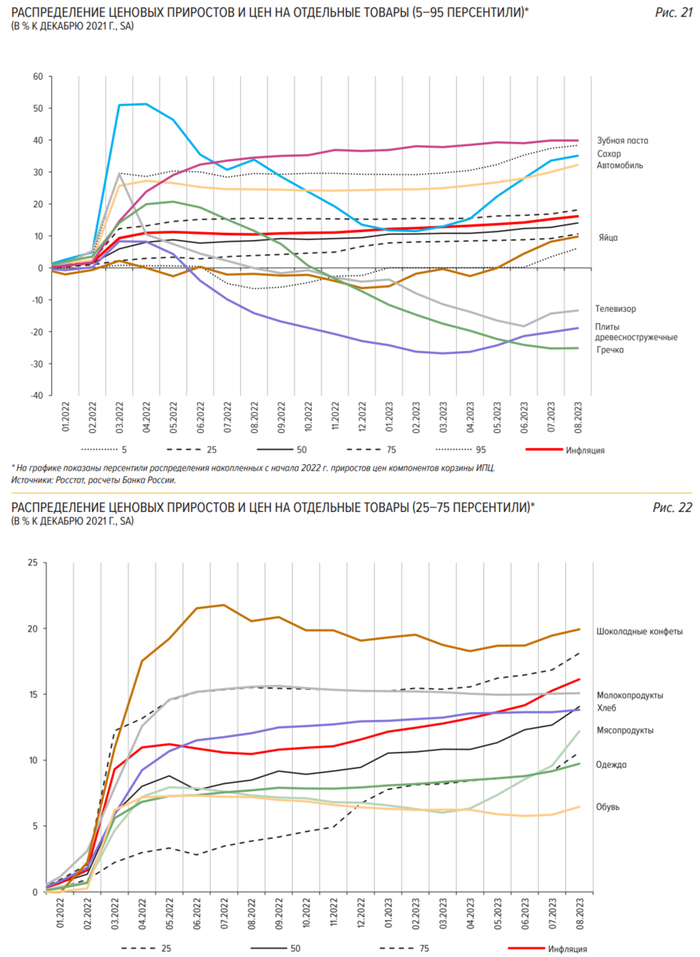

Наблюдаемая инфляция - она всегда больше фактической. И везде, что самое главное. Это тоже довольно просто. Субъективизм. Во-первых, человеческая психология. Большинство склонно преувеличивать печальку. Во-вторых, мы пользуемся весьма усечённой корзиной потребления. Росстат условно оперирует 500 товарами и услугами, мы же от силы 20. Говоря научно, результаты наших наблюдений нерепрезентативны. Увы, но так.

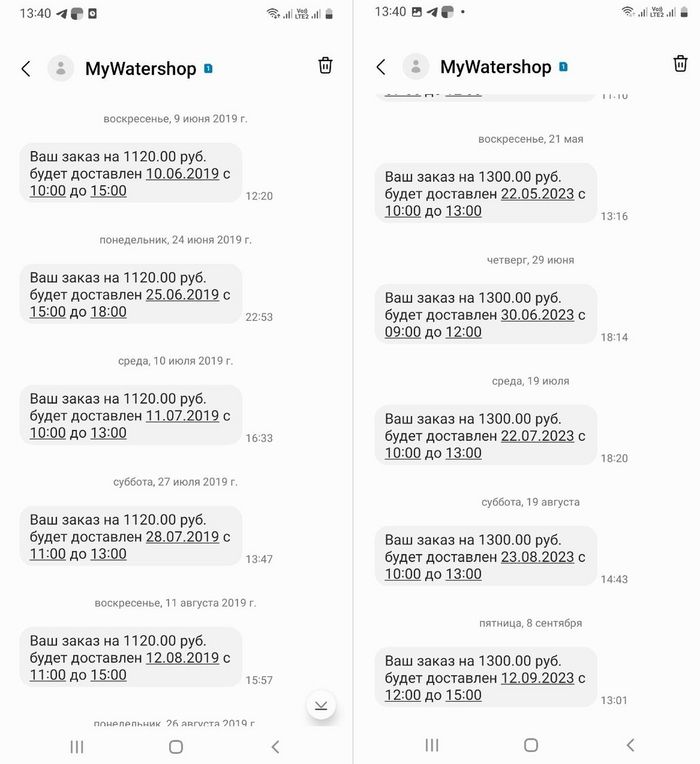

В 2019 году я заказывал питьевую воду по 1120 руб. за 4 больших бутыля. Неделю назад мне их привезли за 1300. 4 года - 16% инфляция. Благо, у меня остались смски заказов, поэтому я сейчас так уверенно говорю. А у кого нет? Что он скажет о ценах 2019? Скажет, что заказывал рублей за 900. А это, кстати, вода - основной продукт, без которого мы и 3 дня не протянем. Но рассказывать вам будут про Гиннесс и 100% за год.

***********************************

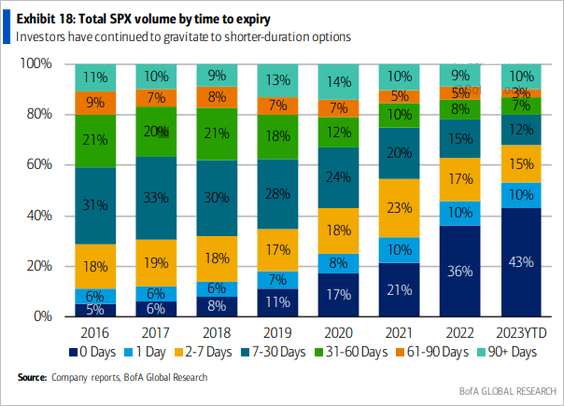

Про опционы

По данным Bank of America Global Research, наибольшие объемы проходят в опционах в день экспирации. При этом данный показатель растет чуть ли не по экспоненте последние годы.

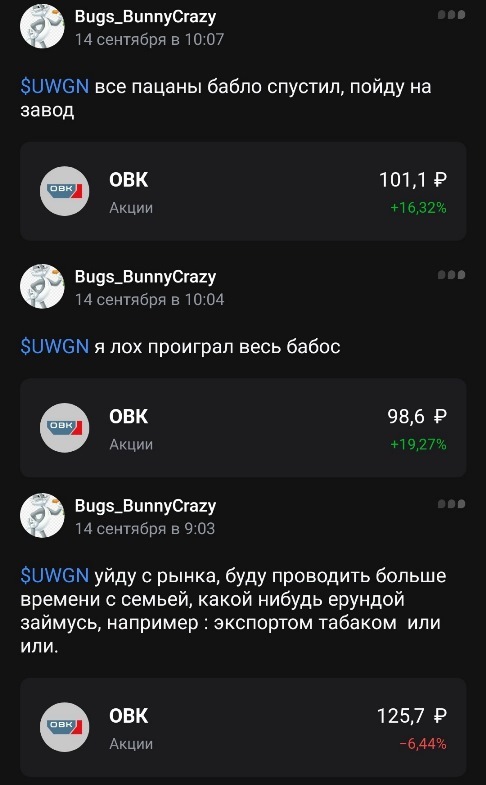

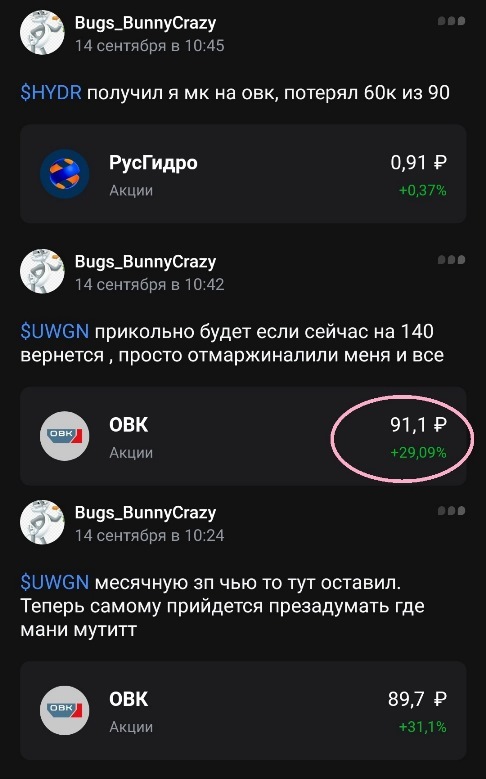

С чем связано? С одной стороны, выходят те, кто не хочет поставки или расчета - лишние комиссии. А во вторых... вот с такими лотерейками, как на второй картинке. Это, кстати, опцион-пут на наш фьючерс РТС в четверг. Более 500% роста цены за 3 часа.

************************************

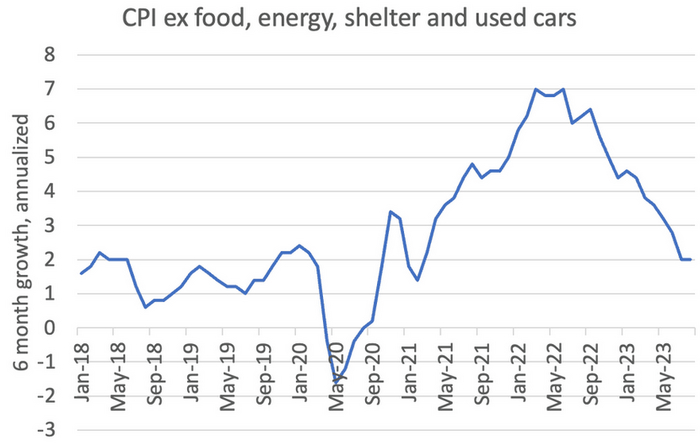

Пол Кругман на линии...

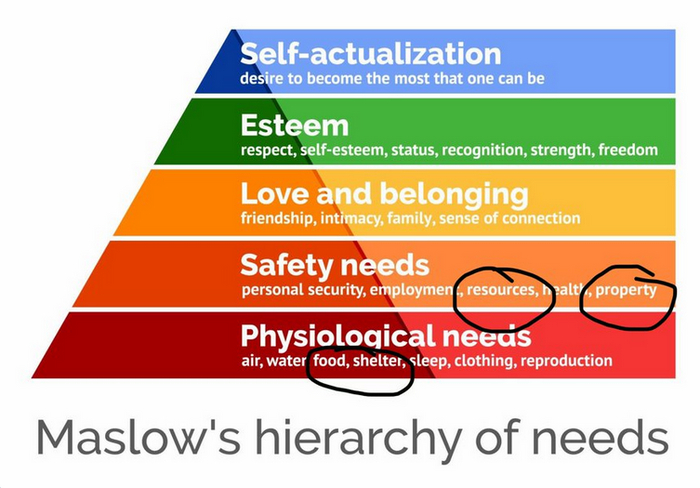

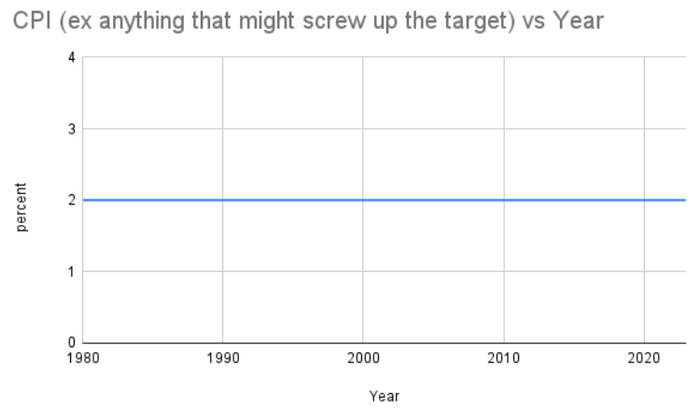

"В прошлом я уже говорил про показатель инфляции, который исключает затраты на жилье, подержанные автомобили, а также продукты питания и энергию. Сейчас просто хочу еще раз обратить внимание, что в принципе по данному показателю инфляция в значительной степени побеждена."

И привел график...

Для справки.

Пол Кругман - учился в Йельском университете, экономист, доктор и профессор кучи университетов, лауреат нобелевской премии по экономике 2008 года.

Это, видимо, всё, что нам надо знать про нобелевских лауреатов в области экономики.

Глубину познаний оценили сразу потоками говна мемов.

Возможно, конечно, Павел так ловко попытался в сарказм... а мы оказались не готовы к этому.

****************************

Про разорванную в клочья...

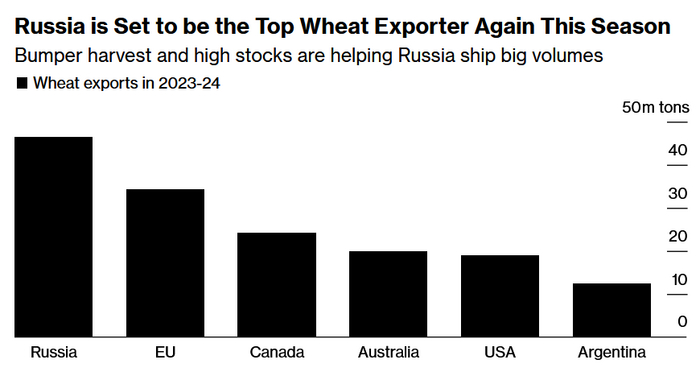

Как известно, страна наша с вами практически не существует. Так, экономика её разорвана в клочья уже давно и как раз вот сейчас дорывается окончательно. Уничтожена финансовая отрасль, нефтяная, угольная и газовая... уничтожено и сельское хозяйство.

Именно поэтому...

...второй подряд рекордный урожай пшеницы в России укрепляет её позиции экспортера №1.

Наши с вами средства доставки тепла и света были сбиты портовыми терминалами Измаила, Рени и Одессы, что помогло укрепить доминирование России на мировом рынке пшеницы. ВЖУХ, и рекордные поставки. ВЖУХ, и отечественные трейдеры преодолевают финансовые и логистические проблемы.

“У российской пшеницы не так много конкурентов”, - сказала Элен Дюфло, аналитик зернового рынка Strategie Grains. “На данный момент Россия устанавливает цены”.

В условиях переизбытка предложения, снижающего цены, Россия пытается использовать своё доминирующее положение, чтобы ограничить рынок. По словам людей, знакомых с этим вопросом, российские чиновники пытаются установить неофициальный минимальный уровень цен на экспорт. По словам людей, правительство может установить минимальный уровень цен, отказывая в выдаче экспортных документов для более дешёвых поставок.

Минимальный уровень цен является ещё одним признаком стремления Кремля ужесточить контроль над экспортом российского зерна и, следовательно, над мировым рынком.

Москва также продолжает привлекать покупателей в Африке и на Ближнем Востоке, одновременно атакуя украинскую инфраструктуру экспорта сельскохозяйственной продукции.

Подчёркивая доминирующее положение Москвы на рынке пшеницы, Министерство сельского хозяйства США ранее на этой неделе повысило свой прогноз по российскому экспорту.

Я переживаю за западных граждан. Состояние перманентной шизы. С одной стороны уже вот-вот того, с другой наша Родина диктует свою непреклонную волю остальному мировому сообществу.

Чо делаеессся....

***********************************

Про подачу информации

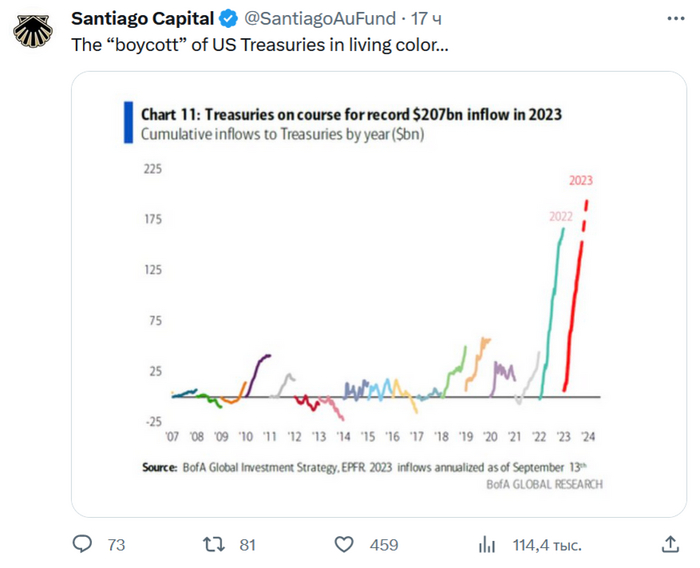

Вот очередной пример подачи информации с нужного угла. Вроде и правда... но есть недоговорённость. Не раскрыт важный аспект.

BofA делает график рекордного потока денег в американские казначейские облигации в прошлом и в этом (по прогнозу) годах. Твиттер-блогер Santiago Capital постить сию картинку с подписью - "«Бойкот» американских трежерей". Бойкот в кавычках. Т.е. это насмешка над всеми новостями про то, что все бегут из американских бумаг.

Что не так? Одна маленькая деталь. Когда говорят про бегство из американских бумаг, говорят о перманентном процессе избавления от бумаг иностранными правительствами, которые в прошлом рекордно эти бумаги скупали. Говорят о недоверии, возникшем в последнее время. А у кого-то еще и раньше (Китай сливает уже 10 лет).

А что с притоком? Он ведь есть? Есть. Ну когда доходность бумаг выходит на небывалые ранее уровни. Конечно есть. И обусловлен он внутренним рынком. Внутренними денежными фондами. А также традиционными вассалами США.

*********************************

Щупальцы режЫма дотянулись до подбрюшья США.

И вот уже на военном параде в честь 213 годовщины независимости Мексики от Испании маршируют представители наших с вами Вооруженных сил.

Того и гляди, какое-нибудь ЧВК окопается в окрестностях Сьюдад-Хуареса.

****************************

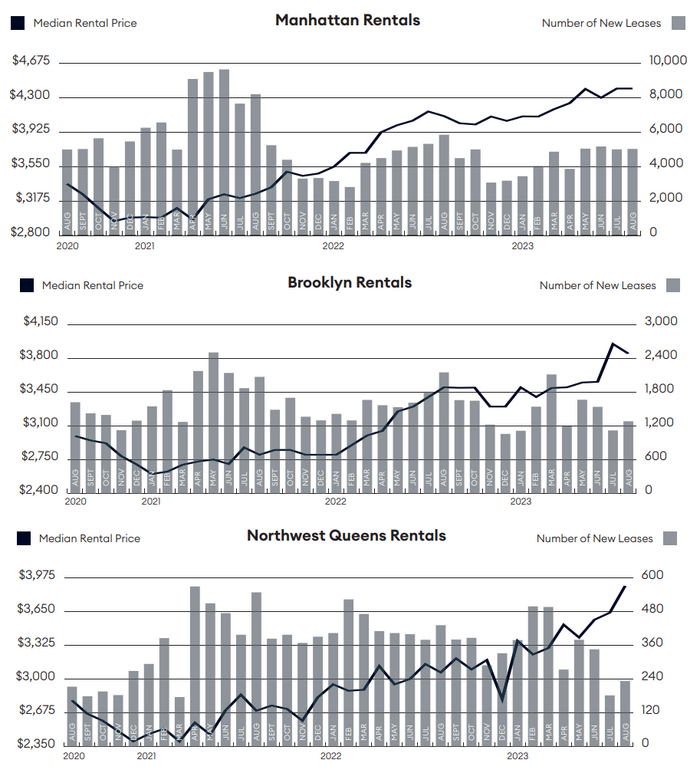

Как там с арендой в Нью-Йорке?

Медианная стоимость аренды на Манхэттене в августе составила 4400$. Столько же, сколько и в июне. И это рекорд.

В Квинсе несколько меньше - 3900$ в месяц. И это рекорд. В Бруклине - 3850$.

А что есть медианная в осязаемых понятиях? Ну, к примеру, в Манхэттене средняя арендная плата за квартиру с 1 спальней - 4397$. Медианная - 4250$. Ну вот, примерно оно. Трёшечка (ну т.е. три спальни) уходит уже в среднем за 10 541$.

Цены на аренду жилья в Нью-Йорке сейчас выросли на 7% по сравнению с прошлым годом и на целых 35% за последние 2 года. А вот количество новых сделок упало по Нью-Йорку на 7% за год и на 35% за два года. Интересно...

*************************

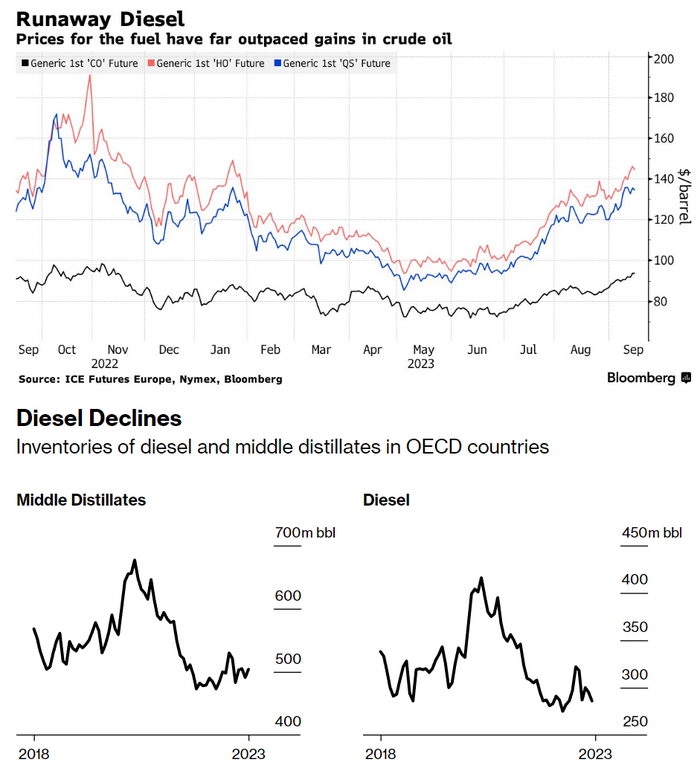

Дизельное топливо и дефицит...

Мировые нефтеперерабатывающие заводы оказываются не в состоянии производить достаточное количество дизельного топлива, что открывает новый инфляционный фронт и лишает экономику топлива, которое питает как промышленность, так и транспорт (что странно, а как же солнце, ветряки, приливы и вот это вот всё?).

В то время как фьючерсы на нефть стремительно растут — в пятницу в Лондоне они стоили чуть ниже 95 долларов за баррель, — ралли меркнет по сравнению с резким ростом цен на дизельное топливо. В четверг цены в США подскочили выше 140 долларов до самого высокого уровня за всю историю для этого времени года. С лета аналогичный показатель в Европе вырос на 60%.

И все может быть еще хуже. Саудовская Аравия и Россия порезали добычу своей сырой нефти, которая так хороша для производства дизельного топлива. 5 сентября обе страны — лидеры альянса ОПЕК+ — объявили, что продлят эти ограничения до конца года, периода, когда спрос на топливо обычно растет.

“Дизельное топливо - это топливо для 18-колесных грузовиков, которые перевозят продукцию с завода на рынок, поэтому, когда цены резко растут, эти более высокие транспортные расходы ложатся на предприятия и потребителей”, - сказал Клэй Сигл, директор глобального нефтяного сервиса Rapidan Energy Group.

По его словам, растущие цены на дизельное топливо также могут подтолкнуть нефтеперерабатывающие заводы к тому, чтобы уделять приоритетное внимание топливу в ущерб производству бензина (а цены на бензин тоже ни разу не низкие... спиралька!).

Камрад, вот видишь, мы не одни. Везде туго с дизелем. Не грусти.

***********************************

Традиционно приглашаю к себе в уютный финансово-экономико-познавательный канал MarketScreen