Статистика, графики, события - нехорошая инфляция для пятничной ставки

Доброе утро, всем привет!

Четверг. Инфляция. Не совсем...

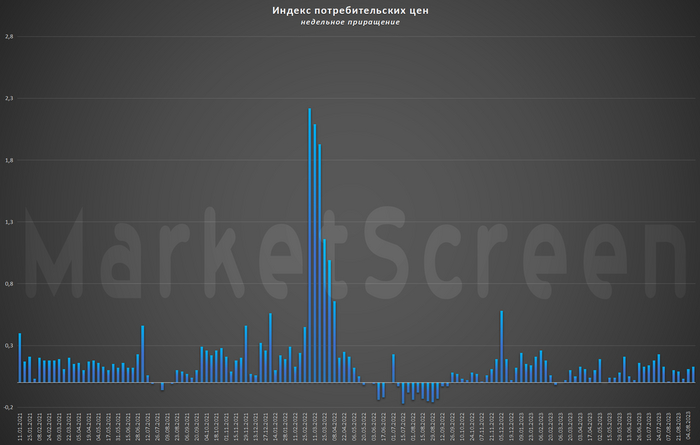

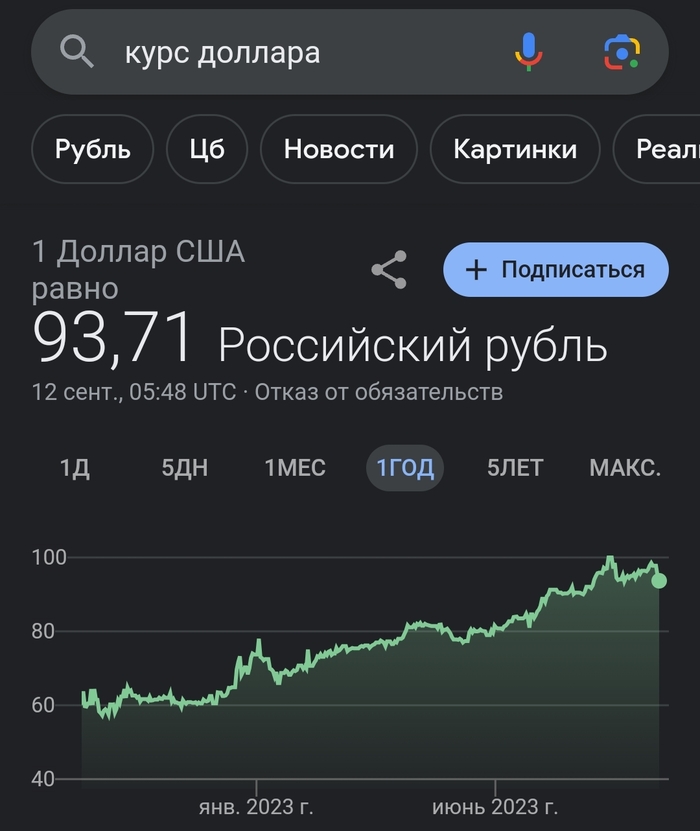

На неделе с 5 по 11 сентября 2023 г. потребительские цены выросли на 0,13%. Год к году инфляция составила 5,33%.

▪️ В сегменте продовольственных товаров рост цен замедлился (0,10%) на фоне продолжающегося удешевления плодоовощной продукции и снижения темпов удорожания других продуктов питания.

▪️ В сегменте непродовольственных товаров темпы роста цен снизились (0,21% после 0,41%) при замедлении роста цен на легковые автомобили и возобновлении снижения цен на электро- и бытовые приборы.

▪️ В секторе услуг рост цен возобновился (0,13%) за счет удорожания авиабилетов на внутренние рейсы.

Не те цифры пришли за неделю, какие хотелось бы. Напомню, для целевых показателей в 4% годовых, допустимые недельные приращения - 0,08%. 0,13% дают 6,85%.

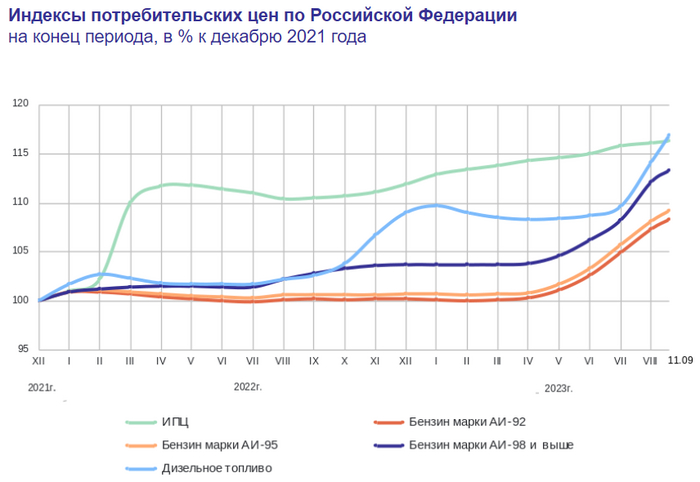

Бензин автомобильный прибавил 0,7% за недель, дизельное топливо 1,7%.

С начала года дизельное топливо выросло на 7,3%. Если брать начало расчёта с конца 2021, то инфляция по дизельному топливу догнала общую. А вот бензину есть ещё куда расти.

Вторую неделю подряд мы наблюдаем рост недельной инфляции выше целевых цифр. Через это есть мнение, что ставку в пятницу могут поднять, хотя банковские боссы и говорили на днях, что этого не произойдет. Понятно, что не только лишь эти цифры определяют. Неплохо было бы раскрыть про денежную массу. Возможно, сделаем на выходных.

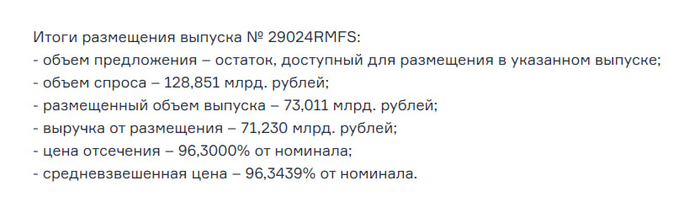

Минфин России провел аукцион по размещению ОФЗ-ПК выпуска № 29024RMFS с датой погашения 18 апреля 2035 г.

Объем спроса довольно серьезно превысил размещенный объем, который составил 73,011 млрд руб.

Как писали на прошлой неделе, для выполнения квартального плана, на каждый аукционный день следует размещать по 134 млрд руб. Т.е. пока недобор в 60 млрд. Впереди еще два аукциона.

**********************************

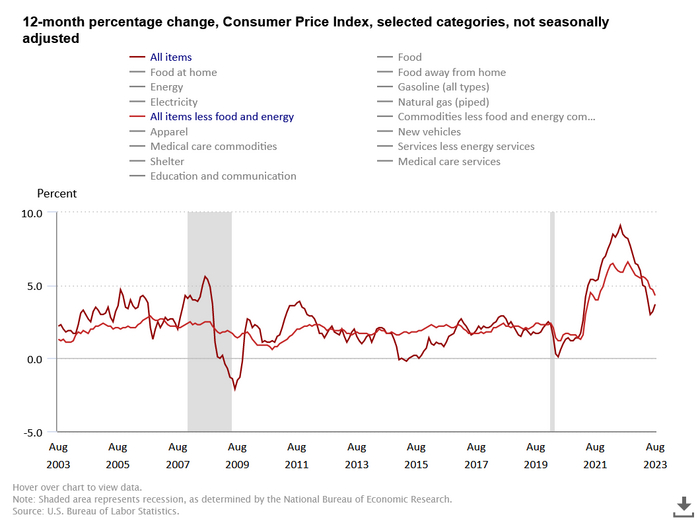

Но не только мы вчера отчитывались по инфляции, но и наши главные недопартнёры.

И что? И как это понимать?

Сказали, что победили, а она второй месяц растет. Инфляция. В США. На этот раз 3,7% годовых при прогнозе в 3,6%. Прибавка за месяц +0,6%.

Если говорить про базовую (без еды и энергоносителей) инфляцию, то она составила в августе 4,3% годовых.

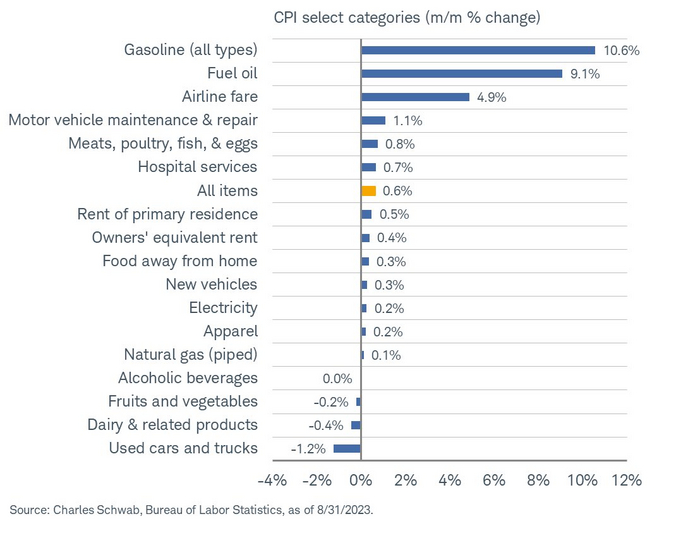

Основной вклад в рост дал бензин - 10,5%.

Изменение цен по категориям. Месячные.

***********************************

Вчера американское Бюро переписи населения выпустило исследование касательно доходов населения. Предлагаю ознакомиться в целях повышения образованности.

Итак... исследованию подвергся 2022 год. Ну, самое главное - доход.

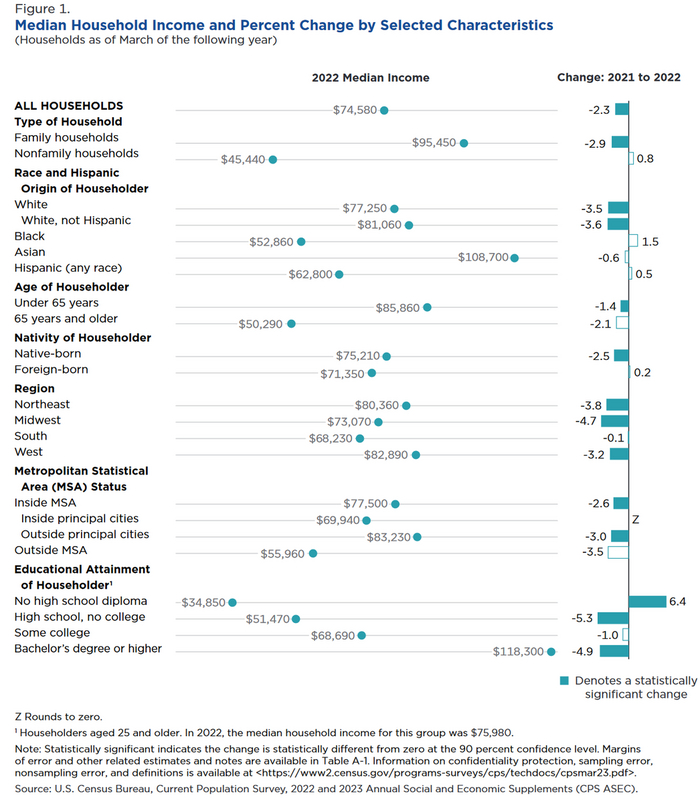

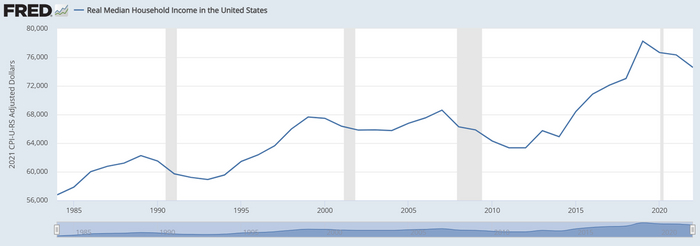

Реальный медианный доход домохозяйств в США в 2022 составил 74 580$. Это на 2,3% ниже чем в 2021 (76 330$) и на 4,7% ниже, чем в 2019.

В исследовании есть разделения на различные типы домохозяйств. Семейные, где, видимо, подразумевается, что работают оба супруга. Семейные с одним работающим членом (мужчина или женщины - то же разное). Несемейные, состоящие из одного лица. Вот медианный доход по несемейным домохозяйствам составил 45 440$.

Я могу ошибаться, но я не встречал у Росстата данных о том, сколько зарабатывают калмыки, сколько буряты. Сколько татары, а сколько якуты... У нас есть разделение по субъектам Федерации - это да. Но по отдельным этническим группам? Может плохо смотрел.

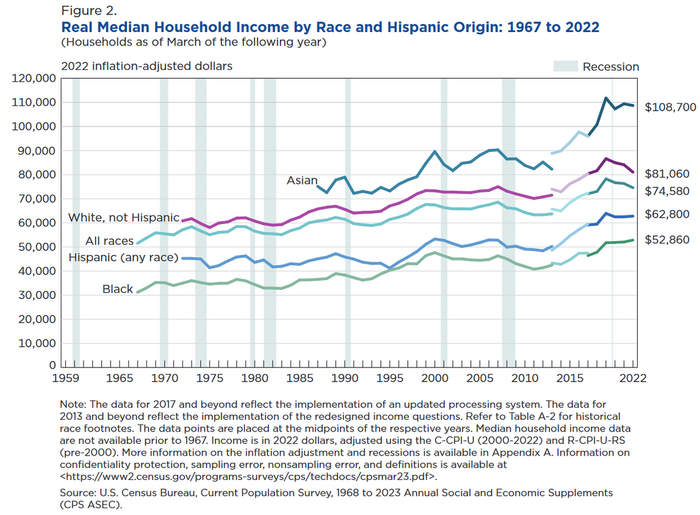

А вот американцы этому вопросу уделяют пристальное внимание, поэтому второй инфографикой идет разделение медианного дохода по расам.

Ну и здесь ничего нового. Первые с большим отрывом идут азиаты - 108 700$. Дальше белые (но не латиносы) - 81 060$. А на почетном последнем месте - негры. Медианный доход негритянских домохозяйств составляет 52 860$.

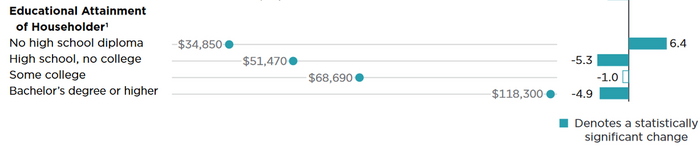

Наиболее существенную роль в размере дохода играет образование.

Так, домохозяйства, члены которого не имеют школьного диплома, довольствуются 34 850$ в год. Школа увеличивает карму до 51 470$. Закончил КАЛЛЕДЖ - вжух - и у вас 68 690$. Ну а если за плечами бакалавриат и выше, то добро пожаловать в высшую лигу и американскую мечту - 118 300$ на домохозяйство.

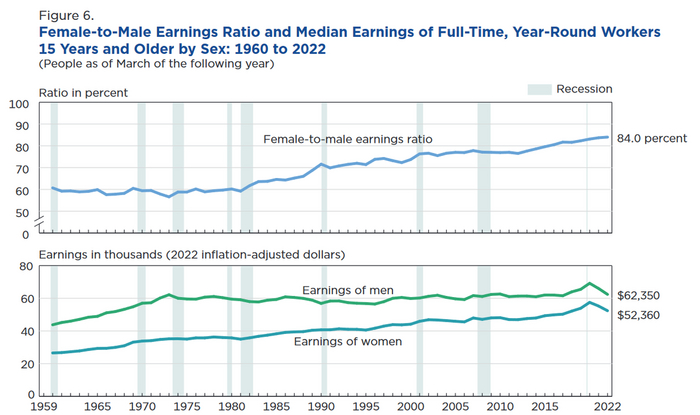

Гендерное неравенство.

Несмотря на все попытки уровнять женщин и мужчин, разница в доходах до сих пор имеется. Хотя с начала 80-х годов здесь идет планомерное исправление ситуации.

Если у мужчин в настоящий момент медианный доход 62 350$, то у женщин 52 360$.

Непонятно, отчего не представлены остальные кучи гендеров. Считаю, это оскорбление и полнейшее отсутствие толерантности. До чего докатилось Бюро переписи населения.

В целом же картина по реальному медианному доходу следующая. См. картинку.

Отмечу, что все указанные выше цифры - до вычета налогов.

Реальный средний доход домохозяйства после уплаты налогов существенно снизился в 2022 году по сравнению с 2021 годом и составляет 64 240$, что на 8,8% ниже показателей 2021 года. У негров после налогов остается 46 960$.

***************************************

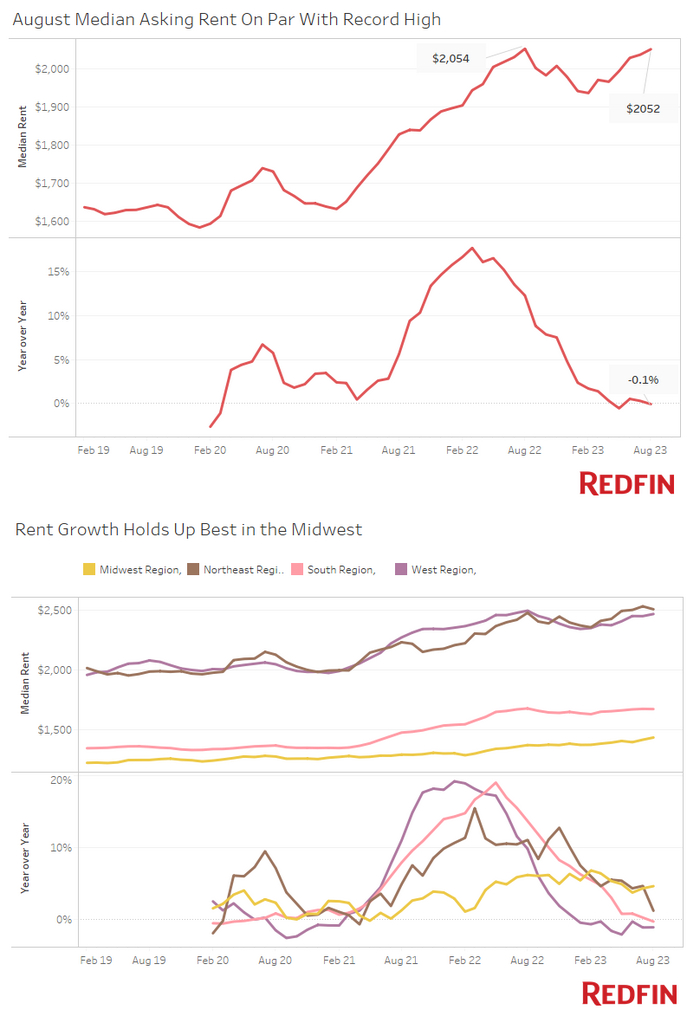

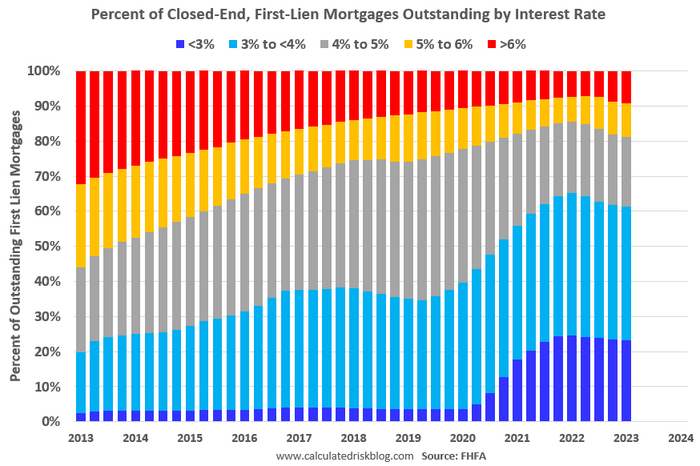

Медианная запрашиваемая арендная плата в августе составила 2052 доллара, что всего на 2 доллара ниже рекордного уровня, установленного годом ранее.

По стране ставки сильно разные. Так на «Среднем Западе» цифры практически в два раза ниже, чем на Северо-Востоке или Западе США.

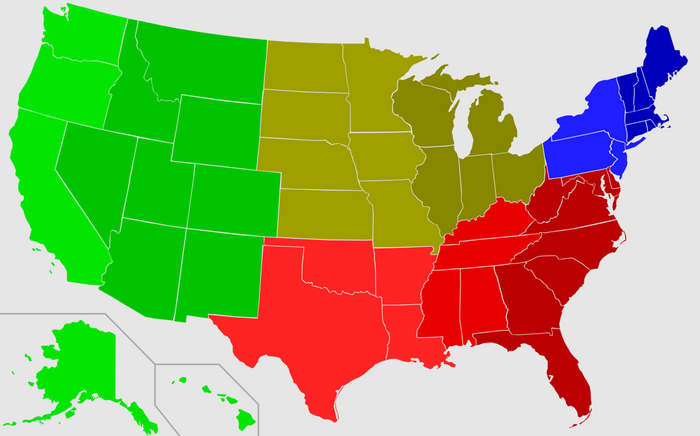

Напомню, что Бюро переписи населения США разделяет страну на 4 географических региона. Которые в свою очередь делятся на 9 более мелких суб-регионов.

***************************************

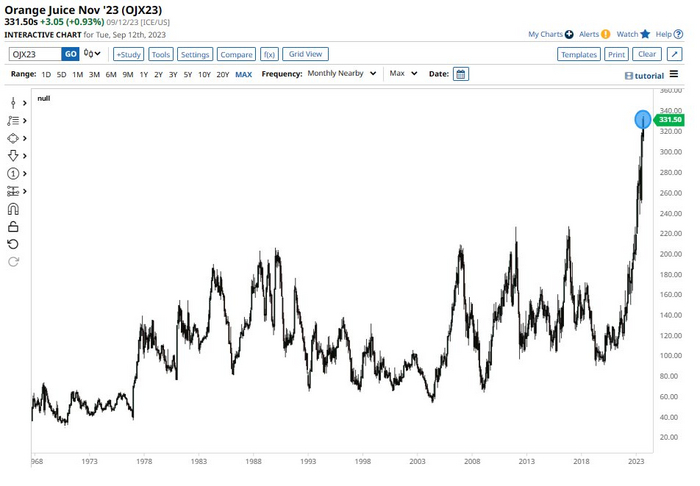

Апельсиновый сок покоряет новые высоты. Чойта с ним?

Котировки можно найти на сервисе TradingView.

*********************************

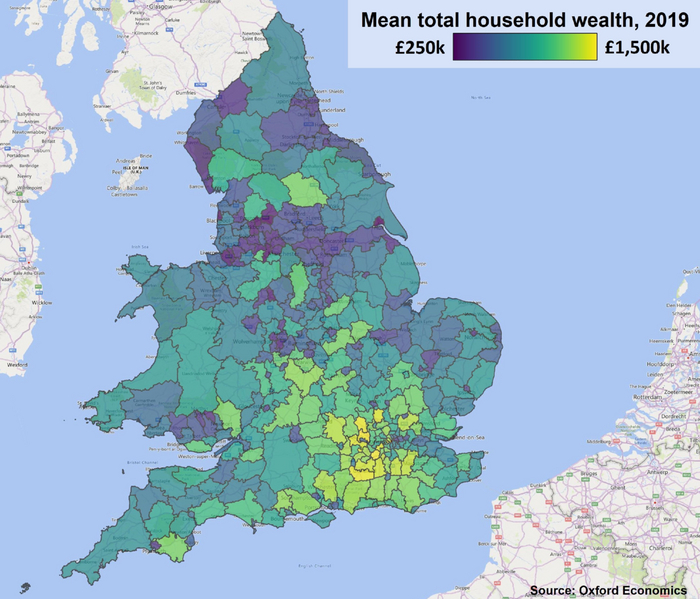

А это карта Англии и Уэльса от Oxford Economics, дающая представление о благосостоянии домохозяйств в различных графствах и прочих районах.

Чем темнее, тем беднее. От 250 000 фунтов стерлингов и ниже до 1,5 млн. фунтов стерлингов и выше. Собственно, ничего удивительного. Все как везде.

Oxford Economics находит очаги достатка в регионах, где уровень благосостояния, как правило, невелик, включая Стратфорд-на-Эйвоне, Траффорд близ Манчестера.

По их оценкам, самая высокая степень имущественного неравенства наблюдается в Лондоне и других городах, таких как Манчестер и Бристоль.

******************************

И снова невидимая рука...

На этом видео главный гинеколог Евросоюза объясняет основы рыночной экономики.

Говорит, глобальный рынок заполнен дешевыми китайскими электромобилями. А почему они такие дешевые? А потому что Китай субсидирует их выпуск. Омерзительно, говорит. Нерыночно.

Еврокомиссия начала расследование в отношении китайских электромобилей.

В ЕК говорят, что они "деформируют" европейский рынок из-за низкой стоимости, обусловленной крупными субсидиями государства.

Видео можно посмотреть тут

************************

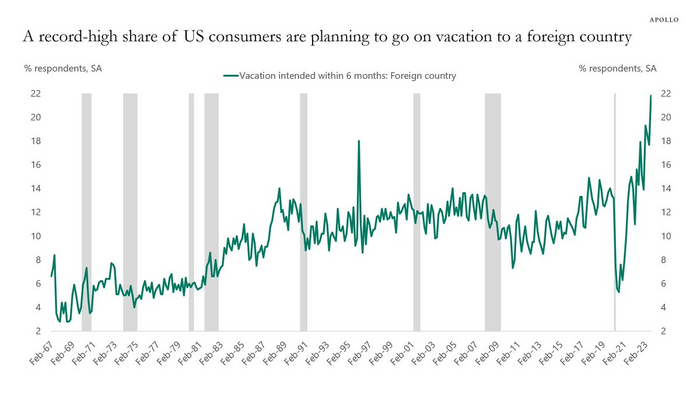

Доля американцев, планирующих ливнуть в отпуск за границу в ближайшие 6 месяцев, выросла до максимума. Засиделись граждане дома за времена ковидки.

Тут стоить отметить - 22% - это не от ВСЕХ граждан. А то понабегут болезненные, начнут рассказывать, что вон у них сколько по заграницам ездит. 22% - это от общего числа респондентов.

*****************************

А почему вы делаете нам так больно...?

Как будто вопрошает Международное энергетическое агентство.

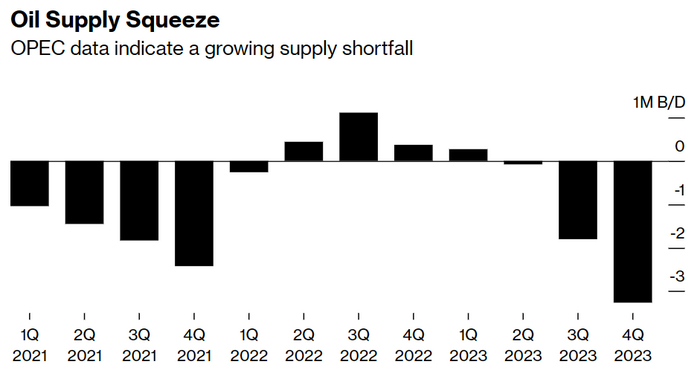

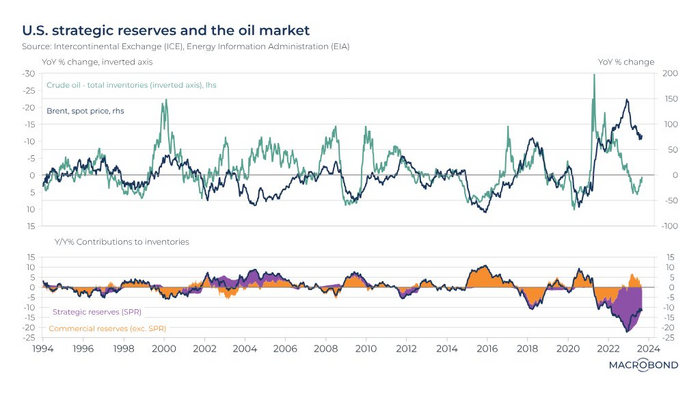

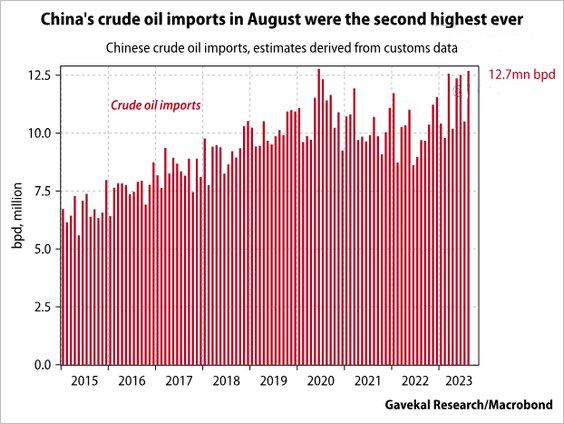

Сокращение поставок нефти Саудовской Аравией и Россией приведет к “значительному дефициту предложения” и угрожает новым всплеском волатильности цен, предупредило Международное энергетическое агентство.

Мировые рынки нефти столкнутся с дефицитом в 1,2 миллиона баррелей в день во второй половине 2023 года после заявлений лидеров ОПЕК+ на прошлой неделе о том, что они продлят сокращение до конца года, сообщило агентство. Это меньше, чем прогнозировалось в прошлом месяце, в результате исторических изменений в оценках спроса, но все еще создает риски для потребителей.

Даже если два производителя ослабят свои ограничения в начале 2024 года, запасы нефти будут серьезно истощены, что сделает цены уязвимыми к шокам, заявило МЭА.

Ну, действительно, получается некрасиво. Кое у кого выборы скоро, а тут такая свинья.

*****************************

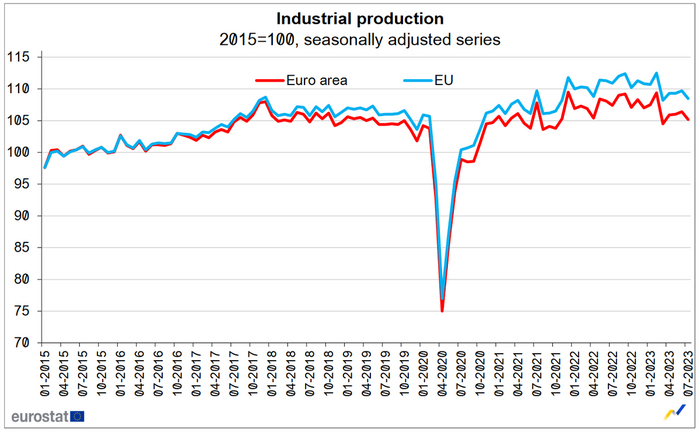

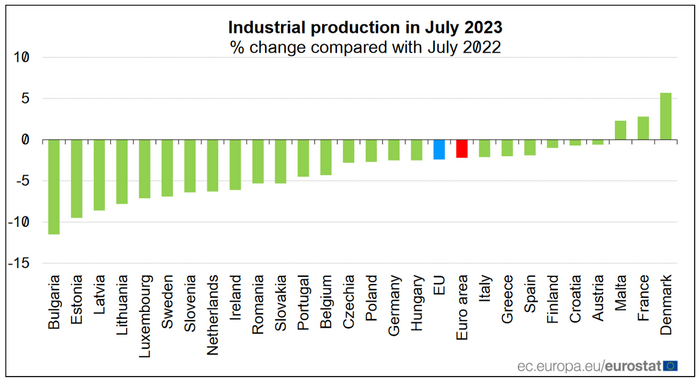

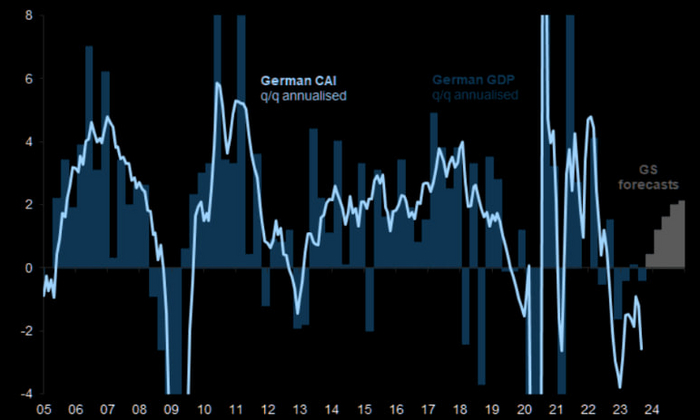

Судя по всему промышленность в Европе решила покинуть чат.

После пары месяцев робких попыток восстановления, всё слито взад-назад. Согласно оценкам европейского росстата, в июле 2023 промышленное производство с учетом сезонных колебаний сократилось на 1,1% как в еврозоне, так и в ЕС по сравнению с июнем 2023.

В июле 2023 года по сравнению с июлем 2022 года промышленное производство сократилось на 2,2% в еврозоне и на 2,4% в ЕС.

Наиболее успешными странами стали Болгария, Эстония, Латвия, Литва... до слёз... не могу. Мощный прибалтийский кулак умеет в успешный успех.

***************************

Ну и закончим еще одной отечественной новостью. Подытожим, так сказать.

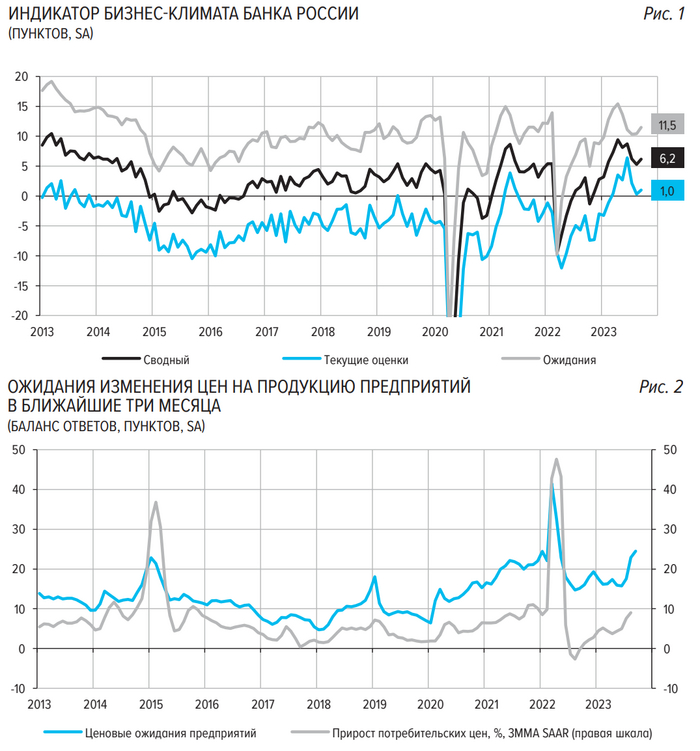

Банк России опубликовал результаты опроса предприятий касательно бизнес-климата и ожиданий изменений цен на продукцию в ближайшие три месяца.

По бизнес-климату вроде неплохо - пошли в рост после нескольких месяцев снижения индикатора.

А вот ценовые ожидания ухудшаются, хотя и не так резко, как в прошлый месяц. Данный индикатор зачастую опережает потребительскую инфляцию, особенно на разворотах вниз. Будем ждать.

***********************************

А на этом всё. За дальнейшими событиями заходите в уютный канал MarketScreen.