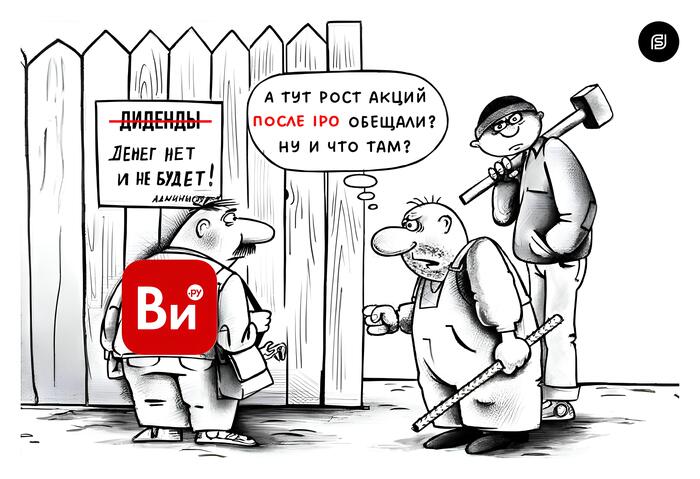

ВсеИнструменты.ру: Всё шло по плану — если план был провалиться. Почему после IPO у компании остались только долги, склады и 670 млн убытка?

Год после IPO = минус 60% по акциям. Как логистическая экспансия, раздувание штата и дорогие кредиты стали тяжёлым грузом для компании, которую ещё "вчера" пытались впихнуть вам псевдоаналитики?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

🎲#66. Под ребрами...

Продолжаем разбирать свежие отчёты компаний за первый квартал 2025 года. На этот раз решил заглянуть к старым "друзьям", что размещались на рынке в 2024 году

📅 Если вспомнить, то за тот год в России прошло рекордное за последние 17 лет количество IPO — около 14 компаний. Был и МТС Банк, и Делимобиль, Диасофт, Кристалл, и герой нашего сегодняшнего выпуска — ВсеИнструменты.ру.

Тогда перед размещением я сделал небольшой разбор IPO, с критикой маркетинговой части. Особое внимание уделил "блогерам", которые всеми силами пытались продать нам идею хорошей инвестиции в компанию. Пришло время подвести итоги...

Традиционно, с отчёта...

Результаты за 1-й квартал 2025 года:

🔺Выручка выросла на 19% до 40,7 млрд ₽. Рост обеспечил B2B-сегмент (+11% клиентской базы) и средний чек (+21%), но малоснежная зима и слабая стройка затормозили B2C.

🔺EBITDA выросла на 2% и составила 2,7 млрд ₽. СТМ и эксклюзивный импорт (доля 13%) спасли от падения, но расходы на склады и штат всё съели. Ладно хоть не полностью.

🔻 Чистый убыток составил 670 млн ₽ (в прошлом году была прибыль 663 млн ₽). В основном, такой разворот связан с процентами расходами (85% EBITDA) и арендными платежами. + Были разовые выплаты по акциям (127 млн ₽).

По итогу, хвала B2B-сегменту, где доля в товарной выручке достигла 69,4%, а доля собственных торговых марок и эксклюзивного импорта выросла до 13%, что позволило нарастить валовую прибыль на 30% с маржой 30,2%. Для DIY-рынка это весьма и весьма неплохо, особенно на фоне ценового давления от маркетплейсов вроде Озона и Wildberries.

💢 Провал «чистой прибыли». Получили разворот на 180°? Было же все хорошо?

Главный пункт, который сразу же смущает каждого инвестора — прибыль, а точнее отрицательная прибыль

🕳️ EBITDA, которая выросла всего на 2%, говорит о том, что весь рост выручки съедается расходами. А долговая нагрузка (Net Debt/EBITDA 1,7x), хоть и ниже пиковых 2,0x в 3-м квартале 2024 года, всё равно выросла на 1,3 пункта год к году. Что пошло не так?

Есть несколько причин:

Рост фиксированных расходов. Расширение складской инфраструктуры, включая новый распределительный центр "Чашниково" и планы по запуску склада в Обухово, привело к МЕГАросту затрат. Только транспортные расходы выросли на 25%, а амортизация почти на 60%. Конечно, никто не спорит, логистика — это важно для конкуренции с маркетплейсами, но сейчас она тянет компанию вниз. Новые склады, очевидно, тоже пока не окупаются, а их обслуживание обходится в копейку

Раздувание штата и бонусы. Вдохновлённые ростом выручки, менеджеры решили не экономить на персонале. Затраты на штат выросли на 50%, отчасти из-за новых складов и ПВЗ, а отчасти из-за щедрых выплат. Задумайтесь — компания выплатила 127 млн ₽ компенсаций на основе акций...

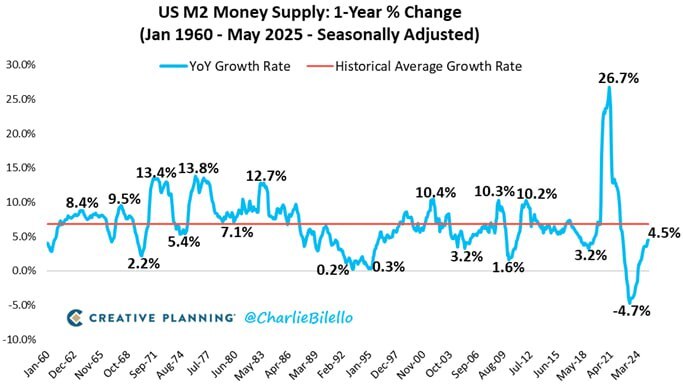

К этим факторам добавляем высокую ключевую ставку, которая съела 85% EBITDA, что связано с кредитами на развитие и арендными платежами + замедление строительной активности, которое также ударило по B2B-клиентам.

🗿 Жизнь после IPO. Что с дивидендами и перспективами?

Если вспомнить моменты, когда перед IPO менеджмент в своей "маркетинговой программе" заявлял о выплатах не менее 50% чистой прибыли при Net Debt/EBITDA ≤ 3x, то можно всплакнуть.

Судя по убытку в первом квартале, будущих дивидендов не ожидается... Правда, аналитики всё ещё прогнозируют выплаты за 2024 год (1,4₽ на акцию), ссылаясь на свободный денежный поток. Но с текущей убыточностью это не выглядит серьёзно.

🤔 По моей оценке, даже учитывая падение на 60% после IPO, компания выглядит дорого. Убыток в 670 млн ₽, процентные расходы, съедающие 85% EBITDA, и замедление строительного сектора — это факторы, явно намекающие, что лезть сюда не стоит. Думаю, что компании будет тяжело, если в дальнейшем ЦБ не продолжит активно снижать ставку.

Очень важна ваша поддержка — плюсани пожалуйста ♥️, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Последние выпуски: