Облигации Вис Финанс БО-П09. Купон до 20,00% на 3 года с ежемесячными выплатами

Группа "ВИС" - холдинг, который ведет операционную деятельность с 2000 года, работает в основном с использованием механизма государственно-частного партнёрства. За время работы компания построила около сотни крупных объектов энергетической, промышленной, транспортной, социальной и нефтегазовой инфраструктуры в 23 городах России и Европы.

"ВИС" реализует инфраструктурные проекты в Московской, Новосибирской областях, Хабаровском крае, а также в Якутии, Югре и на Ямале.

📍 Параметры выпуска Вис Финанс БО-П09:

• Рейтинг: ru A+ (прогноз «Стабильный») от Эксперт РА

• Номинал: 1000Р

• Объем: не более 3 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 22 июля

• Дата размещения: 24 июля

Финансовые результаты РСБУ за 1 квартал 2025 года:

• Выручка — 465,43 млн руб., увеличилась на 36,95% по сравнению с 1 кварталом 2024 года (339,86 млн руб.).

• Чистая прибыль — 9,44 млн руб., выросла на 79,49% по сравнению с 5,26 млн руб. в 1 квартале 2024 года.

• Оборотные активы — 468,25 млн руб., выросли на 33,32%.

• Капитал и резервы — 88,32 млн руб., увеличились на 47,07%.

• Долгосрочные обязательства — 12,79 млрд руб., выросли на 59,89%.

• Краткосрочные обязательства — 138 млн руб., что на 9,32% больше аналогичного показателя в 1 квартале 2024 года.

В настоящее время в обращении находятся 7 выпусков биржевых облигаций компании на 13,5 млрд рублей:

• ВИС Финанс выпуск 3 $RU000A1060Y4 Доходность: 24,69%. Купон: 12,90%. Текущая купонная доходность: 13,66% на 8 месяцев, выплаты 4 раза в год.

• ВИС Финанс выпуск 1 $RU000A102952 Доходность: 21,05%. Купон: 10,00%. Текущая купонная доходность: 11,75% на 2 года 3 месяца, выплаты 4 раза в год.

📍 Похожие выпуски облигаций по параметрам:

• Делимобиль 001Р-06 $RU000A10BY52 (21,40%) А на 2 года 9 месяцев

• ГК Самолет БО-П16 $RU000A10BFX7 (22,80%) А на 2 года 8 месяцев

• ВУШ 001P-04 $RU000A10BS76 (20,25%) А- на 2 года 10 месяцев

• Селигдар 001Р-03 $RU000A10B933 (21,66%) А+ на 2 года 3 месяца

• АФК Система 002P-02 $RU000A10BPZ1 (20,88%) АА- на 1 год 11 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (25,10%) А- на 1 год 11 месяцев

• МВ Финанс 001P-06 $RU000A10BFP3 (23,21%) А на 1 год 9 месяцев

• Аэрофьюэлз 002Р-04 $RU000A10B3S8 (22,34%) А- на 1 год 9 месяцев

• Новые технологии 001Р-05 $RU000A10BFK4 (20,95%) А- на 1 год 9 месяцев

• ЕвроТранс БО-001Р-07 $RU000A10BB75 (23,51%) А- на 1 год 9 месяцев.

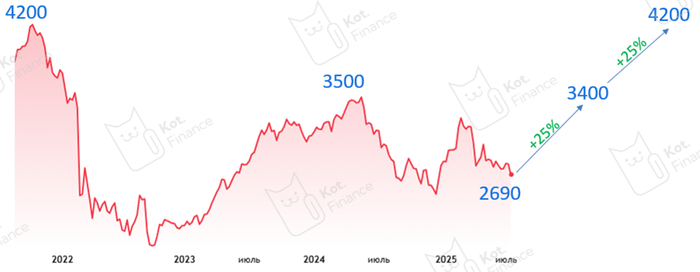

Что по итогу: Если анализировать последние размещения на первичном рынке, то анонсированный на старте купон в 20%, обычно не удается удержать. В преддверии заседания ЦБ по ключевой ставке мало, кто хочет выходить с предложением выше рыночного.

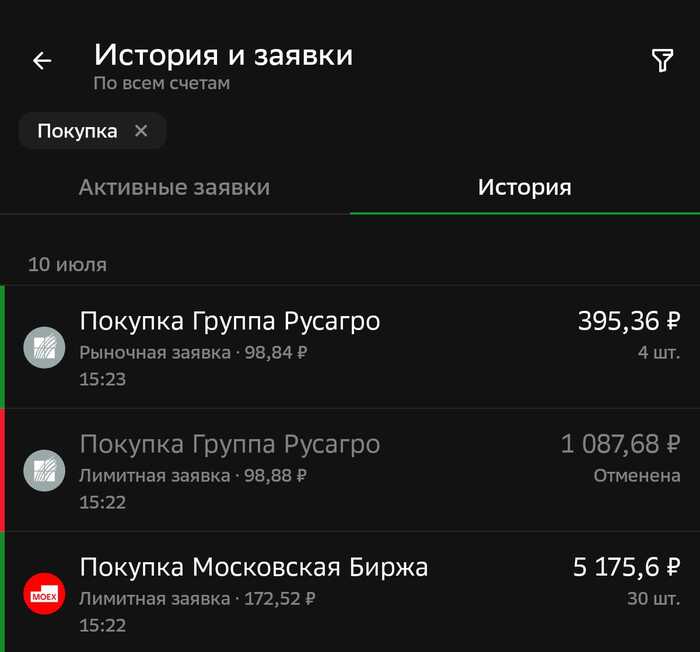

Из трехлетних облигаций в портфеле: ВУШ 001P-04 и ГК Самолет БО-П16 доходность к погашению у них значительно выше, так как брал в момент размещения на бирже. Для диверсификации вариант от Вис Финанс не самый плохой, все же выпуск на три года без оферт и амортизации, но важен итоговый купон.

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и проставленные реакции под постом.

'Не является инвестиционной рекомендацией