Новатэк: затоваренность СПГ, низкие дивиденды, санкции. Есть ли перспективы у компании?

Новатэк находится в незавидном положении. С одной стороны развивают свой бизнес, к миноритариям честное и открытое отношение, с другой стороны проблемы с реализацией газа, санкции на ключевые проекты. Что ждать от компании и стоит ли в нее инвестировать?

🛢️ «НОВАТЭК» — крупнейшая независимая газовая компания в России, которая занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов

Чтобы не потеряться, у меня есть телеграм-канал, там я провожу аналитику по компаниям, рассказываю о своих покупках, обозреваю компании, делюсь своим опытом инвестирования.

Если бы мы жили в идеальном мире, где правит чистая рыночная экономика, Новатэк со своим менеджментом был бы наряду лучших компаний мира, но суровая реальность, в которой геополитика имеет ключевое значение, мешает бодро развиваться компании.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Газпром нефть,💠 Интер РАО,💠 Полюс, 💠 Роснефть,💠 Ростелеком,💠 Сбербанк,💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя

📊 Цифры за 2024

● Выручка: 1007,6 млрд руб. 1545,9 млрд ₽ (+12,7% г\г)

● Чистая прибыль, относящаяся к акционерам: 493,5 млрд ₽ (+6,6% г/г)

● Чистый долг: 141,6 млрд ₽ (9,2 млрд ₽ годом ранее)

В 2024 году несмотря на санкции, показатели выросли относительного 2023 года. Стоит отметить кратное увеличение чистого долга.

Финансовых результатов за 1П 2025 еще не было, ждем.

По РСБУ за 1кв 2025 компания получила убыток в 35 млрд ₽. Выручка составила 258 млрд ₽, плюс-минус на уровне прошлого года. Необходимо ждать финансовые результаты по МСФО, чтобы понимать как компания справляется с санкциями.

Операционные результаты за 1П 2025

● Природный газ: 42,5 млрд кубометров (+2%)

● Жидкие углеводороды: 6,9 млн тонн (+1,4%)

● Всего углеводородов: 336,7 млн бнэ (+1,8%)

Дивидендная политика

Дивидендная политика Новатэка: не менее 50% от консолидированной чистой прибыли по МСФО. Платят два раза в год.

Ожидаемый дивиденд

Прогноз дивидендов за 1П 2025 на уровне 32 ₽, но так как не было отчетности, прогноз остается прогнозом. Всего же за 2025 год дивиденд может составить 75 ₽ на акцию, что при текущей цене доходность на уровне 7%. Ну что, вечная компания роста.

💰 Дивиденды за последние 5 лет

2021 – 51,4 ₽ (3,1%)

2022 – 88,8 ₽ (8,6%)

2023 – 95,1 ₽ (6,5%)

2024 – 79,6 ₽ (6,8%)

2025 – 46,7 ₽ (3,6%)

Скромные дивиденды, даже в абсолютных значениях нет сильной привлекательности.

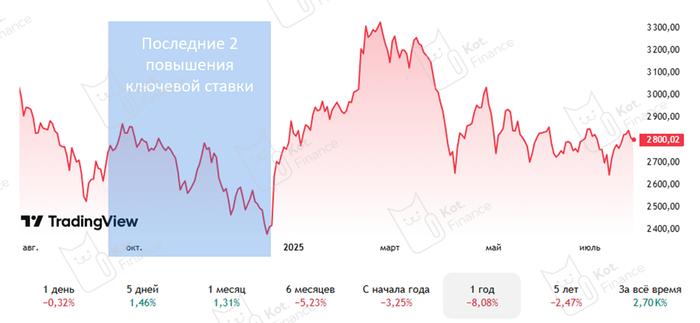

📉 Что с ценой акций?

С хаев 2021 года компания потеряла более 35% от стоимости акций, кто закупался на хаях, прокатился на х…ях, ну или стали долгосрочными инвесторами в производителя газа.

🤔Перспективы компании

Как уже писал ранее, компания для терпеливых. У компании огромный % экспорта приходится на ЕС, но в последнее время все больше слышится о том, что Европа готова отказываться от российского газа. Там есть свои игроки в виде Катара, США, которые готовы занять эту нишу. И что-то мне подсказывает, что у европейцев с математикой не очень и они могут покупать газ втридорога, а то газ у нас токсичный

Много газа также приходится на внутренний рынок, по совсем не рыночным ценам, хоть и последняя индексация была выше инфляции

Переориентация на восток требует денег и времени. Санкции никто не отменял, а технологии для реализации СПГ намного сложнее, чем собрать какой-нибудь теневой флот для нефти.

😐 Что имеем в итоге?

Компания продолжает развивать свои инвестпрограммы, Арктик СПГ-2, который находится под санкциями, увеличивает добычу углеводородов и пошли первые отгрузки. Мурманск СПГ тоже отстраивают.

Операционные показатели не проседают, понемногу растут, а после индексации внутренних тарифов, выручка, скорее всего даже подрастет

Санкции усложняют жизнь, технологии, необходимые для газовозов, сложные, а еще, они у нас пока отсутствуют, так что компании приходится выкручиваться. Переориентация на другие рынки стоит больших денег и времени. При потеплении отношений с ЕС, результаты компании явно улучшатся, но там клиника у руководства.

Затоваренность СПГ на рынке и множество конкурентов. структурного дефицита газа в ближайшее время не предвидится, а Новатэку, который еще под санкциями, тяжело будет конкурировать на мировом рынке.

Также у компании много проектов внутри страны, но цены намного дешевле рыночных. Дивиденды компания платит регулярно, но есть истории намного интереснее. Если слишком сильно верите в Новатэк, можно выделить небольшую долю от портфеля, может выстрелить, а может и нет. В моем портфеле акциям Новатэка выделено 5%. ИСТОРИЯ ДЛЯ ТЕРПЕЛИВЫХ. По пути к светлому будущему может сильно потрясти.

Поставьте лайк 👍 – это самая лучшая поддержка для меня!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.