ГТЛК новый выпуск облигаций с доходностью до 24% и ежемесячным купоном

Все мы знакомы с такой компанией, как ГТЛК (Государственная Транспортная Лизинговая Компания) у нее около 20 действующих облигаций (в конце ноября разбирал их новый выпуск) и вот компания снова выходит к нам и просит в займы, займем? Настало время познакомиться с новым выпуском облигаций с доходностью до 24% годовых без оферты и амортизации, объемом около 5 млрд.руб на срок около 1,5 лет, давайте побольше узнаем об этом выпуске!

Отчеты за 3-4 квартал 2024 г. по МСФО: Магнит, ММК, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%)

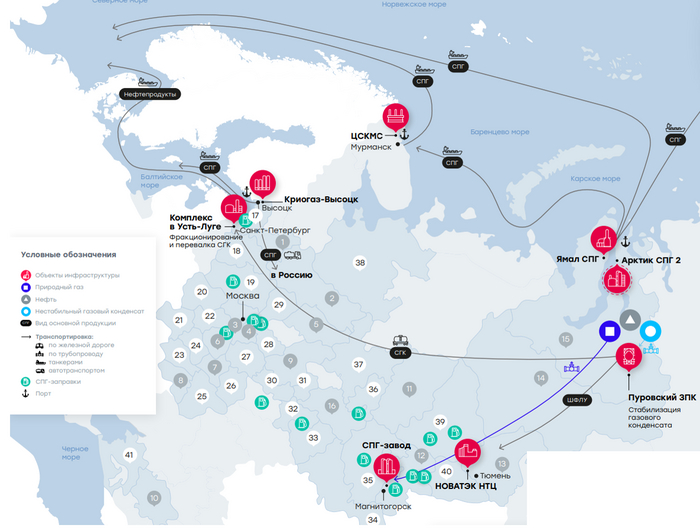

Государственная транспортная лизинговая компания (ГТЛК) - публичное акционерное общество, 100 % акций находятся в Государственной собственности. Работает на рынке лизинговых услуг с 2001 года. ГТЛК предлагает в лизинг все виды техники и оборудования для транспортной отрасли: лизинг автотранспорта и спецтехники (в том числе грузовых автомобилей и пассажирского транспорта), лизинг авиационной техники и аэропортового оборудования, лизинг железнодорожного подвижного состава, а также водного транспорт и портового оборудования.

⭐Основные показатели компании за I полугодие 2024 года по МСФО.

Выручка Группы ГТЛК выросла на 47% год к году и составила 63,9 млрд рублей обусловлено ростом нового бизнеса компании, а также увеличением ключевой ставки ЦБ.

Активы компании увеличились на 31% к аналогичному периоду прошлого года до 1,2 трлн рублей

По итогам периода вышла на положительный финансовый результат. Чистая прибыль составила 205 млн рублей.

Общий облигационный долг компании - 649,3 млрд. рублей. Сейчас спустя полгода этот показатель увеличился, да это один из самых больших долгов среди РФ компаний, но как вы поняли компания принадлежит государству, т.е практически ОФЗ, поэтому переживать здесь сильно не стоит.

10 февраля ГТЛК в очередной раз планирует собрать заявки на приобретение выпуска облигаций с ежемесячным купоном на 1,5 года без амортизации и оферты.

Наименование: ГТЛК-002P-07

Объём размещения: 5 млрд рублей

Кредитный рейтинг: без учёта влияния поддерживающей структуры в лице Российской Федерации) на уровне ruBBB+

Ориентировочная ставка купона: до 24,0%

Срок размещения: 1,5 года

Выплаты: ежемесячные

Начало размещения: 10 февраля

Оферта: нет

Амортизация: нет

Номинал: 1000 р

Для неквалифицированных инвесторов

Также у компании есть другие выпуски облигаций (их около 20 шутк!) взял только самые интересные:

ГТЛК 002P-05 (доходность 9,85% в юанях; погашение 09.06.2026г; раз в квартал, купонная дох. 8,25%).

ГТЛК 002Р-02 (доходность 28,07%; оферта 04.12.2026г; раз в квартал; купонная дох. 11,7%)

ГТЛК выпуск 14 (доходность 28,28%; оферта 08.09.2026г; раз в квартал, купонная дох. 11,39%)

⭐Вывод:

Необычный выпуск, а не обычного тут то, что выпуск без оферты и амортизации, что для ГТЛК редкость. Я лично отношусь к таким выпускам как к ОФЗ с небольшим плечом (доходность чуть выше чем в ОФЗ, но и риски выше чем в ОФЗ). Лично я пока воздержусь от участия в данном размещении, думаю есть выпуски интереснее, но повторюсь выпуск интересный если брать отношение надежности/доходности/срок размещения.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!