Существует заблуждение, что финансовая независимость решит все наши проблемы и сделает нас счастливыми людьми. Ни на одном курсе по успешному успеху вам не расскажут о том, с какими сложностями может столкнуться человек, который имеет то, о чем другие могут только мечтать.

Богатые тоже плачут и это давно известно. Но мы по-прежнему продолжаем думать, что достигнув определенных финансовых целей, мы наконец-то сможем жить полной жизнью и больше никогда не будем жаловаться. Кто-то считает, что если бы у него были лишние 500$, которые бы он мог инвестировать каждый месяц, то он определенно не нуждался бы в большем. Но факт в том, что рядом есть люди, которые рассуждают точно также, только их суммы для обретения счастья (как они думают) в 10-100 раз больше.

Реальные истории людей, которые достигли FIRE (финансовой независимости и ранней пенсии), но всё равно чувствуют себя несчастными, заставляют задуматься: как всё-таки прожить счастливую жизнь и ни о чем не сожалеть? Универсального ответа здесь нет, но каждая история неудачи позволяет взглянуть на образ жизни FIRE под другим углом. Я уже не первый раз сталкиваюсь с откровениями на Reddit, где авторы тем получают совсем не ту жизнь после достижения FIRE, о которой мечтали.

Факт в том, что мы возвращаемся к нашему базовому состоянию счастья, независимо от того, насколько много денег у нас есть. Ниже я перевел ещё одну не очень счастливую историю о жизни после выхода на раннюю пенсию.

Темная сторона концепции FIRE

Когда я учился в университете, мое представление счастья основывалось на том, чтобы получить образование и бросить свою “дерьмовую” работу в местном супермаркете.

Когда я начал свою профессиональную карьеру, я узнал о концепции FIRE, и мой фокус сместился на желание увеличить свой банковский счет и рано уйти на пенсию, чтобы заниматься своими проектами.

Достигнув FIRE, я стал настолько несчастен, что это почти сломило мой дух. Но обо всем по порядку. Я достиг финансовой независимости благодаря следующим факторам:

1. Имея высокооплачиваемую работу по специальности, мне удалось достаточно быстро подняться по служебной лестнице. И это не потому, что я был настолько опытен в том, что я делаю, а потому, что я хорошо налаживаю связи. Нет, это не значит, что я продал свою задницу 🙂

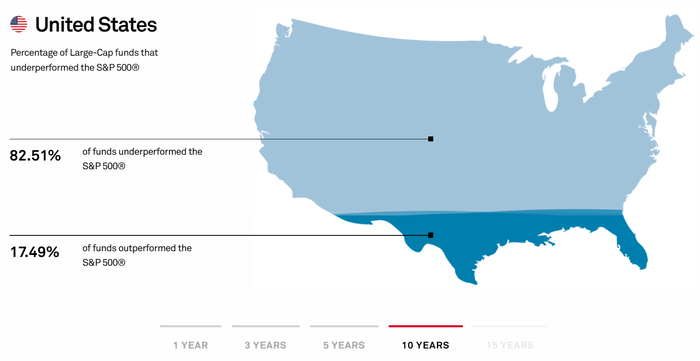

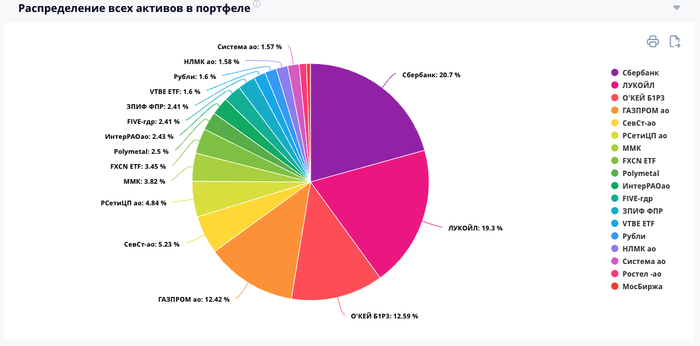

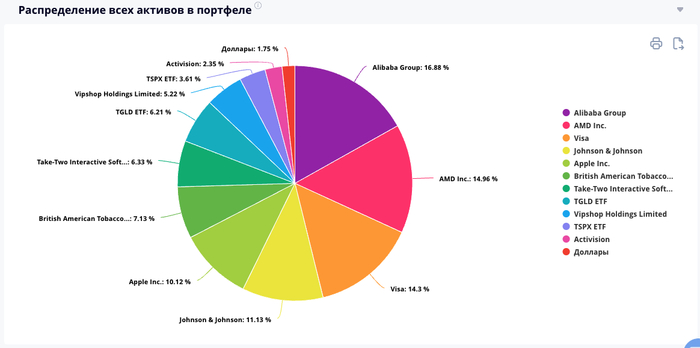

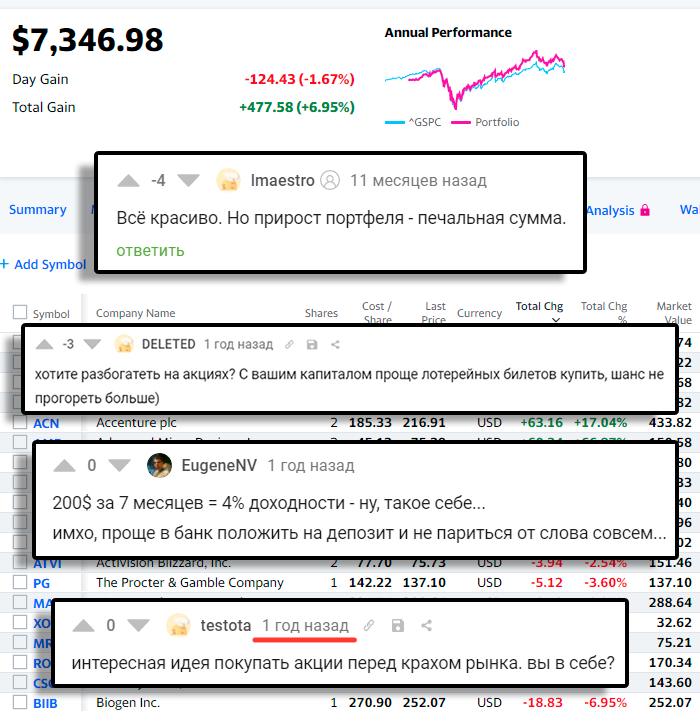

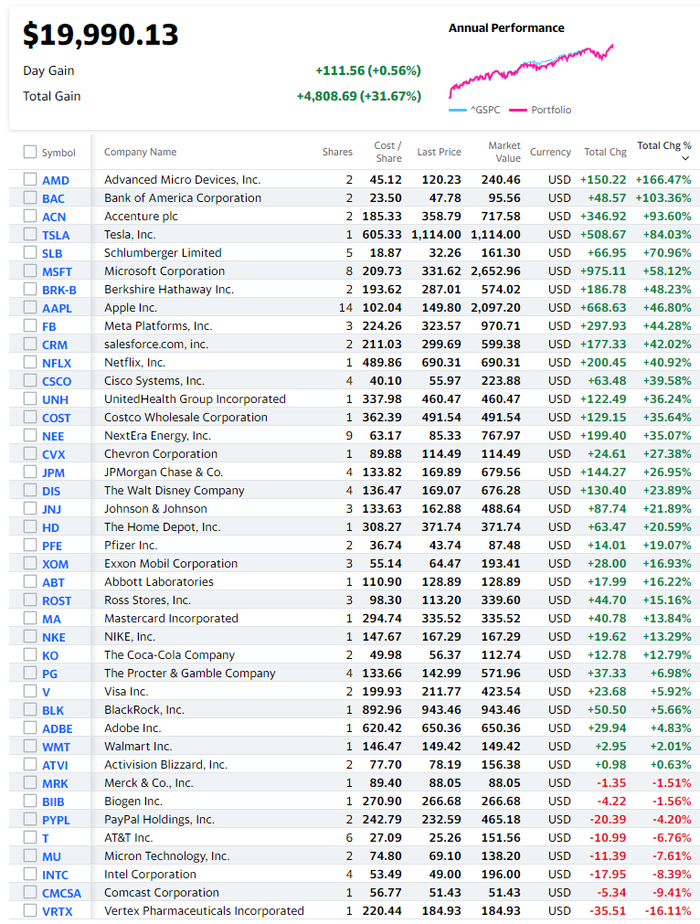

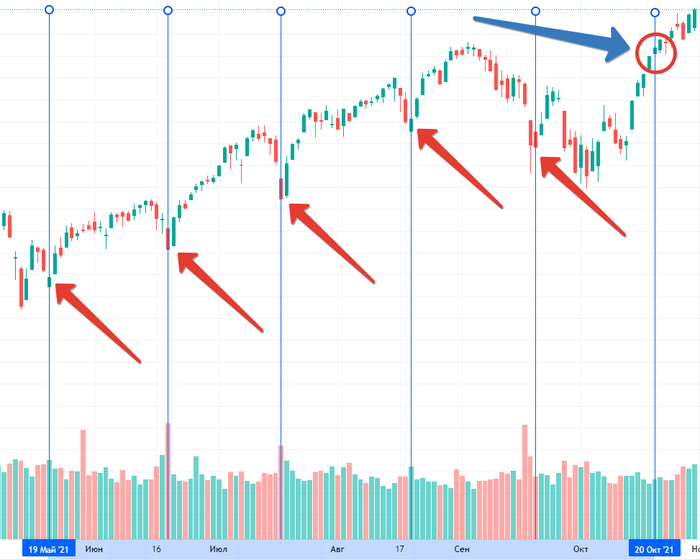

2. В инвестировании я прошел путь от обычного банковского депозита и золота до индексных фондов и отдельных акций. Все как обычно, за исключением того, что я также довольно успешно торговал опционами на акции.

3. У меня всегда были дополнительные источники дохода, такие как:

• Дропшиппинг — это самый стабильный бизнес из всех, которые у меня были.

• Внутридневная торговля биткоином, которая стала самым прибыльным моим занятием.

4. Бережливость. Здесь мои взгляды немного расходятся с общепринятым мнением. Я просто решил не тратить свои лучшие годы на то, чтобы экономить, считая копейки и отказывать себе в том, что хочу делать. Речь не о материальных вещах, а о приобретении нового опыта. Например, путешествия буквально изменили меня как человека, и мой капитал мог бы быть намного больше, если бы я не путешествовал каждый год, но я считаю, что путешествия в молодости сильно отличаются от тех, когда ты остепенился и / или повзрослел.

Моя история

В начале 2016 года у меня был капитал, который по мнению большинства пенсионных калькуляторов был недостаточен для достижения FI. Мне необходимо было проработать ещё как минимум несколько лет, чтобы добиться необходимой суммы на счету. Но я решил, что мой капитал достаточен для того, чтобы уволиться с основной работы, ведь я мог покрывать свои расходы за счет дополнительных доходов от побочной деятельности. И я сделал это!

Утро кажется абсолютно другим, когда ты не офисный раб. Все казалось более приятным: от утреннего кофе до случайных прогулок днем. Я начал получать гораздо больше удовольствия от общения с другими людьми. Возможно, офисный мир и ежедневная суета просто не позволяли мне обращать внимания на различные мелочи.

Уход с основной работы не стал поводом для лени. Я работал по 14 часов в день над развитием своего бизнеса в сфере электронной коммерции и это определенно окупалось. Я был либо за экраном компьютера, либо в спортзале, либо со своей девушкой.

Примерно через 3 недели я начал разговаривать со стенами, так как все мои друзья в течения дня находились на работе, и я начал чувствовать некоторое одиночество.

Я нашел работу в местном спортзале. 3 вечера в неделю. Работа в спортзале — это то занятие, которое всегда находилось в моем списке желаний. Мне нравится этим заниматься и это, что поддерживает меня в здравом уме.

Я был хорош в своей профессиональной области и у меня была финансовая стабильность. Я считал себя очень уверенным в себе человеком. Но я не осознавал, что бóльшая часть моего чувства собственного достоинства была связана с работой. И осознание этого пришло только когда я ушел с работы, ведь все вокруг меня, включая мою девушку, все еще работали. Моя самооценка начала падать.

Сейчас спортзал закрыт и мое одиночество обострилось. Совместите это с чувствительной самооценкой. Мои отношения начали страдать. Я расстался со своей девушкой через 4 месяца после увольнения с работы. Я переживал расставания и ранее, но это было наиболее болезненное из всех. Все это привело к краху моей личности, которую я создавал на протяжении многих лет.

Я потерял цель. Началась тяжелая депрессия. Я не могу описать вам, насколько это истощает. Я ничего не хотел делать и я буквально почувствовал, что какая-то невидимая дверь мешает мне выйти из комнаты, не говоря уже о том, чтобы выйти из дома. Я перестал отвечать на звонки и разговаривать с другими людьми. Я даже не знал какой сегодня день и мне было все равно. Мне прописали антидепрессанты и валиум. Я отказался от антидепрессантов и впервые в жизни решился на путешествия в одиночку.

Тихое уединение в Индии. Банджи-джампинг (прыжок с моста на длинном резиновом канате) в Таиланде. Изучение медитации и йоги. Подводное плавание с аквалангом. Общение с друзьями детства и родственниками из разных стран. Мне стало лучше. Намного лучше и очень быстро.

Потом я поехал на Бали. Я хотел вести «кочевой» образ жизни, поэтому я зарегистрировался в Hubud и Dojo (2 известных коворкинг-пространства в сообществе путешествующих фрилансеров).

Фото коворкинга Hubud на Бали

Это изменило мою жизнь. Это был лучший опыт в моей жизни. Я чувствовал себя принадлежащим к сообществу единомышленников. Я был так мотивирован на работу, потому что энергия вокруг меня была заразительной. Я закрыл свой интернет-магазин (он вызывал слишком много отрицательных эмоций) и начал спекулировать на курсе Bitcoin’а (*примечание: сомнительное занятие для души на ранней пенсии на мой взгляд).

Я купил всевозможные курсы, присоединился к платным группам, подписался на новостные рассылки, и это действительно окупилось… Я получал в среднем 200-300$ в день, что невероятно много для новичка. Представьте, что вы просыпаетесь, встречаетесь с друзьями за завтраком на пляже, идете в коворкинг, зарабатываете деньги, а затем веселитесь ночью с друзьями. Все знают, что маркетологи рисуют в наших головах какого-то чувака, ведущего бизнес со своего ноутбука на пляже? Так вот, это реально (*примечание: лично я так не думаю. Называть удачные спекуляции на криптовалютном рынке бизнесом — это как-то слишком).

Затем произошло пробуждение. Я заметил, что люди приходят и уходят. Я заводил дружбу (даже прекрасные отношения), а через несколько недель мои новые друзья возвращались домой, и мне приходилось начинать с нуля. Затем пропала новизна ощущений от работы с пляжа и отсутствия приказов начальства. Всё стало превращаться в рутину и потеряло всякий смысл. Кроме того, получение визы было не очень приятным занятием.

Примерно тогда мне позвонил рекрутер, который работал со мной в прошлом, и рассказал о новом заманчивом предложении. Я согласился. Мое решение было основано на следующем: я всегда могу вернуться в FIRE, но чем дольше я не буду работать, тем труднее будет найти работу.

Итак, я вернулся в корпоративный мир. Это не конец моей истории, поскольку я знаю, что офисная работа никогда не будет для меня долгой историей. Но пока мне пришлось отступить и перегруппироваться…

Я до сих имею дополнительный источник дохода — торговля опционами.

Уроки, которые я извлек

● Я не осознавал этого тогда, но сейчас для меня конечной целью FI является не столько ранний уход из корпоративного мира, сколько ощущение свободы. Знание, что я могу бросить работу в любое время, когда только захочу, делает её менее стрессовой. Черт, теперь мне намного больше нравится моя работа, просто от осознания этого факта.

● Досрочный выход на пенсию по-прежнему стоит на повестке дня, но я не буду делать это в одиночку. Я позабочусь о том, чтобы обзавестись поддержкой в виде делового партнера или супруги в этом путешествии.

● Одиночество — с*ка. Я знаю, что среди вас много таких же интровертов, как я, но социальная изоляция может буквально УБИТЬ вас, судя по многочисленным исследованиям.

● Когда вы кардинально меняете свой образ жизни, будьте психологически готовы победить своих демонов и не потерять свою личность. Ваша личность — это не ваша работа и не ваш банковский счет. Не отождествляйте себя с этим.

● Теперь я намного лучше понимаю серьезность психических заболеваний и испытываю огромное сочувствие к людям, которые страдают от них.

● О, и я ни о чем не жалею. Если бы я повторил все заново, я бы ничего не стал менять. Я благодарен за возможность потерпеть неудачу и учиться на своих ошибках.

Спасибо за чтение!

Оригинал поста тут.

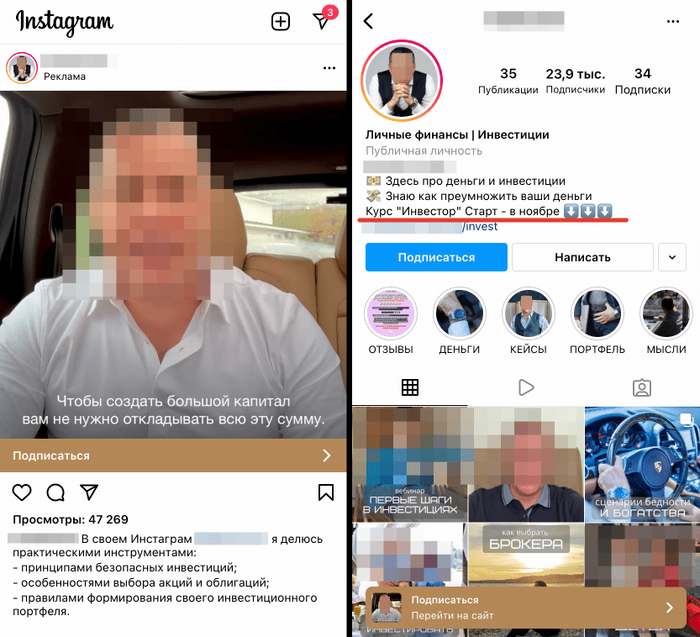

Как вы можете наблюдать, возврат на работу после достижения FIRE не всегда связан с плохим финансовым положением. Очень многие приверженцы концепции FIRE беспокоятся о безопасной ставке изъятия средств, о том хватит ли накопленного капитала до конца жизни, но совсем забывают про психологическую составляющую.

Какой можно сделать вывод? Искать счастье нужно в процессе достижения своих целей, ведь удовольствие скрыто в самом путешествии, а не в конечной его точке.

У самурая нет цели. Только путь. (С)

Источник: блог в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.